業務内容

- 確定申告書作成(決算)

- 顧問契約(青色申告65万円控除の方)

- 記帳代行

- 単発税務相談

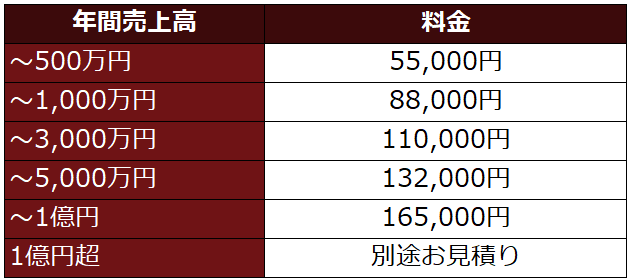

所得税確定申告書作成料(決算料)

個人事業主の方(副業含む)

事業所得及び不動産所得(青色・白色申告)

事業所得・・・反復継続して事業を営まれている個人事業主の方

不動産所得・・・不動産の賃料収入を得ている方

報酬額=下記1+2+3の合計額となります。

1.基本料金

・青色申告65万円控除適用を希望の方は、上記決算料のほか顧問契約が必要になります。

2.加算報酬

事業所得

税額を減少させる各種特例を適用する場合(例 変動所得及び臨時所得の平均課税(原稿又は作曲の報酬に係る所得及び著作権の使用料等)など)

+55,000円

不動産所得

- 不動産の貸付相手先件数が5件を超える場合

5件ごとに55,000円加算

- 複数の物件の場合

2件目以降は 物件数 × 基本料金の割合で加算します。

-

2件目:基本料金の70%

-

3件目以降:基本料金の50%

例:

1件目(132,000円)

2件目:132,000 × 70% = 92,400円

3件目:132,000 × 50% = 66,000円

合計:132,000+92,400+66,000=290,400円

3.記帳代行料

いわゆる領収書丸投げなど、記帳代行を幣事務所にご依頼の場合は別途料金がかかります。

1仕訳につき110円(税込)(例:領収書1枚につき1仕訳、預金通帳1行につき1仕訳)

★記帳代行料がかからない条件

白色申告及び青色申告10万控除の方・・・幣事務所指定のExcelに領収書の内容を入力していただきます。(入力内容:「日付」、「勘定科目」、「金額」、「摘要(取引内容)」の4要素)

青色申告65万円控除(貸借対照表の作成必要)の方・・・弥生会計・マネーフォワード・freeeなどのクラウド会計ソフトを契約している又は契約する見込みで、インターネットバンキングやクレジットカードの口座連携を行っていただける場合には記帳代行料はかかりません。

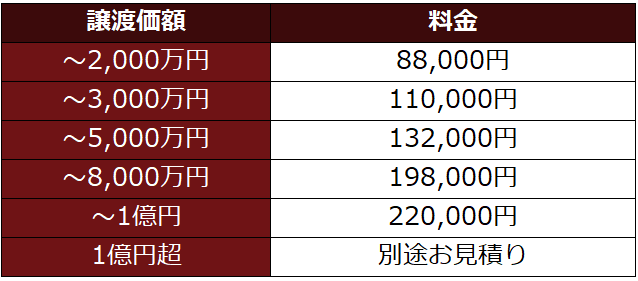

土地・建物・株式等を譲渡された方(譲渡所得)

譲渡所得とは、土地、建物、株式、ゴルフ会員権などの資産を譲渡することによって生ずる所得をいいます。

※事業用の商品などの棚卸資産や山林などの譲渡による所得は、譲渡所得にはなりません。

報酬額=下記1+2の合計額となります。

1.基本料金

・譲渡価額とは実際に売れた金額(売買金額)のことです。

2.加算報酬

①税額を減少させる譲渡所得の各種租税特別措置法の特例を適用する場合

- 居住用財産の3,000万円控除 +55,000円

- マイホームを売ったときの軽減税率の特例 +33,000円

- 居住用財産の買換特例 +110,000円

- その他 別途お見積り

②今回の譲渡が複数の物件の場合

2件目以降は 物件数 × 基本料金の割合で加算します。

-

2件目:基本料金の70%

-

3件目以降:基本料金の50%

例:

1件目(132,000円)

2件目:132,000 × 70% = 92,400円

3件目:132,000 × 50% = 66,000円

合計:132,000+92,400+66,000=290,400円

給与・年金その他の収入

基本料金

33,000円

事業所得・不動産所得・譲渡所得の申告もご依頼の方は基本料金はかかりません。

加算料金

給与所得 5,500円(源泉徴収票1枚増える毎に+5,500円)

年金(雑所得)5,500円(源泉徴収票1枚増える毎に+5,500円)

医療費控除 11,000円(医療費領収書を幣事務所指定のExcelで治療を受けた人ごと、かつ、病院ごとに金額集計済みの場合 △5,500円)

寄附金控除(ふるさと納税)がある場合 5件まで 5,500円 (5件増える毎に+5,500円)

住宅ローン控除適用初年度 33,000円(2年目以降11,000円)

上場株式の譲渡および配当・先物取引(FX)の利益または損失申告 33,000円(年間取引報告書がある場合に限る。ない場合は上記譲渡所得の料金に準じます。)

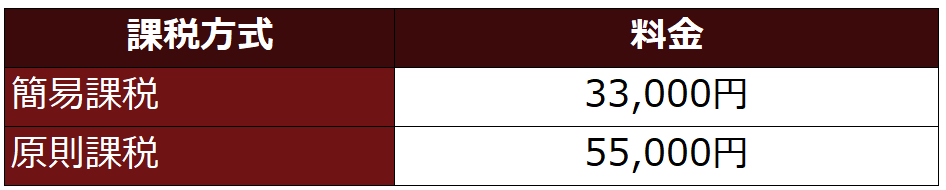

個人消費税の確定申告

消費税の申告が必要な場合、上記所得税の確定申告料金とは別途下記の申告料金がかかります。

※原則課税による場合で消費税還付申告となった場合(簡易課税は還付が受けられません。)には、上記金額に55,000円加算 (例:輸出企業の輸出免税取引など)

※簡易課税による方式は、前年度末までに税務署に簡易課税制度選択届出書を提出しており、かつ、基準期間の課税売上高が5千万円以下の事業者のみ選択適用ができる消費税の課税(計算)方式です。経過措置である2割特例も簡易課税と同様の料金になります。

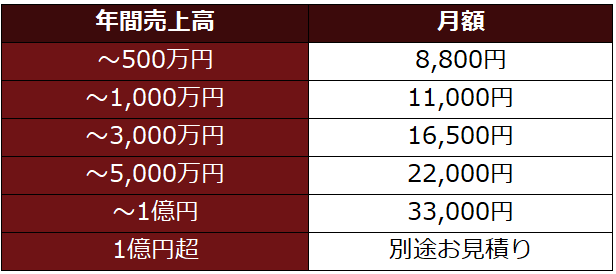

顧問契約

青色申告65万控除の個人事業主の方(副業の方も含む)

事業所得の青色申告65万円控除は毎月の帳簿付け・帳簿のチェックなどの継続的なメンテナンスを行えば確定申告の際に焦る必要がなくなります。そのためにはいつでも質問や相談が可能な顧問契約を推奨しております。65万円控除を受ければ税理士報酬以上の税額軽減が受けられる可能性があることが大きなメリットです。

顧問料の他、所得税及び消費税申告時に別途確定申告書作成料(決算料)がかかります。

顧問契約のサービス内容

- 税務相談(LINE、オンライン、電話、メール等どの手段にも対応)

- 所得税、消費税の申告代理

- 試算表の作成

- 個人事業の「収益性分析」・「安全性分析」・「損益分岐点分析」などの財務分析

- 定期訪問、定期オンライン面談

- 融資の際の資料準備・ご助言・日本政策金融公庫の担当者ご紹介

- 各種税務書類の申請・届出

- 経営数値のご報告・ご助言

- 決算対策

- 節税対策(手元に資金を一番多く残すための節税アドバイスに限ります。)

- 所得税や消費税(確定申告や中間予定申告)、源泉所得税の納期限の期限管理(国税の期限月の月初に期限アラートとしてメール等でご連絡)

- 納税額の予測

- 資金繰り予測

- 経営相談

- 会計ソフト入力ご指導・導入ご支援(会社に合った最適な会計ソフトの選択)

- 給与明細書・社会保険関係の書類作成(従業員が2名程度、毎月給与が一定額である場合に限ります。)

- 会社設立相談、法人個人の有利不利シミュレーション

月額顧問料

いわゆる領収書丸投げなど、記帳代行を幣事務所にご依頼の場合は別途料金がかかります。

1仕訳につき110円(税込)(例:領収書1枚につき1仕訳、預金通帳1行につき1仕訳)

★記帳代行料がかからない条件

・白色申告及び青色申告10万控除(貸借対照表の作成不要)の方・・・幣事務所指定のExcelに領収書の内容を入力していただきます。(入力内容:「日付」、「勘定科目」、「金額」、「摘要(取引内容)」の4要素)

・青色申告65万円控除(貸借対照表の作成必要)の方・・・弥生会計・マネーフォワード・freeeなどのクラウド会計ソフトを契約している又は契約する見込みで、インターネットバンキングやクレジットカードの口座連携を行っていただける場合には記帳代行料はかかりません。

※使用する会計ソフトは上記以外でも問題ございません。幣事務所は弥生会計・マネーフォワードをメインに使っておりますのでこれから導入される方で特にこだわりのない場合は弥生会計やマネーフォワードにしていただけると互換性が高くやりとりがスムーズになります。(弥生会計の場合は弥生の紹介制度で割引制度を適用できる可能性があります。)

どの会計ソフトを選んだらいいのか、会計ソフトのどのプランが良いのかなど事前にご相談をお受けできますのでご購入の前にご相談ください。

・1つの法人に複数の店舗・不動産物件等がある場合で、店舗・不動産物件ごとに損益計算を行ういわゆる「部門管理」が必要な場合には、部門2つ目以降につき料金表の月額顧問料×50%を加算します。

単発税務相談

60分単位 11,000円(税込)

・税務相談は初回無料です。

・単発税務相談(無料相談も含む)の業務範囲・・・相談に対する回答は一般的な範囲で行いますので、複雑な相談内容や個別事案に関しては答えかねます。また、税額計算や有利判定、申告書等の作成及びチェックは行っておりません。

個別具体的な税額算定をご希望の場合には幣事務所に「税務申告代理」をご依頼下さい。(税務申告代理が可能な申告:所得税確定申告、法人税確定申告、消費税確定申告、相続税確定申告)

・メール等「文書」での回答は行っておりません。ご相談は対面又はオンライン面談等で口頭のみとなります。

税務調査の立ち会い

・税務署職員との対面での立会 66,000円/日

・修正申告書又は更正の請求書の提出 55,000円

料金表についてのご留意事項

・金額はすべて税込みです。

・料金表は予告なく変更させていただく場合がございます。

・契約時点でホームページ上に記載されている料金表に記載されている金額が契約金額の目安となります。(ご依頼内容が複雑な場合その他特別な事情がある場合には実際の見積金額と異なる場合があります。)