前回の記帳指導説明会パートⅠに続いて、今回は確定申告書の書き方についての内容です。

記帳指導説明会の前半では、決算の内容についてお話ししました。

後半戦では、実際に決算が確定したあと申告書にはどのように記載すればいいのかを説明します。

教材は「令和3年分所得税及び復興特別所得税の確定申告の手引き 確定申告B用」を使用しました。

なお、令和4年12月26日現在国税庁ホームページに令和4年版確定申告の手引きがアップロードされておりますので、こちらが最新のものになります。

※昨年までは申告書A・B(給与所得のみはA、それ以外はB)という区別があったのですが、今年から申告書A・Bはなくなり、新しい申告書に一本化されています。

目次

確定申告の概要

はじめに所得税の確定申告の概要について3つ挙げていきます。

提出期限

令和4年分の確定申告は、納税が発生する場合は令和5年2月16日から同年3月15日までに提出することになっています。

2月15日以前に提出しようとしても税務署で受付してくれません。(ただしe-taxなどでは2月15日以前でも期限内申告として受理されます。)

還付申告書は、確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

提出方法

提出方法は、

①e-tax

②郵送

③直接住所地等の所轄税務署に持っていく

などの方法があります。

③の、直接税務署に持っていく方法だと混雑による待ち時間が多かったりなど、時間を予測することができませんので時間を無駄に使ってしまう可能性が高いです。できればe-taxをおススメします。e-taxを使えばその後の納付手続きなどもスムーズになります。

納税の方法

令和4年分所得税の確定申告の納期限は、「令和5年3月15日(水)」です。

個人の場合、令和4年1月1日~令和4年12月31日の期間が計算対象で、納期限は申告書の提出期限と同様です。

現金で納付だけではなく、

- キャッシュレス納付(振替納税、ダイレクト納付(e-tax)、インターネットバンキング、クレジットカード、スマートフォンアプリ)

- キャッシュレス納付以外(QRコードによるコンビニ納付)

など、納付手段も利便性が向上してきています。

振替納税とは

振替納税とは、口座振替で国税の納付ができるというものです。銀行等に行く手間が省けるので一度登録してしまえば非常に楽です。振替納税はおススメです。

振替納税は提出期限が通常よりも1ヵ月伸びる

納期限が令和5年3月15日⇒令和5年4月24日に伸びるので、「資金繰りがちょっと厳しいな」というときには利用してみてください。

事前申請は必要

振替納税は事前申請が必要です。3月15日に提出しても引き落としに間に合えば延滞税などはかからないので、申告書を3月15日までに仕上げて提出し、同時に振替納税の申請書を提出するということも可能です。

振替納税の申請は住所等に変更がなければ1回のみの提出でOKです。

所得税・消費税ごとに振替納税を選択できます。

詳細は国税庁ホームページのリンクを貼っておきますのでこちらをご参照ください。No.9201 振替納税のお勧め|国税庁 (nta.go.jp)

ダイレクト納付とは

概要

ダイレクト納付(e-taxによる口座振替)も事前申請が必要です。事前に税務署にe-taxの利用届出を行っておけば、ご自身のパソコンからインターネットを利用して納付ができます。

毎年納税が発生する方であれば、ダイレクト納付を利用されると金融機関に行く手間が省け、納付書の手書きも無くなりますので楽になります。

手続きの流れ

ダイレクト納付は以下の流れです。

・e-taxを利用して申告書を提出⇒メッセージボックスから受付を確認⇒ご自身でダイレクト納付の指示

ダイレクト納付の指示は、ボタン1つでできます。即日納付ですぐに引き落としをかけることも可能ですし、納付日を指定することもできます。

クレジットカード納付とは

税金をクレジットカードで納付できます。

クレジットカード納付の場合、ポイントがたまりますが、反対にカードの決済手数料がかかります。(約0.8%程度)

この手数料を上回るポイントがつけばクレジットカード納付も良いですが、手数料がポイントの還元率を上回るようだと損をしてしまいます。

スマートフォンアプリで納付

概要

令和4年からスマホから納付ができるようになりました。インターネットで「スマホ決済 国税」などと検索すれば、国税庁のサイトで「スマホアプリ納付の手続き」とでますので、ここから「国税スマートフォン決済専用サイト」に進んで手続きを行えます。

利用に当たり、PayPayやLINEpay、amazon pay他、決済アプリがインストールされている必要があります。もちろん残高も必要です。

全ての税目が納付可能です。決済手数料も発生しません。

注意点

ただし、注意点があります。

・一度の納付での利用上限金額は30万円まで

・領収書が発行されない

領収書が発行されない点については、まだどういった運用がされるか分かりませんが、領収書の提示を求める機関にスマホアプリの納付の経緯を説明すればはじかれることはないとは思いますが…

確定申告書(事業所得)の書き方

具体的な書き方は、手引きをご参照ください。

手順を示しておりますが、必ずしもこの手順でなくても構いません。

ここでは特に「事業所得」を例に、記載の際の注意点をお伝えします。

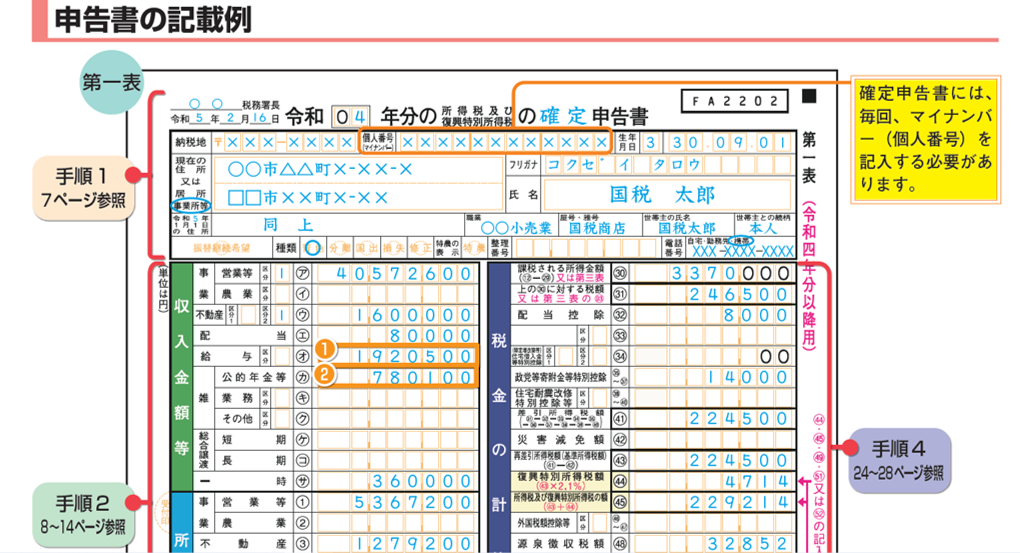

手順1 第一表に住所氏名等(マイナンバー)必要な情報を入れる

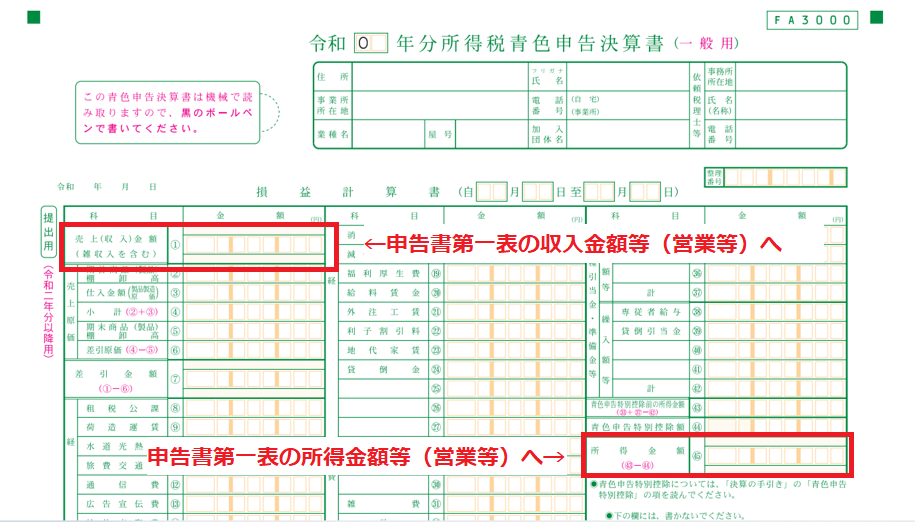

手順2 第一表 収入金額等・所得金額に金額を入れる

※白色申告の場合は、「収支内訳書」からの転記となります。

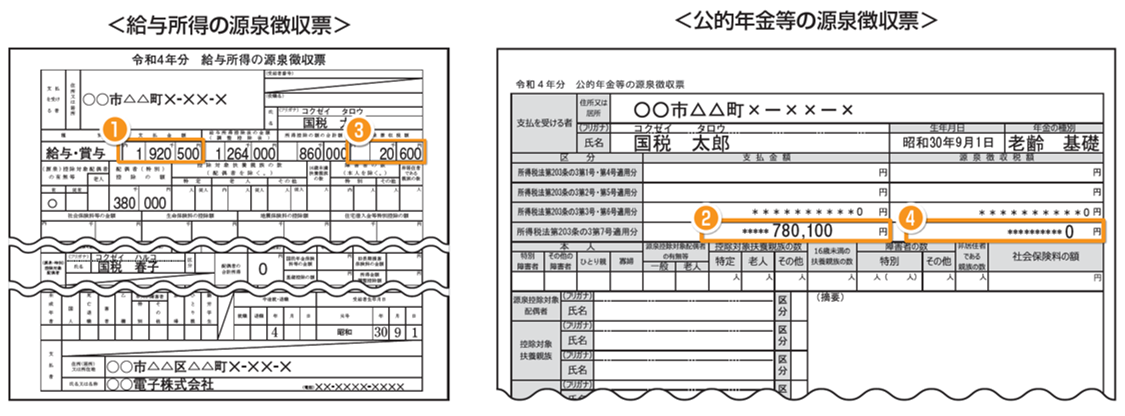

給与所得者で副業をされている方は、副業の収入を「営業等」又は「雑所得」に記載することになりますが、本業の給与も確定申告書に記載する必要があります。本業の勤め先からもらった源泉徴収票に記載されている金額を転記すればOKです。

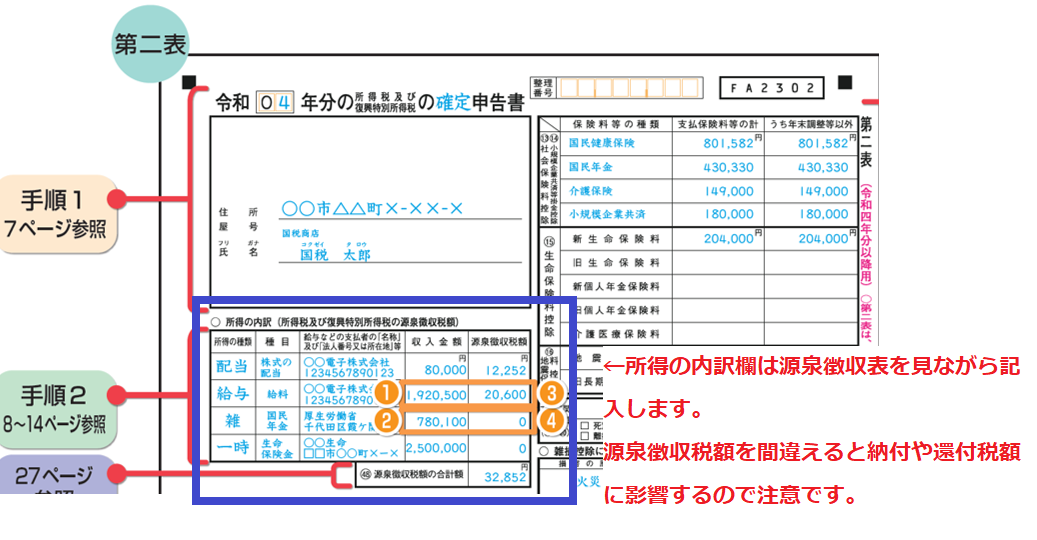

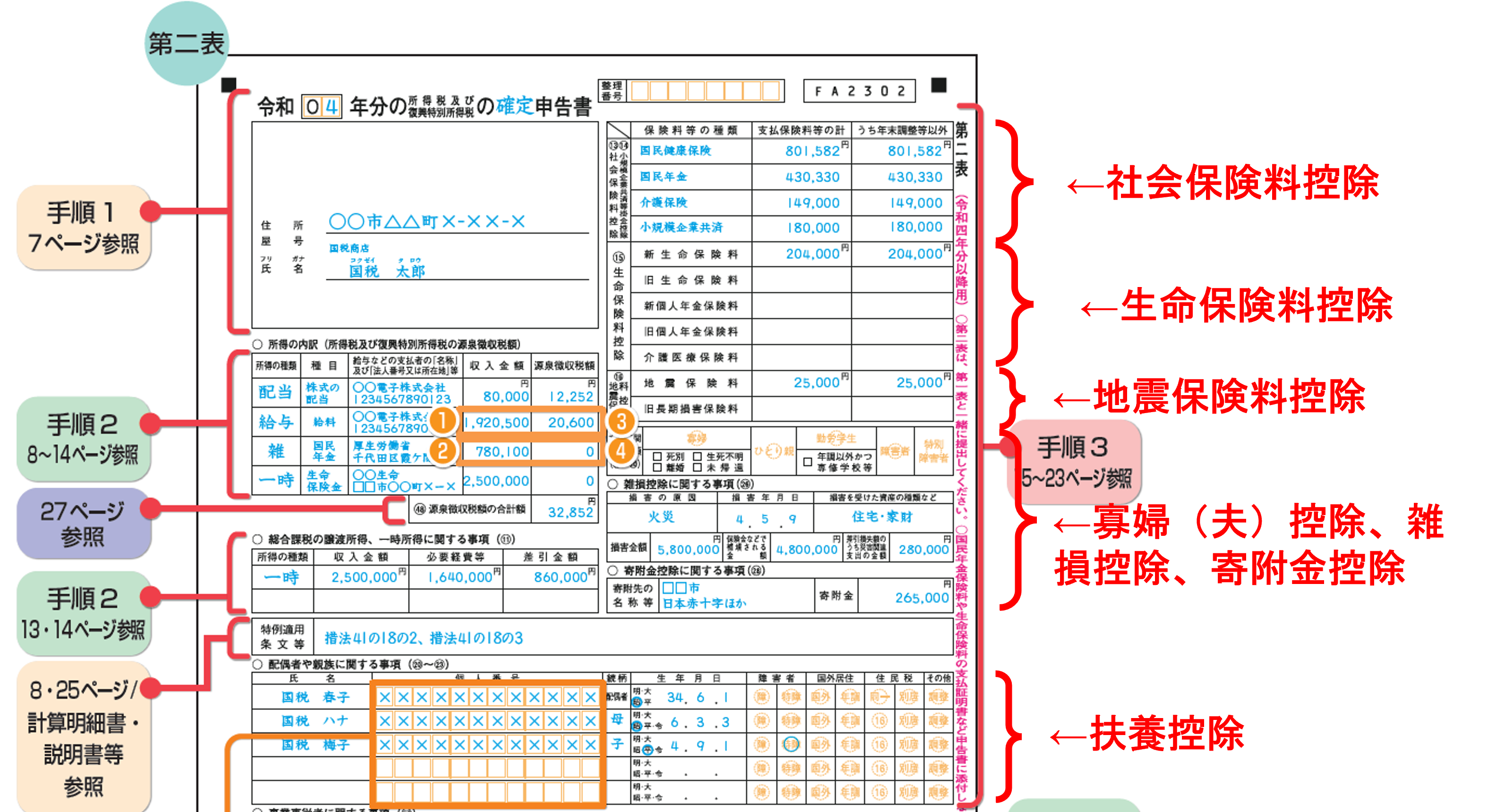

第二表 所得の内訳欄を埋める

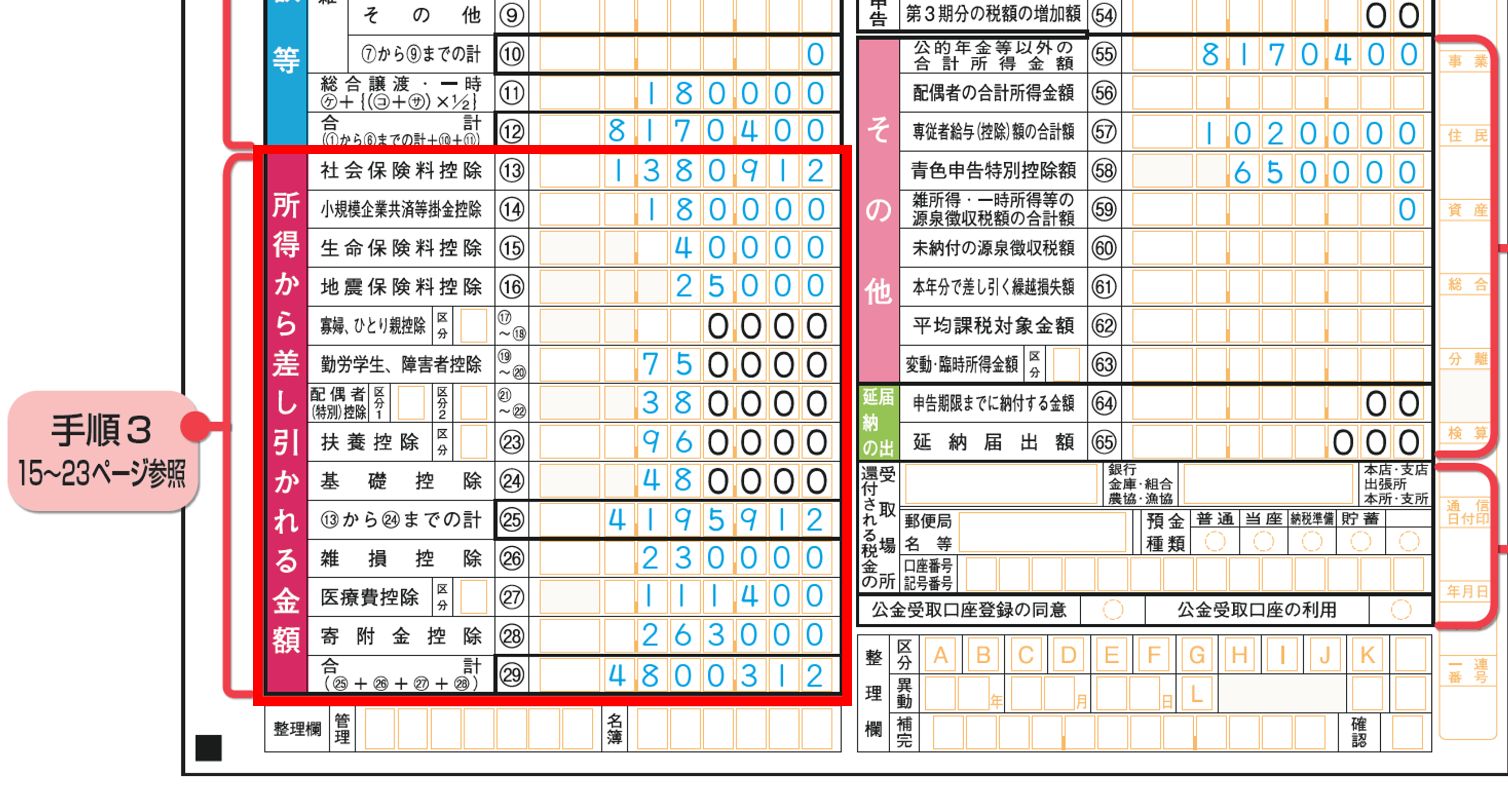

手順3 第一表 所得から差し引かれる金額(所得控除)

ご自身が対象となる所得控除があれば記載します。(図1)

各種控除額の詳細は手引きをご参照ください。

所得控除の記載が漏れると納税額が多くなる又は還付額が少なくなるのでご注意ください。

申告書第一表の⑬~㉙欄を記載します。(図1)

第一表の金額を埋める前に、(図2)の第二表の「社会保険料控除等に関する事項(⑬~⑯)」、「本人に関する事項(⑰~⑳)」、「雑損控除に関する事項(㉖)」、「寄附金控除に関する事項(㉘)」、「配偶者や親族に関する事項(⑳~㉓)」を埋めます。

※給与所得者で、年末調整を受け、すでに諸控除を受けている場合には、第二表の記載内容を「源泉徴収票のとおり」と省略することが可能です。

(図1)

(図2)

【留意点】

※ふるさと納税のワンストップ特例を受けている方でも、確定申告書を提出する場合には、必ず令和4年中に寄附したふるさと納税の「全額」を記載してください。記載が漏れると寄附金控除を受けられない場合がありますので注意が必要です。

※医療費控除は、10万円の足切りがあり、10万円を超えた部分が所得控除の対象となりますが、所得が少ない場合には10万円以下でも医療費控除を受けることができる場合があります。(所得の5%と10万円のいずれか少ない方が足切りになるためです。)

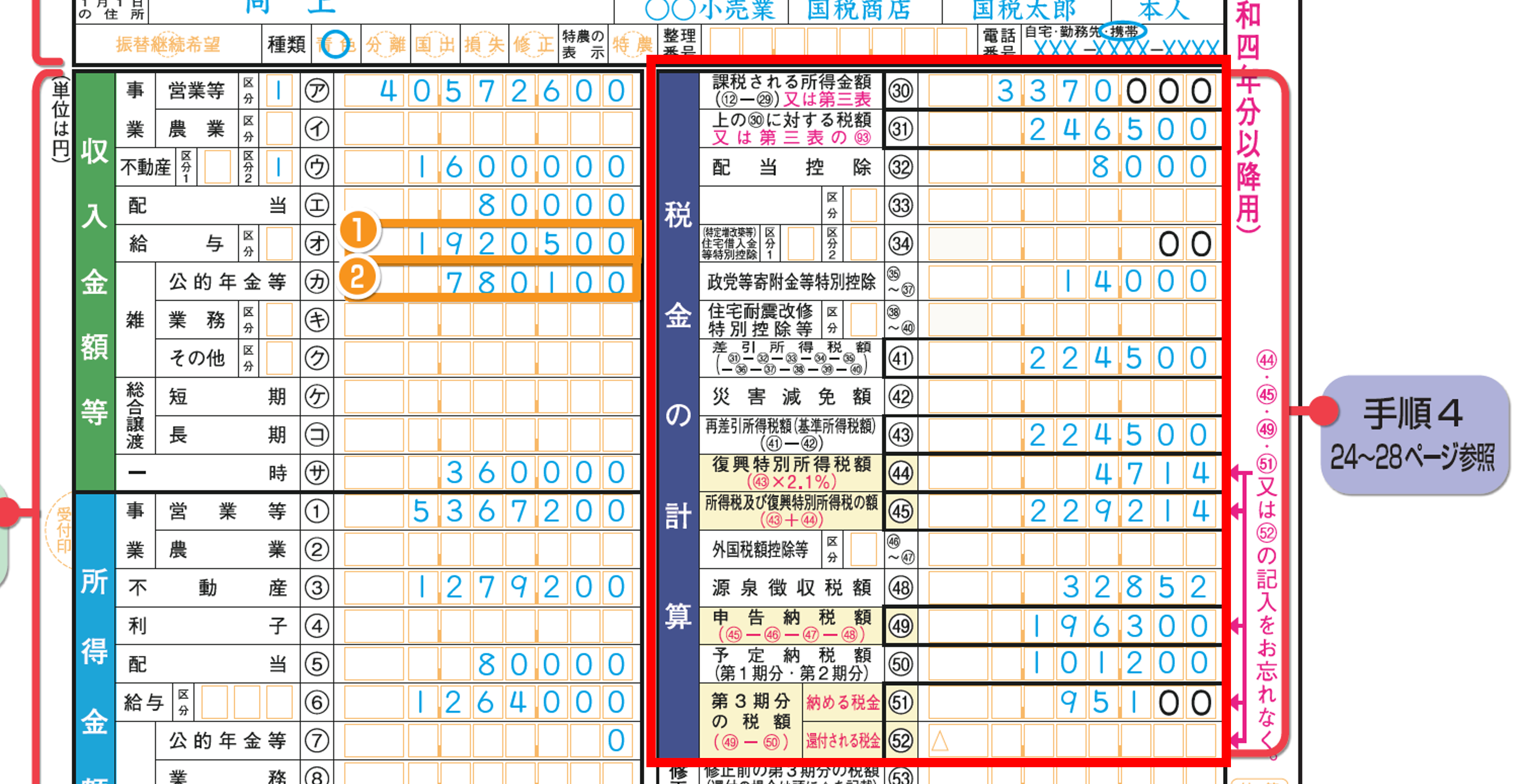

手順4 第一表 税金の計算

いよいよ納税額の計算です。

STEP1

図3の㉚欄の課税される所得金額を計算します。

計算方法は、図4の「課税される所得金額の計算欄」で計算します。

STEP2

㉚欄の金額を図4の「課税される所得金額に対する税額の計算欄」にあてはめて税額を計算します。

STEP3

㉛欄の税額が求まったら、配当控除・住宅借入金等特別控除・政党等寄附金等特別控除があれば、㉛欄の金額から差し引きます。

税額から控除する項目なので、これらを「税額控除」といいます。(これら税額控除の内容の詳細は手引きでご確認ください。)

税額からダイレクトに控除するため、所得控除よりも税金を減らす効果が高いものです。

STEP4

㊶欄で小計します。㊷欄が無ければそのまま㊸欄に㊶欄の金額がスライドします。

STEP5

㊹欄で復興特別所得税の計算をします。㊸欄の金額に2.1%を乗じます。

㊸欄と㊹欄の金額を㊺欄で合計します。

STEP6

先ほど第二表で計算した「源泉徴収税額」を㊽欄に転記します。

この金額を㊺欄の金額から差し引きます。(外国の税額を払った場合には外国税額控除を差し引きます)

差し引いた結果を㊾欄に記載します。

STEP7

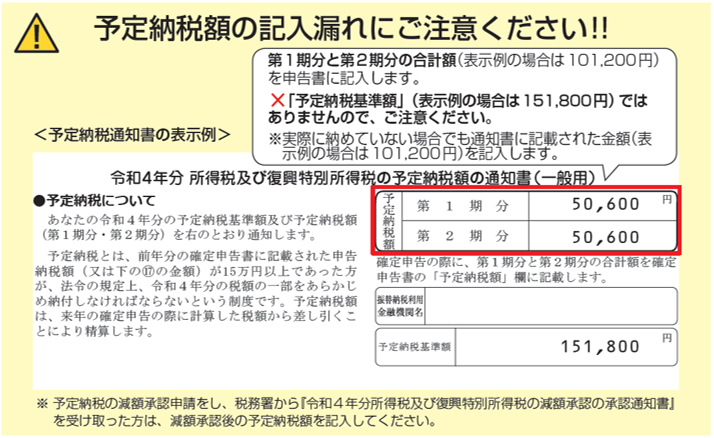

最後に予定納税額を差し引きます。予定納税額の記載方法に注意してください。(図5)

STEP8

予定納税を差引いた結果、

プラスの値の場合・・・納める税金に記載

マイナスの値の場合・・・還付される税金(△)に記載

以上で税額の計算は終わりです。

(図3)

(図4)

(図5)

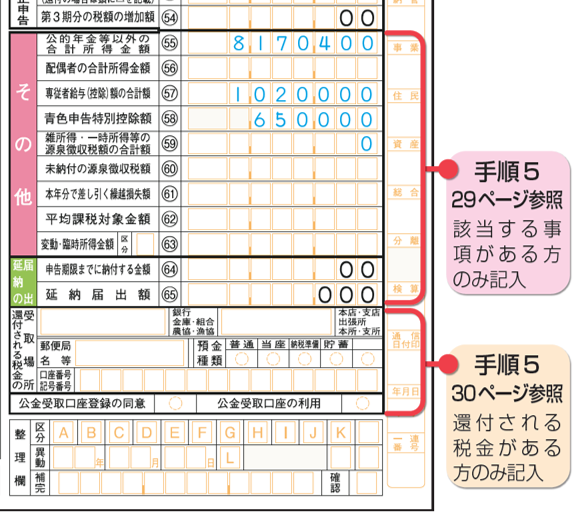

手順5 その他、延納の届出、還付される税金の受取場所の記入

それぞれ該当する場合記入します。

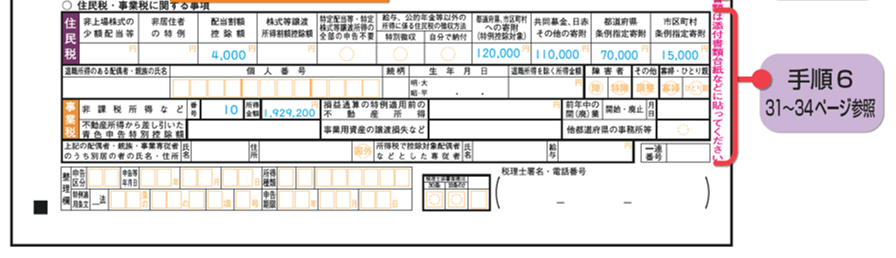

手順6 第二表 住民税、事業税に関する項目を記入する

所得税(国税)の確定申告書の住民税、事業税に関する項目を記載して提出すると、住民税・事業税(地方税)の申告も同時に済ませたことになりますので、住民税や事業税の申告を改めてする必要はありません。

※特に住民税の寄附金税額控除欄は正確に記載しないと税額控除が受けられず損することがありますのでご注意ください。

おわりに

毎年1月の初旬には自身の確定申告は終了させるようにしていますが、確定申告作業は貯めてから一気にやろうとするとかなり大変です。

レシートの整理や帳簿の記帳は貯めずに毎日さばくようにしています。毎日さばくのは面倒に思えますが実は後の事を考えると一番楽な方法だと思います。

確定申告は毎年の面倒な作業(しかも売上に貢献しない作業)なので、いかに早く楽になる仕組みを作るかが重要ではないかと思います。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。