インボイス制度の登録申請

令和5年10月1日から「適格請求書等保存方式(インボイス制度)」が導入されます。

適格請求書発行事業者(登録事業者)のみが適格請求書(インボイス)を交付すること

ができます。

制度開始後、適格請求書(インボイス)を交付するためには、税務署長に 登録申請を行い、適格請求書発行事業者として登録を受ける必要があります。

インボイス制度とは

■ 売手である登録事業者

買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

■ 買手側

仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイスの保存(※)等が必要となります。

- (※) 買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

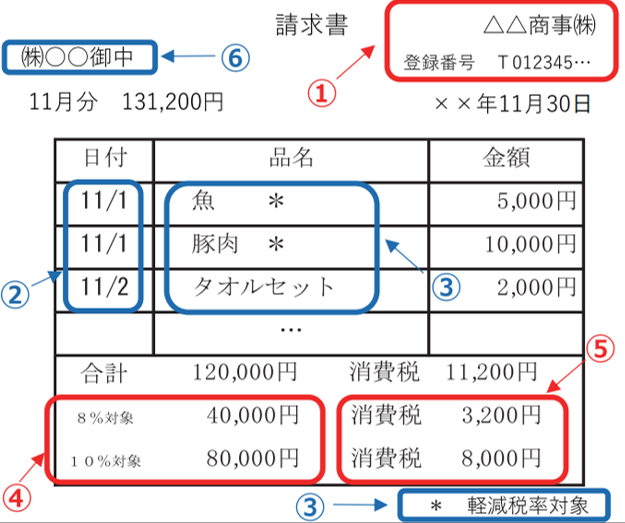

インボイスとは

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「税率ごとに区分した消費税額等」の記載が追加されたものをいいます。

インボイスの記載事項

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

登録事業者の申請についての留意点

1. 適格請求書を交付できるのは、適格請求書発行事業者に限られます。

適格請求書発行事業者でない事業者は、インボイスに消費税の記載を一切することができません。

2.適格請求書発行事業者となるためには、税務署長に「適格請求書発行事業者の登録申請書」(以下「登録申請書」といいます。)を提出し、登録を受ける必要があります。

令和3年10月1日から 登録申請が可能です。令和5年10月1日から登録を受けるためには、原則として、 令和5年3月31日(ただし、困難な事情がある場合には、 令和5年9月 30 日)までに登録申請を行う必要があります。

3.課税事業者でなければ登録を受けることはできません。

免税事業者でインボイスを発行したい場合には、課税事業者を選択する必要があります。

4.適格請求書発行事業者は、基準期間の課税売上高が 1,000 万円以下となった場合であっても免税事業者にはならず、消費税 及び地方消費税の申告義務が生じる

課税事業者選択届出書を提出していなくても、インボイスの発行事業者は自動的に課税事業者となります。課税事業者をやめたい場合には別途手続きが必要です。

申請方法

「e-Taxソフト(WEB版 )」「e-Tax ソフト(SP版 )」をご利用いただくと質問に回答していくことで申請が可能です。

e-Tax で申請した場合、電子データで登録通知の受領が

可能です。

個人事業者の方はスマートフォンからでも申請できます。

スマートフォンからの申請には事前にマイナンバーカードの取得が必要です。

(文・図解:国税庁HP引用)

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。