目次

減価償却とは

簿記会計では、建物や建物附属設備、構築物、車両運搬具や器具備品などの固定資産を購入した場合、購入金額を一度に経費化するのではなく、将来の期間にわたって適切に期間配分するというものです。固定資産は将来にわたって長く使用するものであり、買った年に一度に経費にしてしまうとその年は大赤字になったり、利益の計算上のバランスが悪いからです。

簿記会計の減価償却は計画的、規則的に費用化するというルールになっています。配分の方法は定額法や定率法、級数法その他一定の方法があります。

税務上の減価償却

会社が計算した減価償却費を法人税の計算では何でもかんでもは認めません。

減価償却費は見積計算なので、会社が毎年の減価償却費を多く計上したり少なく計上したりすることも出来てしまいます。

減価償却費を多くすれば経費が多くなるので利益を減らすことができます。法人税は利益に対して課される税金なので税金が安くなります。

こういう利益の操作をさせないように、税金の計算ではその事業年度の経費として認められる限度額を定めています。

償却限度額の計算方法

限度額の計算方法は、「定額法」「定率法」の2つです。(「生産高比例法」という方法も認められていますがあまり使用例を見たことがありません。)

つまり、「定額法」「定率法」以外の方法で減価償却を行うと簿記会計上の減価償却費と税金計算上の減価償却費との間で「ずれ」が生じますので、法人税の申告書上で一定の調整が必要となります。このずれの調整が面倒なので実務上は税金計算上の方法に合わせて「定額法」「定率法」のいずれかで行うことが一般的です。

減価償却の対象となるもの

資産を取得するために支出した金額を取得価額をいいます。

「支出した金額=経費」と思われるかもしれませんが、会計や税務ではこれらの金額を支出した場合は「資産を取得した」という考え方をします。その取得した資産を将来にわたって経費化していくという考え方になります。

(減価償却の対象となる固定資産の一覧)

- 建物

- 建物附属設備

- 構築物

- 船舶

- 航空機

- 機械及び装置

- 車両及び運搬具

- 工具

- 器具及び備品

- 生物

- 無形減価償却資産

定額法とは

概要

取得価額(購入した場合は購入代価+購入の際に付随してかかる費用を合計した金額)に償却率を乗じて計算する方法です。

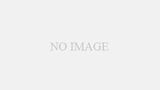

下の図解は定額法のイメージです。

資産を購入した1年目で全額経費になるのではなく、5年間毎年200万円が経費となります。

計算式:1,000万円(取得価額)×0.200(耐用年数5年の償却率)××事業供用日から当期末までの月数(12)/当期の月数(12)=200万円

※取得価額を耐用年数で割るのではなく、耐用年数に応じた償却率を乗じて計算します。

取得時期に応じた償却方法

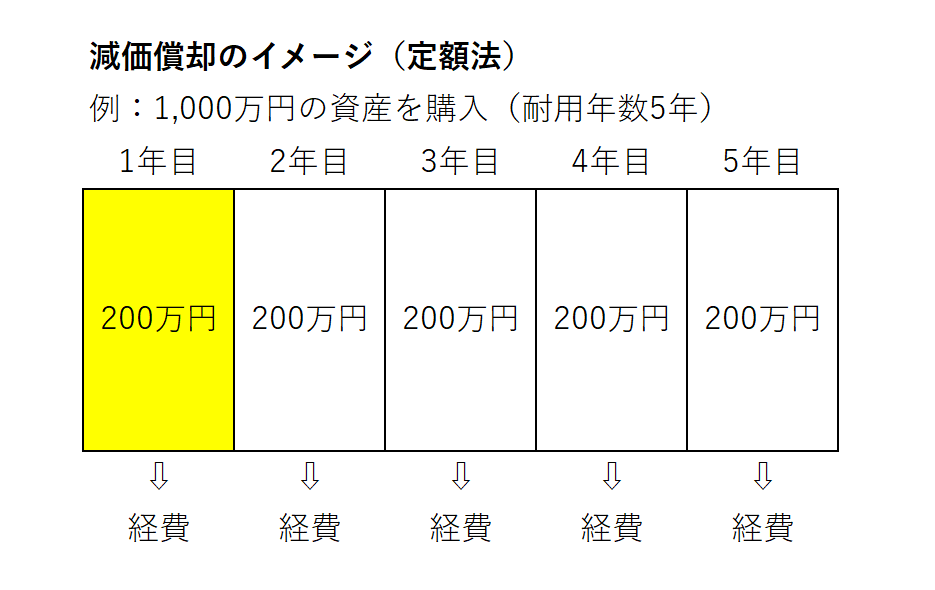

取得時期に応じて「旧定額法」「定額法」の2つの方法があります。

平成19年4月1日を境に旧と新に分かれます。残存価額とは、耐用年数経過時に価値が10%は残っているだろうという金額です。実際は資産を処分した費用の方が多くかかったりするので、残存価額は平成19年4月1日から改正によって廃止され、以後残存価額を考慮しない(新)定額法で計算します。

平成19年3月31日以前に取得されたもの

償却方法・・・旧定額法

償却限度額の計算方法・・・取得価額×0.9×旧定額法の償却率

平成19年4月1日以後に取得されたもの

償却方法・・・定額法

償却限度額の計算方法・・・取得価額×定額法の償却率

※いずれも事業年度の途中で事業供用した場合には月割り計算が必要です。

定率法とは

概要

期首帳簿価額×償却率で計算する方法です。

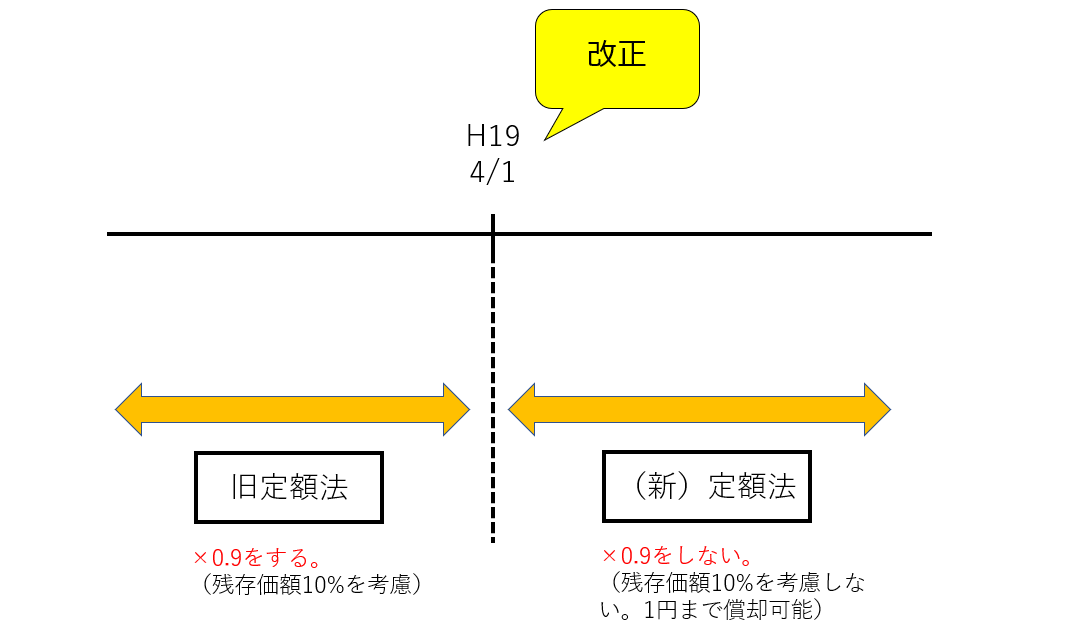

資産の取得時期によって3つの区分に分かれます。

250%や200%というのは、定額法の償却率のそれぞれ2.5倍、2倍という意味です。

つまり、定率法の方が定額法よりも償却スピードが速く、早く経費にすることができるということになります。250%から200%に改正された背景として、国が償却費の大盤振る舞いをしすぎてしまったため、200%に下がり実質増税という改正となりました。

償却限度額の計算方法

平成19年3月31日以前に取得されたもの

償却方法・・・旧定率法

償却限度額の計算方法・・・税務上の期首帳簿価額×旧定率法の償却率

平成19年4月1日~平成24年3月31日以前に取得されたもの(250%定率法)

償却方法・・・定率法(250%)

償却限度額の計算方法・・・税務上の期首帳簿価額×250%定率法の償却率

平成24年4月1日以後に取得されたもの(200%定率法)

償却方法・・・定率法(200%)

償却限度額の計算方法・・・税務上の期首帳簿価額×200%定率法の償却率

※事業年度の途中で事業供用した場合には月割り計算が必要です。

定率法の計算例

具体例

3月決算法人で、2023年4月に1,000万円の機械装置を購入、耐用年数が10年(償却率0.200)とします。下記の算式で計算します。

1年目 10,000,000(取得価額)×0.200(10年の償却率)=2,000,000(償却費)

2年目 8,000,000(2年目の期首帳簿価額10,000,000-2,000,000)×0.200=1,600,000

3年目 6,400,000(3年目の期首帳簿価額8,000,000-1,600,000)×0.200=1,280,000

7年目以降の計算

以降6年目まで期首帳簿価額×償却率で計算をしますが、7年目以降は「改定償却」という特殊な計算があります。期首帳簿価額×償却率という定率法の計算システム上、いつまでも償却計算が終わらないという問題が生じます。

したがって、償却計算の最終局面で一定の償却率に変更し(改定償却率)、償却を耐用年数内で強制終了させることになります。

耐用年数の調べ方

その1

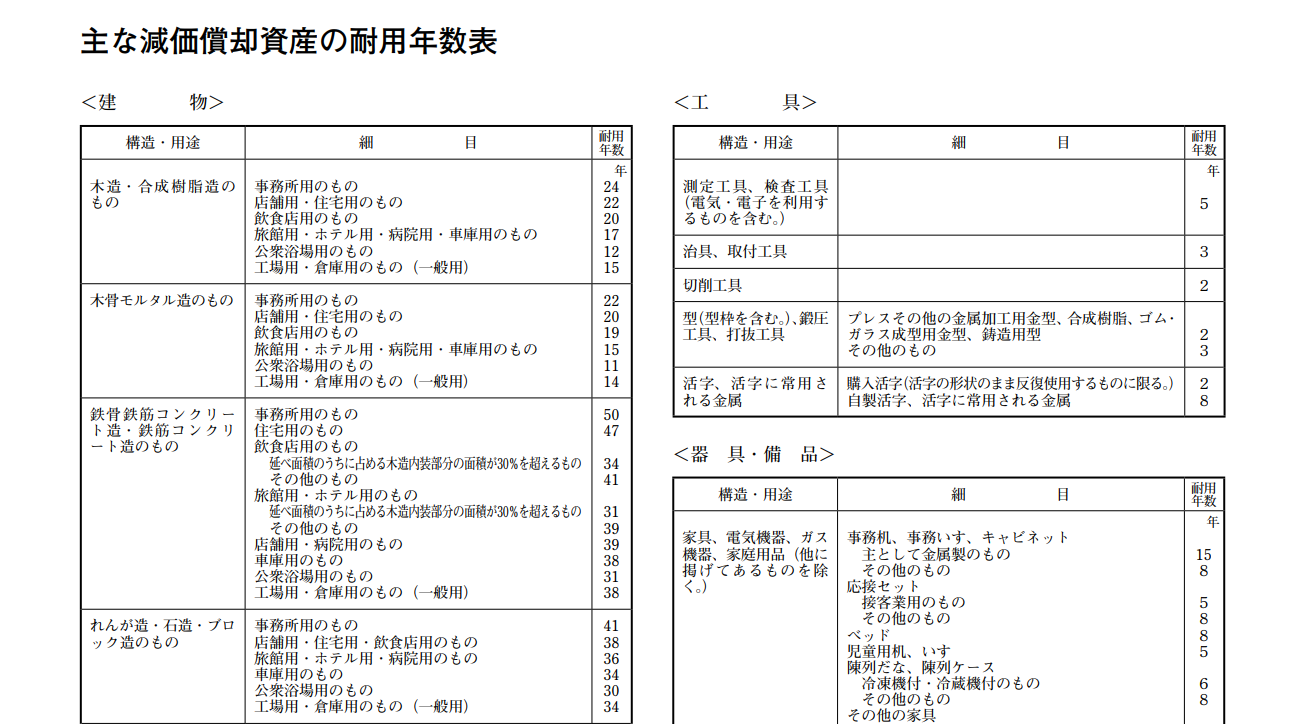

まず、耐用年数表から耐用年数を把握します。法律で定められている耐用年数なので、「法定耐用年数」といいます。

法定耐用年数は新品の資産が前提なので、中古の場合には中古耐用年数を使用することが可能です。中古耐用年数に関する記事はこちらで詳しく書いています。

耐用年数表全部見る場合はこちら

その2

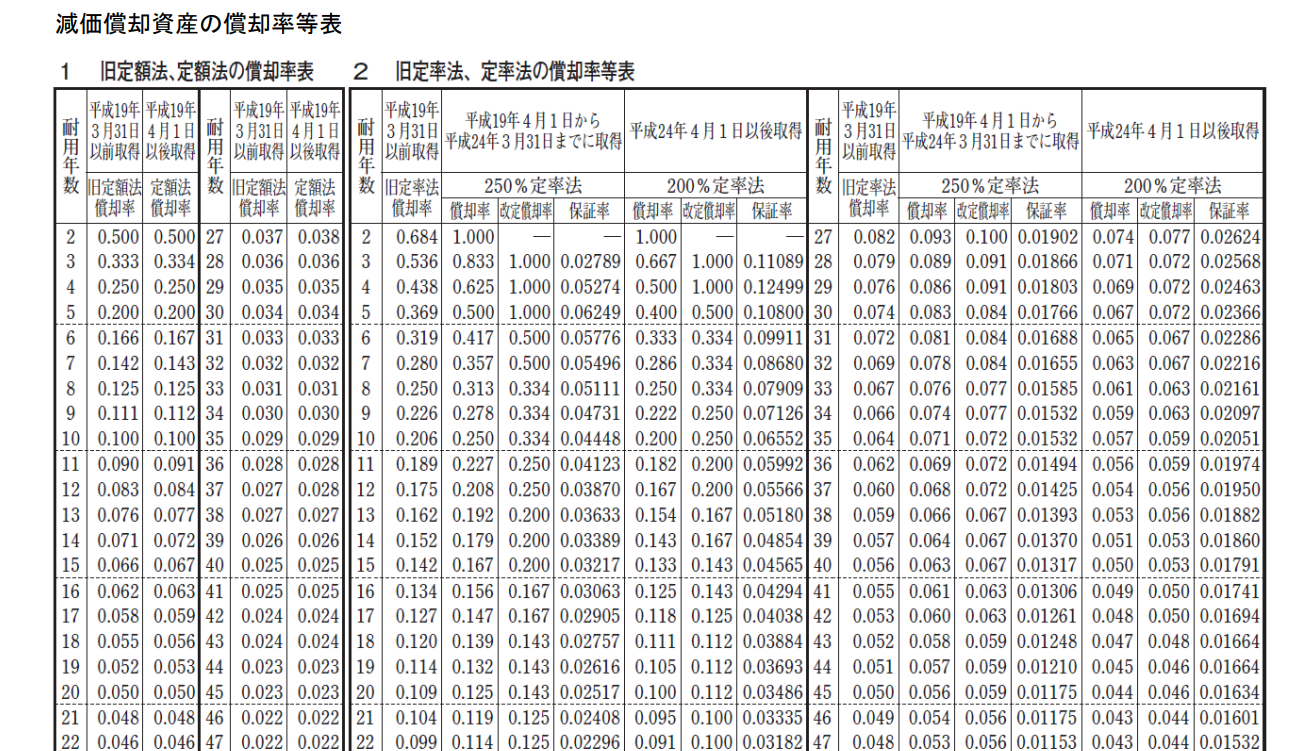

次に耐用年数を償却率表にあてはめて、その償却率を減価償却の計算式に使用します。

償却率表全部見る場合はこちら

資産の区分に応じた償却方法

資産の区分に応じて定額法と定率法の両方を選択できる場合と、定額法か定率法のいずれか一方のみの方法しか選択できない場合があります。

建物

平成10年3月31日以前取得・・・定額法又は定率法(両方選択可)

平成10年4月1日以後取得・・・定額法のみ

建物附属設備及び構築物

平成28年3月31日以前取得・・・定額法又は定率法(両方選択可)

平成28年4月1日以後取得・・・定額法のみ

上記以外

定額法又は定率法(両方選択可)

無形固定資産

定額法のみ

まとめ

実務上は固定資産台帳を作成して減価償却資産を1つ1つ記録して管理します。固定資産台帳を年度ごとに残高を繰越し更新していく形です。その際に、「取得価額」「償却方法」「償却率」を正しく選択することがポイントです。

法人税で経費として認められる限度額を超えて会社が減価償却費を計上しても認められません。したがって、中小企業の減価償却は税務上に定められた限度を超えないように定額法か定率法で計算すれば、税金の計算にあたっては特に問題が起こることはありません。

減価償却費は決算書に「減価償却費」を計上しないと経費として認められませんのでご注意ください。(決算で費用計上することを損金経理といいます。減価償却は損金経理要件があります)

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。