目次

社長貸付金はどのような時に発生するのか

社長貸付金は、中小企業で社長=オーナーのような同族会社にありがちなパターンで、社長などの役員に対して役員給与として支給すること以外の理由で会社から金銭などを渡すと発生します。

このほか、社長のプライベートな支出を会社が立て替えた場合など、会社の経費と認められないものを会社が支出した場合にも、その支出額は「役員貸付金」として処理されることになります。

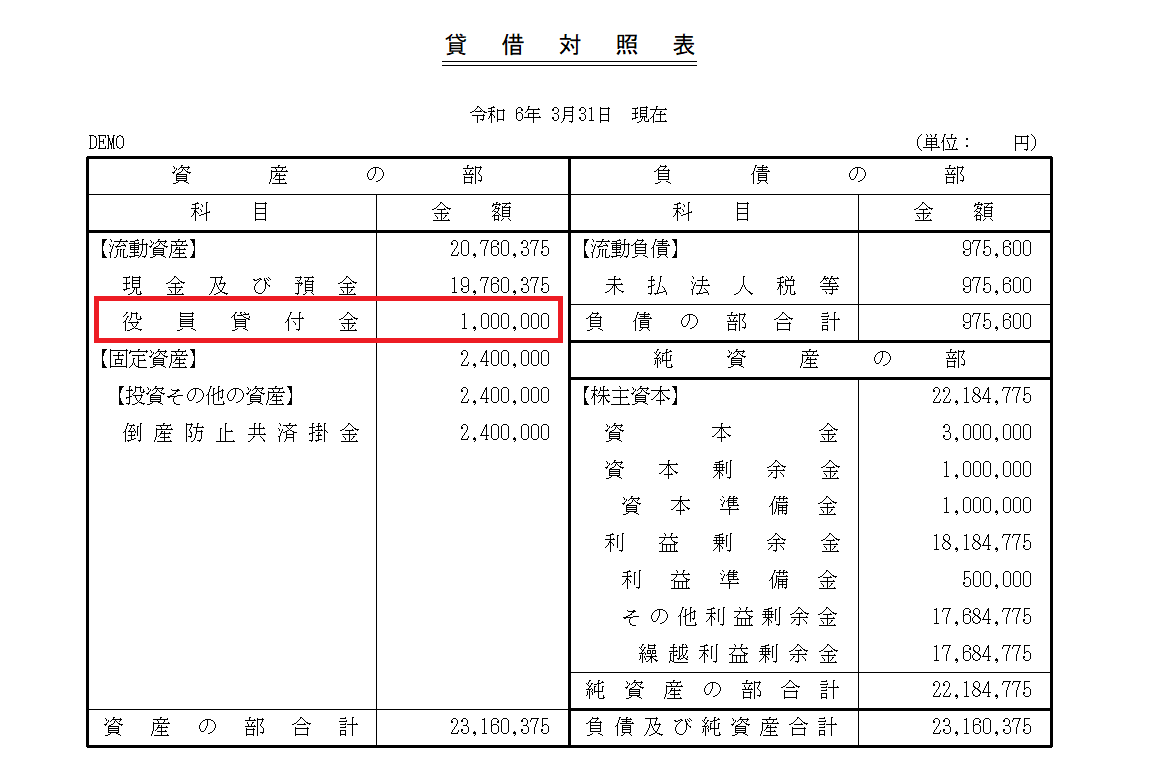

決算書では、貸借対照表の資産の部に「役員貸付金」と表示されることになります。※短期貸付金と表示して、個別注記表という別の書類で役員に対する金銭債権の額を明記する場合もあります。

すぐに返済すれば問題はないのですが、この金額が膨らんでいる場合には色々と問題が生じてきます。

役員貸付金にはどんな問題があるか

役員貸付金を放置しておくと、主に次の3つの問題が生じます。

- 融資申し込み時の評価の問題

- 税務上の問題

- 会社の財務体質の問題

1つずつ解説していきます。

融資申し込み時の評価の問題

決算書に「役員貸付金」を放置した状態で融資の申し込みをした場合、非常に高い確率で融資担当者から突っ込まれる項目です。役員貸付金の返済はいつなのか?返済されるのか?ということは確認される可能性が高いです。

なぜなら、役員貸付金はプライベート資金を会社から出金している科目だからです。(事業として使っていることもありますが、どちらにしても使途が見えにくい支出であることに変わりはありません)

本来はプライベート資金は役員報酬として会社の経費にすべきものを「役員貸付金」として放置しているわけですから、融資の際に提出した決算書の利益は本来役員報酬として計上すべき費用が加味されておらず、適正な金額が示されていないと判断されるからです。

また、役員貸付金を返済できるとしたら会社に返済金が入金されるのでその分借りる必要はないのでは?と思われて、希望の融資額を減らされてしまう原因にもなります。

融資の評価にあたっては減点の要素になりますので、できれば解消しておきたい項目です。

税務上の問題

税務上、おもに次の問題点が生じます。

- 利息の計上がもれていると指摘される可能性

- 役員賞与とされてしまう可能性

認定利息の計上が必要

社長貸付金は、相手がオーナーであり社長である場合には、自分自身に貸し付けているような感覚があるため、他人に貸すときのような利息を取らないというケースも良くあります。

しかし、会社は営利目的で存在している組織体なので、貸付金がある場合には相手が誰であろうと利息を取る必要があります。もし利息を取っていなくても、利息相当分を益金(法人税の課税対象となる収益)として計上しなければなりません。

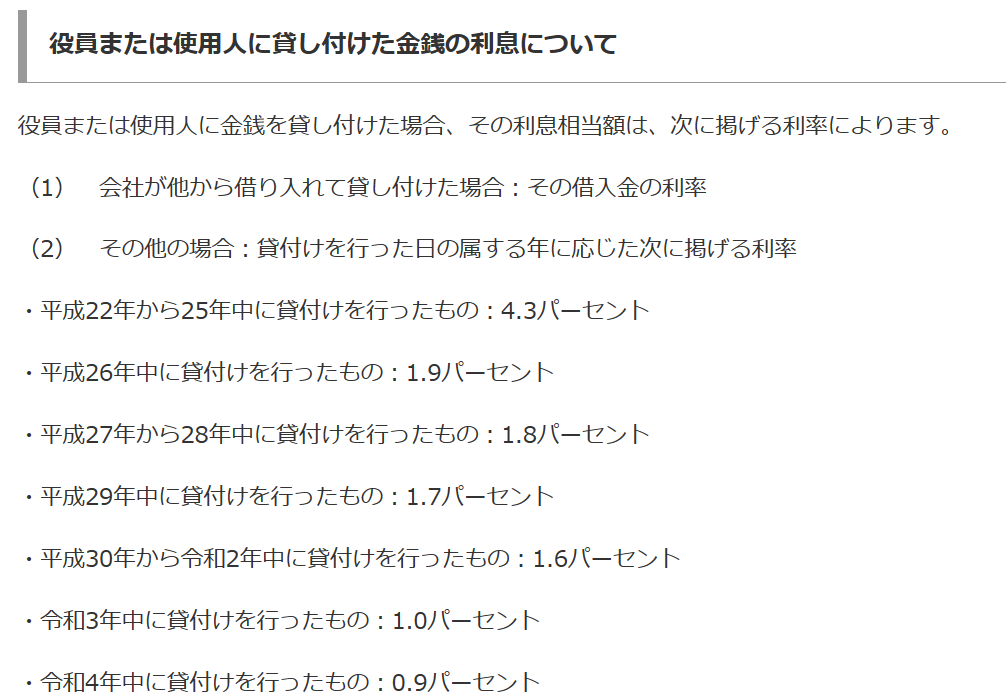

そのとき、いくらを利息に計上すればいいのかについては、国税庁のホームページで年ごとに取るべき利率を公開しています。

基本的には、金融機関から借り入れがある場合は、その借入の利率を使用し、借り入れがない場合に次の利率を使います。令和5年中の貸付分は令和4年と同様の0.9%です。

(国税庁のホームページ 一部抜粋)

利息をとっていないので、利息は未回収となりますが、利息の未回収部分は決算書に「未収入金」として計上されます。この未収入金に対する利息計上は必要ありません。

役員貸付金を放置しておくと毎年収益計上しなければならないため、法人税の負担が増えることになります。

役員賞与とされてしまう可能性

役員または使用人に無利息または低い利息で金銭を貸し付けた場合には、一定の場合を除き、上記の利率により計算した利息の額と実際に支払う利息の額との差額が、給与として課税されることとされていますので、税務調査があった際に、多額の役員貸付を残しておくと「役員賞与」ではないかという指摘を受ける可能性があります。

税務調査で役員賞与とされた場合、役員に対する賞与は事前に届出している場合を除いて一切経費には認められませんので、役員貸付金は決算書上から消えても経費にすることはできません。※役員賞与については以前の記事「役員給与は経費になるのか」でも詳しく書いています。役員賞与は事前確定届出給与という届出が必要です。

同時に、役員に賞与が支給されたことになりますので、役員に対する賞与の「源泉所得税の徴収がもれていた」ということになりますので、源泉所得税の負担も増えることになります。源泉所得税を期限に納めていなかったことによる不納付加算税というペナルティも発生します。

税務調査で役員賞与と認定されてしまうと会社にとって非常にダメージが大きいです。「放置しているのではなく、返済する意思があり、貸付金である」ということを主張するために現実として返済を行っていたり、返済する努力をしていることが必要です。

会社の財務体質の問題

役員貸付金がある会社は、経営状態が厳しい状態の会社であることが多いので、社長の生活費を会社から支出してしまうということもやむを得ないことかもしれません。

それでも、会社から経費にならないような資金を役員に支出し、しかも返済もされないということは会社の資金繰りが悪化してしまい、経営が立ち行かなくなる可能性がありますので、会社の財務体質を健全に保つためにも役員貸付金の放置はできるだけ避けたいものです。

役員貸付金の解消方法

役員貸付金の解消方法について解説します。これらの方法がすべてではありませんが、一般的な手法をご紹介します。

毎月の役員報酬から役員貸付金を返済する

一度膨らんでしまった役員貸付金を一度に消すことは難しいですが、毎月一定額を役員給与の支給時に返済するという方法です。

毎月コツコツと給与から天引きするので、気が付けば返済が終了となれば理想的です。

天引きされるのでもちろん給与の手取り額が減ってしまいます。社長の生活費が足りなくなってしまっては元も子もないので、場合によっては役員報酬の増額も考えなければなりません。

ただし役員給与を増額すると役員個人の「所得税」と「住民税」「健康保険・厚生年金などの社会保険」、会社負担分の社会保険(法定福利費)などが増大します。これらの税負担を考慮して役員報酬を決定することが必要かと思います。

役員賞与で返済する

役員賞与を支給して役員貸付金を返済する方法です。

前述しましたが、役員賞与は事前に税務署に支給額を届出する「事前確定届出給与」でなければ、法人の経費にすることはできませんので、賞与の支給額についてあらかじめ届出をする必要があります。

退職金で返済する

退職金の支給時に返済する方法です。

退職金は税制上優遇されているため、所得税や住民税の税負担が低い退職金を多めに支払い役員貸付金を返済してしまう方法です。ただし、役員退職金のうち不相当に過大すぎる部分は法人の経費に認められない可能性がありますので金額設定に注意が必要です。

不相当な部分は、同業種・同規模の法人のデータを抽出して判断されますが、普通は同業他社の退職金データなど入手できません。(そういったデータを有している会計ソフト会社もあります)

実務上役員退職金の適正額は功績倍率方式(「最終給与の月額×勤続年数×功績倍率」)という方法で計算することが多いと思われます。

功績倍率とは

この功績倍率の数値をどうするかで、納税者と課税当局で争いがあるケースがあります。

昭和55年の裁判例では、当時の全上場1603社の実態調査の結果から算出される功績倍率の平均が社長3.0、専務2.4、常務2.2平取締役1.8、監査役1.6という基準が示されたので、実務上は一応の基準として3倍くらいまでは認められるのでは?という認識にはなっているようですが、絶対安心ということではない点にご注意ください。

裁判ではこれよりうんと低い倍率しか認められなかった事例もありますし、最終的に裁判になった場合には3倍の基準にならないこともリスクとして承知しておかなければならない部分となります。

役員借入金と相殺する

役員貸付金と逆で、役員が会社にお金を貸し付けている場合には、決算書上、貸借対照表に「役員借入金」が計上されることになります。

この役員借入金が存在している場合には、役員貸付金と役員借入金を相殺してしまえば役員貸付金を消すことができます。

オーナーが役員貸付金を債権放棄する

会社がオーナー個人に対する役員貸付金を債権放棄すれば、役員貸付金を消滅させることができます。ただし、オーナー個人側では債務を免除してもらったことによる「債務免除益」が発生します。

この債務免除益は役員に対する「賞与」とされる可能性が高く、賞与とされた場合オーナー個人の所得税の課税対象となり、源泉徴収義務が生じ、さらに法人側でもこのような役員賞与は経費になりません。例外的に、オーナーが破産法の適用を受けた場合や資力を喪失して債務の弁済が困難であると認められる場合はオーナーに対する課税はありません。

オーナーの財産が無く、返済能力が全く無いなど、よっぽどの事情がない限りこの方法は税負担が生じやすく、現実的ではないかと思います。

まとめ

オーナー(=社長)に対する貸付金の問題点と解消方法について解説しました。

オーナーの貸付金問題は中小企業の経営者の方からのご相談が多いところではあります。

社長貸付金をしてしまったら「即アウト」という訳ではありませんが、長期的にみてネガティブな要素が多いので、発生してしまったらなるべく早く解消の方向に動くのが良いと思います。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。