所有している資産について大規模な修繕をほどこしたり、建物の内装工事をして用途を大幅に変えたりした場合、大きな支出になることがありますが、この支出が支出した年度に全額経費になるのか否かというのは実務上大きな問題となります。

結論としては、この支出が税務上「修繕費」に該当すれば支出年度の全額経費となります。

一方、「資本的支出」に該当すると一度に経費にすることはできず、資産計上を行い数年にわたって減価償却で経費にしていくこととなります。

目次

資本的支出とは

法人税では、元々の資産の使用可能期間を延長させるような修理や改良等の支出をした場合には、「資本的支出」に該当することになります。

実務上、資産があとどのくらいの年数が使えるかどうかの正確な見積もりを行うのは専門家の鑑定等が必要なため、使用可能期間を延長させるような修理や改良等とはどのようなものか判断が非常に難しいです。

したがって、実務では税務署の実務運営指針である「通達」というものをベースに判断していくことが一般的です。

法人税基本通達では資本的支出と修繕費を次のように定めています。

以下、法人税基本通達7-8-1、7-8-2、7-8-6の2を引用します。

(資本的支出の例示)

法人がその有する固定資産の修理、改良等のために支出した金額のうち当該固定資産の価値を高め、又はその耐久性を増すこととなると認められる部分に対応する金額が資本的支出となる。

例えば次のような支出が資本的支出の例示となります。

- 建物の避難階段の取付等物理的に付加した部分に係る費用の額

- 用途変更のための模様替え等改造又は改装に直接要した費用の額

- 機械の部分品を特に品質又は性能の高いものに取り替えた場合のその取替えに要した費用の額のうち通常の取替えの場合にその取替えに要すると認められる費用の額を超える部分の金額

- 法人が有するソフトウェアにつきプログラムの修正等を行った場合において、新たな機能の追加、機能の向上等に該当する場合

(修繕費に含まれる費用)

法人がその有する固定資産の修理、改良等のために支出した金額のうち当該固定資産の通常の維持管理のため、又はき損した固定資産につきその原状を回復するために要したと認められる部分の金額が修繕費となる。

例えば次のような支出が修繕費の例示となります。復旧としての性格を持ったものが該当します。

- 建物の移えい又は解体移築をした場合

- 機械装置の移設

- 地盤沈下した土地を沈下前の状態に回復するために行う地盛りに要した費用の額

- 建物、機械装置等が地盤沈下により海水等の浸害を受けることとなったために行う床上げ、地上げ又は移設に要した費用の額

- 現に使用している土地の水はけを良くする等のために行う砂利、砕石等の敷設に要した費用の額

- 法人が有するソフトウェアにつきプログラムの修正等を行った場合において、プログラムの機能上の障害の除去、現状の効用の維持等に該当する場合

以上のように例示が挙げられていますが、資本的支出と修繕費の例示にぴったり合うような案件であれば楽なのですが、実務で出てくるものは例示にないようなものばかりです。

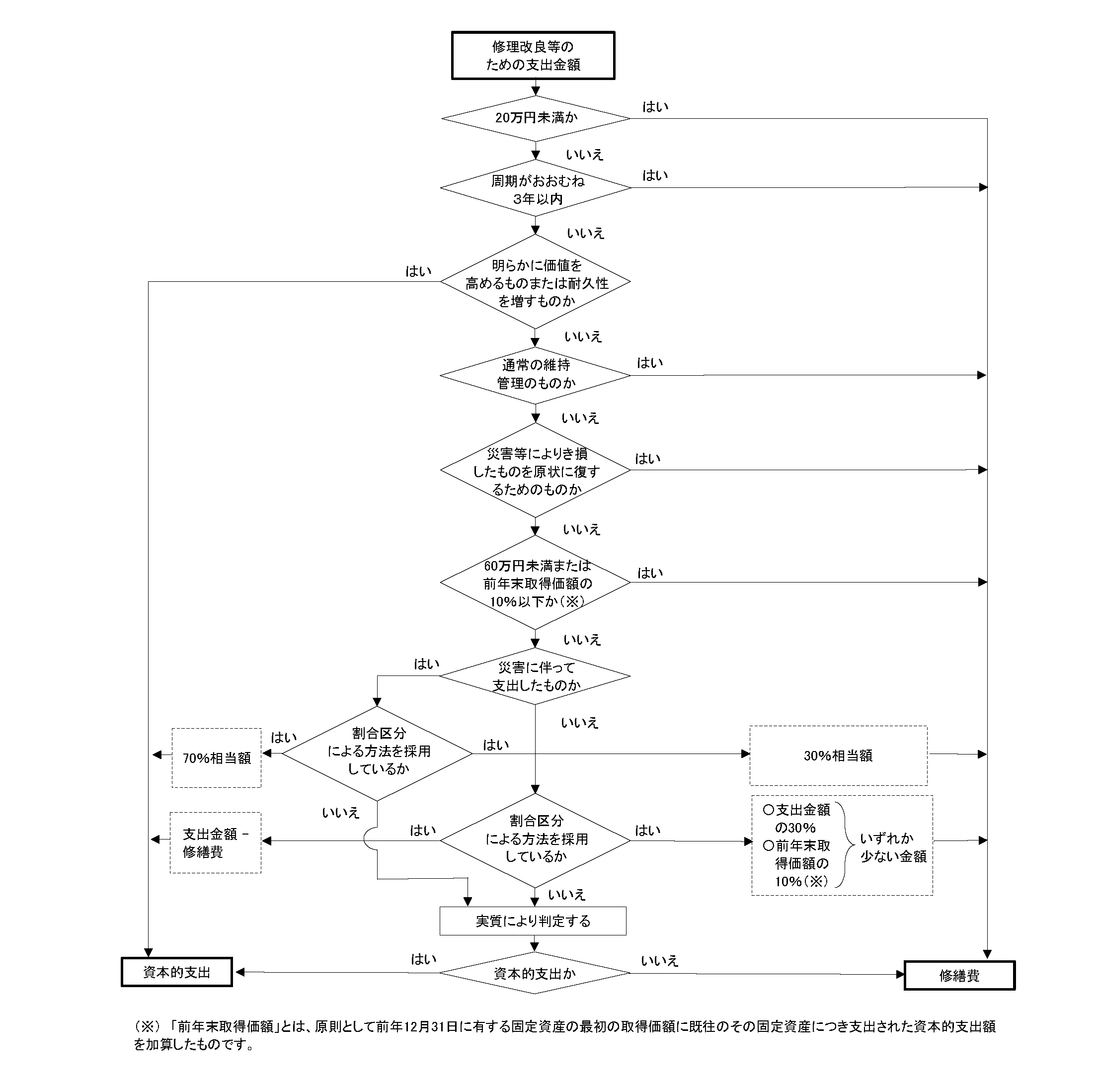

そんな場合にどうすればいいのかというと、以下のフローチャートを使って判断していくこととなります。

資本的支出か修繕費かの判断フローチャート

実務上、資本的支出か修繕費かの判断は困難を極めるため、画像のような国税庁のフローチャートを使って形式的に判断することが認められています。

フローチャートは必ず上から(20万円未満から)順番に流します。

以下、それぞれの区分について解説していきます。

(画像 国税庁ホームページ引用)

20万円未満か?

支出金額が20万円未満であれば、金額の重要性(少額不追及)から修繕費として「全額」が支出年度の経費となります。

修繕の周期がおおむね3年以内か?

3年以内の周期で行われている定期修繕は、通常の維持管理のための支出であると考えられているので修繕費として支出年度の経費にしてもOKです。

これ以上長い周期の修繕は、建物の価値を高めるものとして資本的支出と判断されます。

明らかに価値を高めるものまたは耐久性を増すものか?

前述の資本的支出の例示に当てはまるようなものがあれば明らかに価値を高めるものまたは耐久性を増すものとして資本的支出となります。(避難階段の取付、用途変更、通常の取替費用を超える金額など。)

※あくまでも例示であるため、明らかに使用可能期間を延長させる場合や資産の価値を高めると判断される場合などは、例示に該当するかどうか以前に資本的支出となる場合があります。

資本的支出の例示に当てはまっても、20万円未満であれば修繕費にできます。(フローチャートは上から流します。)

通常の維持管理のものか?

前述の修繕費に含まれる費用の例示に該当すれば修繕費となります。これも例示に当てはまればという所ですが、私の経験上、資本的支出の例示も含めて当てはまる案件は少ないのではないかと思います。

災害等があった場合の原状回復か?

災害があった場合の原状回復費用は基本的には修繕費となります。

60万円未満又は前期末取得価額×10%以下か?

60万円未満は上記20万円未満と同様に金額の重要性(少額不追及)から修繕費として全額が支出年度の経費となります。

前期末取得価額×10%以下というのは比率的な基準で設けられています。1億円の建物であれば1千万円までが修繕費として支出年度の経費にできます。

1億円の建物と1千万円の建物とでは、修繕に係る支出の比率が異なるなどある程度規模が大きい建物の場合には修繕費もそれ相応にかかるであろうという配慮であると考えられます。

注意点として、60万円未満又は前期末取得価額×10%以下の判定は、区分が不明な場合にのみ適用できる基準ですので、上記資本的支出や修繕費の例示に該当する場合には使用できません。

割合区分による方法を採用しているか?(資本的支出と修繕費の区分の特例)

60万円以上、かつ、前期末取得価額×10%超であっても、継続適用を要件に区分不明額×30%と前期末取得価額×10%の少ない金額を修繕費とし、それ以外の部分を資本的支出とすることが認められています。

この基準も、区分が不明な場合にのみ適用できる基準ですので、上記資本的支出や修繕費の例示に該当する場合には使用できません。

資本的支出部分の減価償却

資本的支出部分については減価償却計算をすることになります。

資本的支出をした元々の資産(従前部分)の取得時期が平成19年3月31日以前か平成19年4月1日以後かによって償却方法が異なり、原則と特例があります。

原則

平成19年4月1日以後に取得した減価償却資産について資本的支出を行った場合には、資本的支出を行った資産と種類(建物・車両などの種類)及び耐用年数が同じ資産を新たに取得したものとされます。

例えば、建物に避難階段を取り付けた場合には、資本的支出の例示に該当するので資本的支出となり、避難階段取付にかかった費用は「建物」の購入として資産計上します。

資本的支出部分は新たに取得したものとされるので、従前部分(元々の建物部分)とは別々に減価償却を計算します。

■元々の資産を平成19年4月1日~平成24年3月31日までに取得の場合

従前部分・・・定額法、250%定率法

資本的支出部分・・・定額法、200%定率法

※資本的支出部分は期の途中で取得している場合月割り計算があります。

特例

平成19年3月31日以前に取得した減価償却資産について資本的支出を行った場合には、原則の方法にかかわらず、元々の資産に合算して計算することができます。

■元々の資産を平成19年3月31日以前に取得の場合

従前部分+資本的支出部分・・・旧定額法、旧定率法(旧定額法、旧定率法は残存価額10%を考慮する方法です。)

※資本的支出部分は期の途中で取得している場合月割り計算があります。

原則のように新たな取得として別々に計算することもできます。その場合は新たな部分(資本的支出部分)は新償却率を乗じます。

まとめ

以上、修繕費と資本的支出について解説しました。

今回はお話ししていませんが、内装工事などの支出は原則として「資本的支出」となるため、このような支出があった場合に全額を修繕費として経費計上をしてしまうミスも結構あります。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/ファイナンシャル・プランナー/資格の大原非常勤講師

1982年生まれ(41歳)

2021年に筒井一成税理士事務所を独立開業

現在川崎市宮前区を中心に活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら