目次

受取配当等の益金不算入とは

法人が配当金を受け取ったら、法人税の申告書の別表八(一)(場合によっては別表八(一)付表一も必要になる場合があります。)を作成しましょう。なぜなら、受け取った配当金は法人税の課税対象から除くことができるからです。この仕組みを受取配当等の益金不算入といいます。

なぜ受取配当金には法人税がかからないのか?

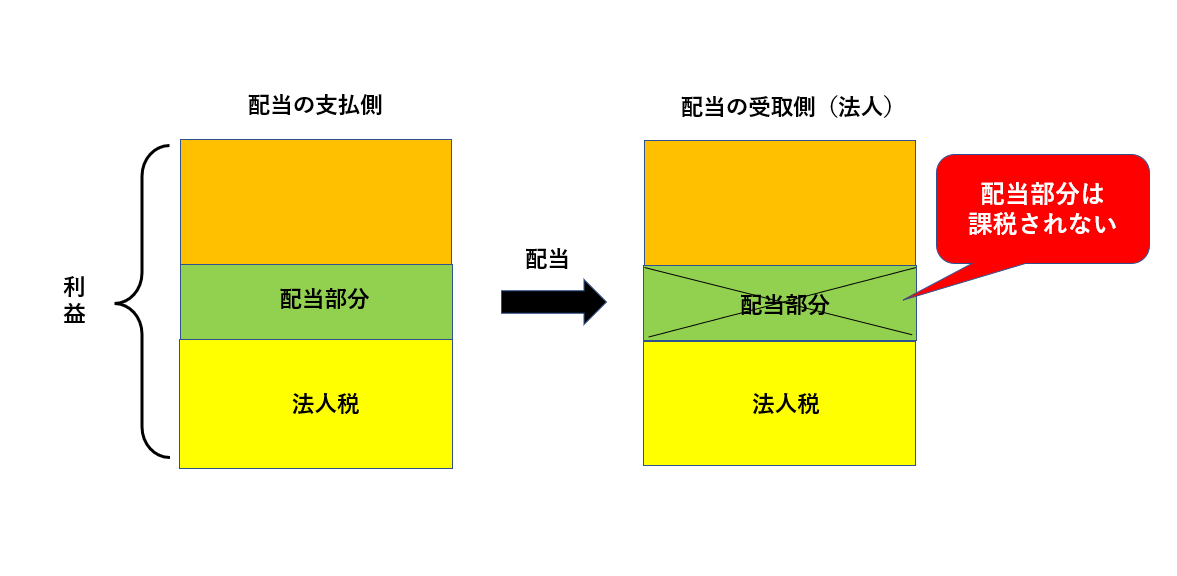

配当とは、配当を支払う会社が利益をあげて法人税を支払い、残ったお金で株主に分配するというものです。

法人税は会社の利益に対してかかります。(法人税がかかるしくみについては以前の記事法人税のしくみで詳しく書いています。)

配当は利益のうち法人税を除いた残り部分から行われます。下の図解左側の配当部分(利益の一部)はすでに法人税が課税済みです。

このとき、課税された後に残った部分を配当して、さらに受け取った法人側でも課税してしまうと、同じ利益部分に2回も法人税が課税されていることになります。

利益に課税するのは1回だけで良いので、このような2重課税にならないように、受取配当金については課税対象から除くことになっています。

保有する株式の4つの区分

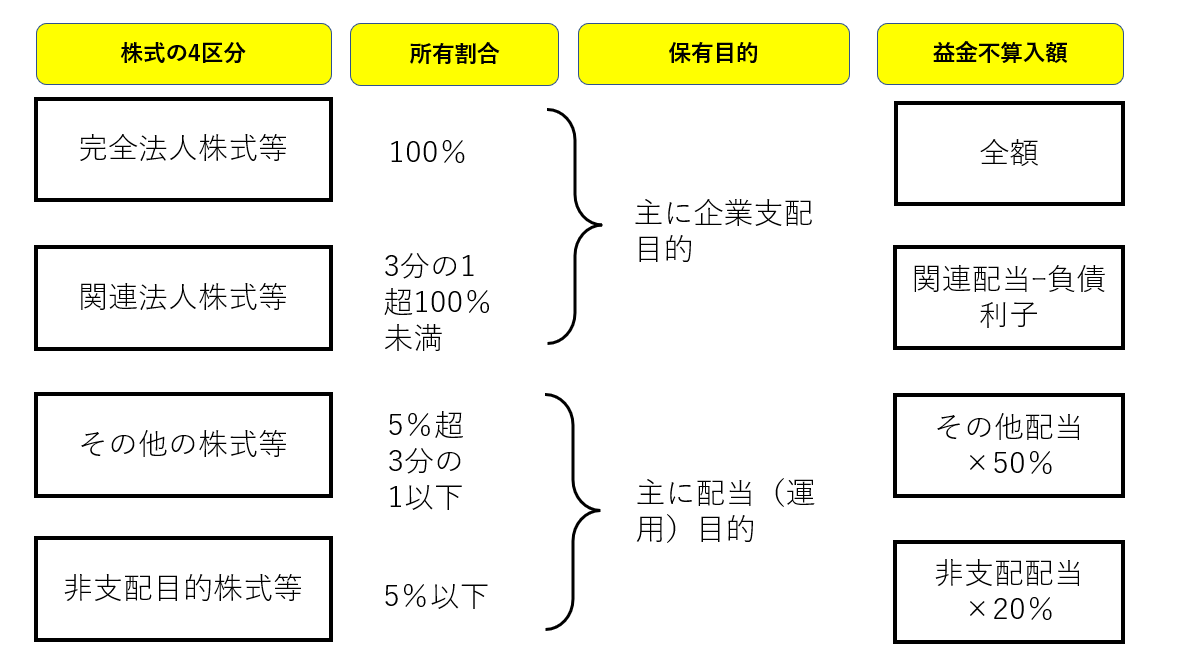

受取配当等の益金不算入を計算するためには、保有する株式を次の4つの区分に分ける必要があります。

- 完全子法人株式等

- 関連法人株式等

- その他の株式等

- 非支配目的株式等

区分の基準

相手の会社を支配すること

相手の会社を支配するということは株式をたくさん保有しているということになります。

グループ企業の親子会社間のイメージです。完全子法人株式等、関連法人株式等が該当します。

親子会社は実質的に内部取引と考え、配当の金額のほとんどは益金不算入の対象とされます。

単に配当(運用)目的

単に配当(運用)目的なので、上場会社の株を取得するイメージです。その他の株式等、非支配目的株式等が該当します。

昔(バブル期の前まで)は全部益金不算入でしたが、その後改正を重ね、課税強化されて現在の50%、20%のみ益金不算入となった経緯があります。

現在は一部のみ益金不算入です。つまり、一部課税されてしまいます。

完全子法人株式等とは

所有割合が100%の株式をいいます。親会社が子会社の株を全部持っているイメージです。

完全に相手の会社を支配している状態です。所有割合の要件の他に保有期間の要件があります。

つまり、保有期間の配当の計算期間中ずっと100%持っているかということです。

期間の途中から100%の場合は完全子法人株式等にならず、関連法人株式等になります。(設立当初からの場合は除きます)

関連法人株式等とは

関連法人株式等とは所有割合が3分の1超100%未満の株式をいいます。完全子法人株式等と同様所有期間の要件があります。配当の計算期間が6か月を超える場合は計算期間末日以前6月の期間中ずっと3分の1超100%未満でないと関連法人株式等になりません。

たとえば6月の期間の途中で35%取得した場合には関連法人株式等にならず、その他の株式等になります。(設立当初からの場合は除きます)

その他の株式等とは

完全子法人株式等、関連法人株式等、非支配目的株式等のいずれにも該当しない株式です。

保有割合でいうと5%超3分の1以下の株式です。保有期間の要件はありません。

非支配目的株式等とは

所有割合が5%以下の株式をいいます。5%は計算期間の末日である基準日において判断します。

株式の他に特定株式投資信託の受益権も非支配目的株式に該当します。(特定株式投資信託以外のものは該当しません。)

益金不算入額の計算方法

完全子法人株式等

完全子法人株式等に係る配当等の全額が益金不算入額となります。

関連法人株式等

関連法人株式等に係る配当等の額-控除負債利子=益金不算入額となります。

控除負債利子は借入金の支払利息などが該当します。借入金の支払利息などは経費となるものなので益金不算入の対象から除かないと課税対象から除く要素を2回カウントしてしまうことになるので、配当等の額からマイナスして除きます。

関連法人株式等の配当等の額から控除する控除負債利子の金額は、次の①②のいずれか小さい金額を選択することができます。

①関連法人株式等の配当等の額×4%

②支払利子総額×10%

③①≶② ∴小さい方

小さい方をとる理由は、マイナスする控除負債利子が少ない方が受取配当等の益金不算入額が大きくなり、法人にとって有利となるからです。

その他の株式等

その他の株式等に係る配当等の額×50%が益金不算入額となります。

非支配目的株式等

非支配目的株式等に係る配当等の額×20%が益金不算入額となります。

受取配当等の益金不算入の対象にならない配当等

次の配当等は益金不算入の対象とならないので注意が必要です。

- 剰余金の配当のうち、外国法人から受けるもの(ただし、別の制度で益金不算入の対象となる場合があります)

- 協同組合などから受ける事業分量配当金(出資分量配当金は対象となります。)

- 預貯金の利子、公社債の利子等

- 特定株式投資信託「以外」の証券投資信託の収益の分配金(特定株式投資信託は益金不算入の対象となりますが、特定株式投資信託のうち外国株価指数連動型特定株式投資信託は除かれます)

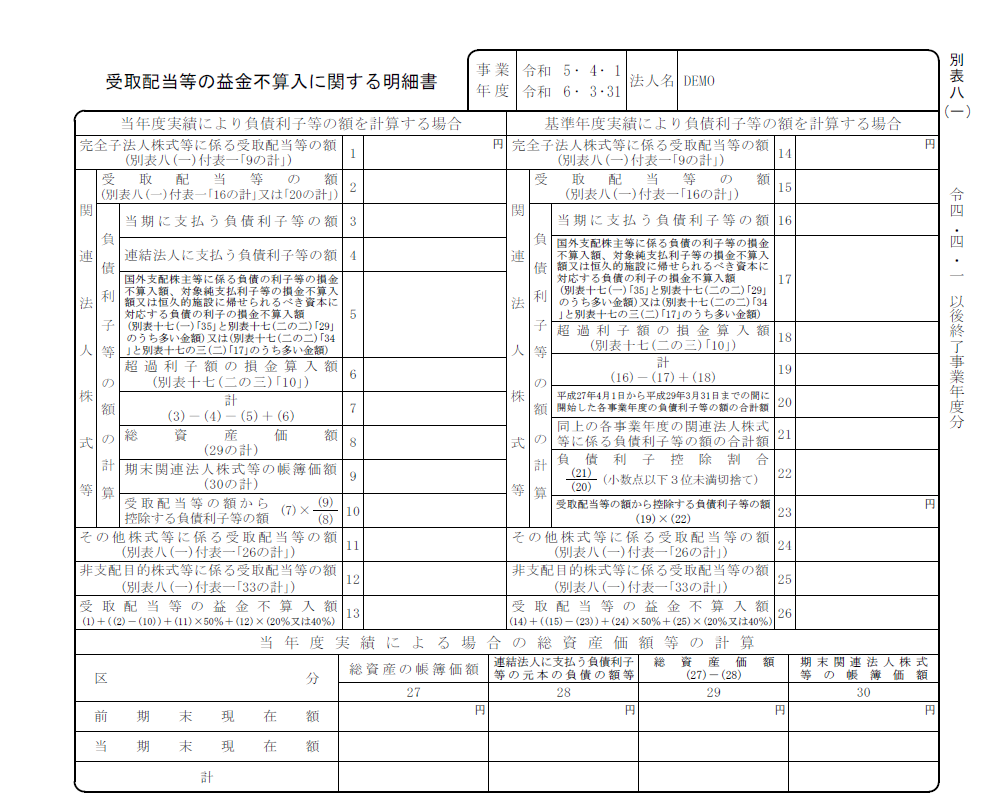

別表八(一)の作成

受取配当等の益金不算入の適用を受けるためには、別表八(一)の作成が必要です。

(別表八(一))

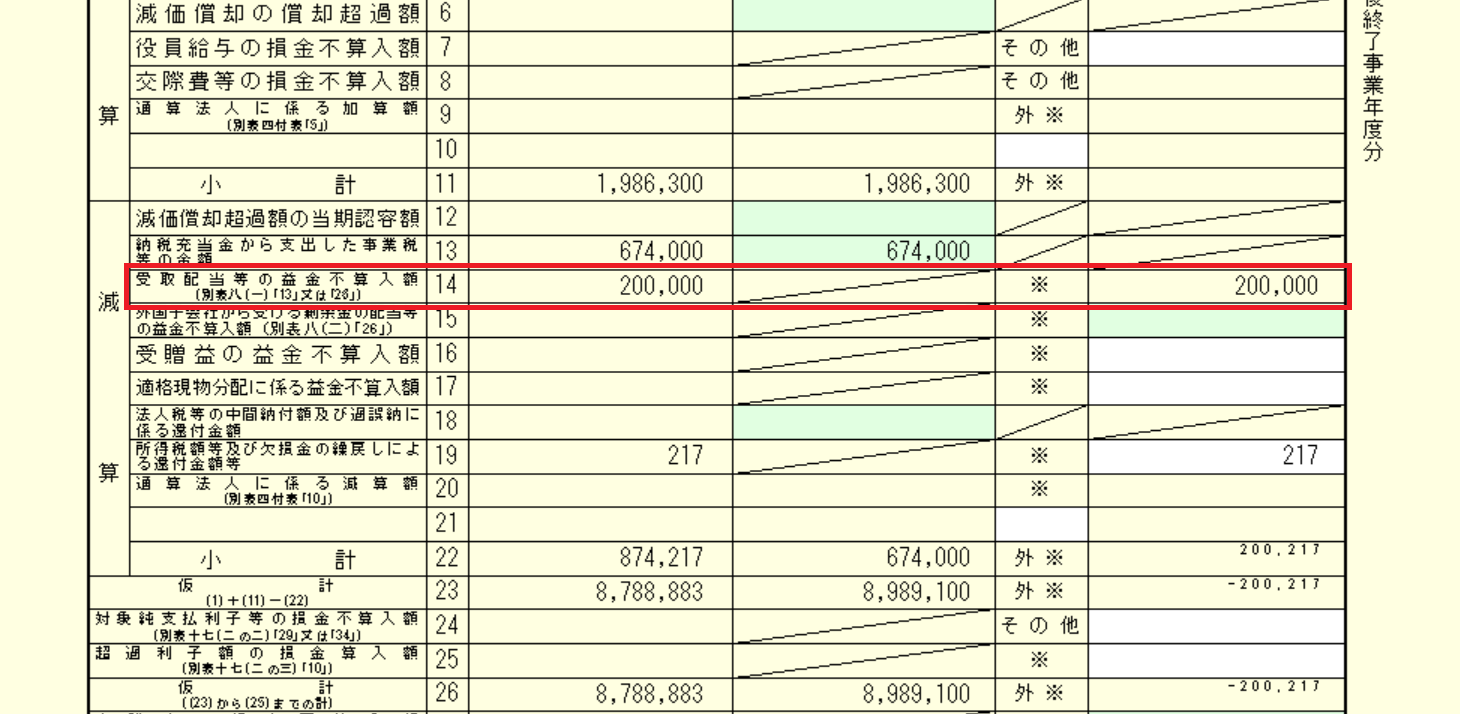

別表4で減算調整

別表八(一)で益金不算入額が計算出来たら、別表四の減算欄「受取配当等の益金不算入額」の総額欄と社外流出(※)欄に転記して完了です。別表四の書き方については、以前の記事「別表四の書き方」で解説しています。

まとめ

法人で株式を保有している会社は多くはないと思いますが、信用金庫や組合に出資金を払って配当金をもらっているというケースは少なくないと思いますので、受取配当等の益金不算入を適用することは可能です。

配当の金額が少ないのにあまり手間をかけて書類をつくるのは費用対効果が良くないかもしれませんが、1円でも税金を安くしたい場合には今回ご紹介した別表八を作成してみてください。

お気軽にお問い合わせください。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。