老後資金の不安を解消するため、iDeCo(確定拠出年金)に加入し、ご自身でも年金資産を築き上げている方もいらっしゃるかと思います。

今回のテーマは、勤めている会社から退職金をもらい、さらにiDeCoからも確定拠出年金法に基づく老齢給付金の支払いを受ける場合の退職所得控除額の制限(いわゆる19年内ルール)です。

退職所得控除額の制限を受けないようにするためには、どのような受け取り方をすればよいのでしょうか。

目次

iDeCo老齢給付一時金の税金

退職所得の計算上、iDeCoの老齢給付一時金は退職手当等とみなされ、退職所得として計算します。

退職所得の計算方法(原則)

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

収入金額はもらった退職金の額です。※収入金額丸々に税金が課される訳ではありません。収入金額から一定の控除額(退職所得控除額)を差し引きます。

収入金額から退職所得控除額を差し引いた残額から、その金額をさらに2分の1します。残った金額に対して一定の所得税率を乗じた金額が税額となります。退職所得は他の所得と分離して計算する分離課税と言います。

上記の計算のように控除されるものが多く、退職所得は税制上大変優遇されているので、退職金としてもらうと税金は少なくなるという仕組みです。

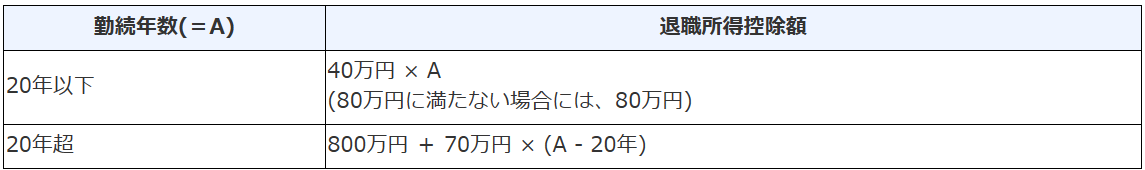

退職所得控除額の金額

退職所得控除額とは

勤続年数が20年を超えると、超えた部分の控除額がUPします。

20年務めた場合、800万円までの退職金は非課税になるということです。税金がかかりません。

つまり、退職所得控除額の計算のポイントは「勤続年数」です。

iDeCo等の確定拠出年金の場合には加入期間=勤続年数になります。

下記の表の退職所得控除額が大きければ大きいほど、課税される所得金額が減ります。つまり税金が安くなるということです。

具体例

(例1)勤続年数が10年2か月の人の場合の退職所得控除額

勤続年数は11年になります。

(端数の2か月は1年に切上げ)

40万円×(勤続年数)=40万円×11年=440万円

(例2)勤続年数が30年の人の場合の退職所得控除額

800万円+70万円×(勤続年数-20年)=800万円+70万円×10年=1,500万円

(引用:国税庁 退職金を受け取ったとき(退職所得))

退職手当等を複数(2か所以上から)もらった場合

退職金を人生で複数回もらうこともあるかと思います。iDeCo等の一時金も税務上の退職金扱いですから、結構な人数の方がこういった経験をされるのではないでしょうか。

その際、上記の退職所得の算式で控除することができる「退職所得控除額」に制限があります。

イメージとしては、複数の会社の勤続期間のうち、重複する勤続期間に係る部分は控除の対象から除くということです。つまり、2以上の会社の勤務期間のうち最も長い勤続期間を使用しますが、ダブっている期間は使えません。

19年内ルールとは

原則として、その年の前年以前4年内に退職手当等の支払いを受けたことのある人は、退職所得控除額の計算の特例によって一定の調整計算がされます。

つまり去年からさかのぼって4年以内に前の1社目の会社を辞め、退職金をもらっていて、今年勤めていた別の2社目の会社から退職金をもらった場合、特例の調整計算が入ります。この一定の調整計算の方法は割愛しますが、

今年もらった退職金に係る退職所得控除額の計算上、前の会社からもらった退職金の計算の際にすでに控除を受けている退職所得控除額はもう一度使用できない。ということです。

4年内というのは原則で、例外としてiDeCo等の確定拠出年金法に基づく老齢給付金の一時金の場合には、上記の「4年内」が「19年内」になります。(以前は19年内ではなく14年内とされていましたが、令和4年4月1日以後に支払いを受ける確定拠出年金法に基づく老齢給付金の一時金は19年内に税制改正されました。)

つまり、iDeCo等の確定拠出年金だけは、特別扱いです。理由はiDeCoの一時金は給付時期を本人がある程度自由に選択できるからです。給付時期を調整して退職所得控除額の重複計算の制限を回避することを防ぐために、19年という長い期間の制限を設けています。

対策

対策①

iDeCoを先に受け取り、その後勤務先から退職金を受け取る場合は原則の4年内が適用されますので、iDeCoを受け取ってから5年後に勤務先からの退職金を受け取れば、退職所得控除の調整の制限を受けないこととなります。(退職金をもらった前年以前4年内にiDeCo等をもらっていると制限がかかるので)つまり、退職所得控除額の重複計算が可能。控除が満額使えるので税金が非常に安くなります。

対策②

逆に、勤務先からの退職金を先に受け取り、その後iDeCoを受け取る場合には特例の19年内が適用されますので、退職金を受けてから20年後にiDeCoの一時金をもらえば、制限を受けないことになります。(iDeCoをもらった前年以前19年内に退職手当等をもらっていると制限がかかるので)つまり、退職所得控除額の重複計算が可能。控除が満額使えるので税金が非常に安くなります。

まとめ

・iDeCoが後、iDeCo以外(会社の退職金等)が前⇒その年の前年以前19年内に支払いを受けた退職手当等が重複しているときは制限かかる。⇒55歳で会社の退職金。74歳までにiDeCoの一時金もらったら調整計算。75歳はセーフ。

・iDeCoが前、iDeCo以外(会社の退職金等)が後 その年の前年以前4年以内の制限がかかる。⇒60歳でiDeCo一時金。65歳で小規模。70歳で会社の退職金。これはセーフ。

・勤続期間に重複が無ければ調整計算はなし

最後に

iDeCoは支払った掛金が所得控除になり節税商品に良く挙げられますので、加入している人が増えていると感じます。

したがって今後このような問題にぶつかる方が増えてくることが予想されます。私も実際に相談を受けました。人によって状況は異なりますので、ご自身の状況にあった出口対策を考える必要があるかと思います。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/ファイナンシャル・プランナー/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら