目次

賃上げ促進税制とは

賃上げ促進税制とは、従業員に対する給料や教育に係る費用を増やした企業は、当年度に支払う法人税から控除するという形で法人税を安くしてくれる制度です。(税額控除といいます)

前年度と比較して当年度どのくらい給与等を増やせたかによって税額控除の割合が変わってきます。

税額控除を受けるためには適用要件を満たす必要があります。

■ご注意(改正による本記事の内容に変更あり。2024.6.20追記)

令和6年度の税制改正で本記事の内容は大幅に改正されていますのでご注意ください。2024年4月1日開始事業年度以後の法人税の申告書(別表)の様式も変更されています。改正後の内容は下記の記事で詳しく解説しております。

(New)令和6年の賃上げ促進税制の解説⇒賃上げ促進税制について解説(令和6年度税制改正) – 筒井一成税理士事務所 (tsutsui-office.net)

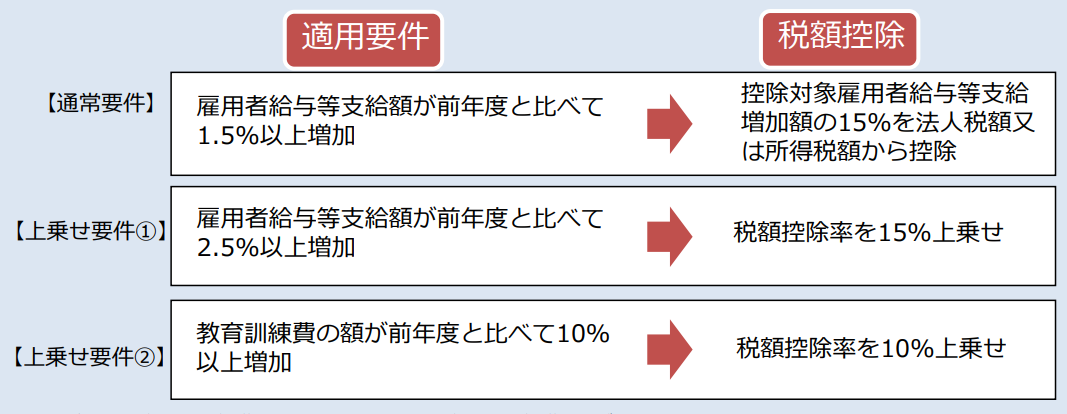

適用要件

通常要件+上乗せ要件の2つがあります。通常要件は必ず満たす必要がありますが、上乗せ要件は満たすことができればさらに税額控除の控除率がアップします。

■上乗せ要件① 前年度よりも給与を2.5%以上増やせば、通常要件の15%に加えてさらに15%を法人税から控除。つまり、30%を控除できます。

■上乗せ要件② 前年度よりも教育訓練費を10%以上増やせばさらに10%を上乗せできます。

(図解 中小企業庁より引用)

- 通常要件(1.5%以上給与増)のみ満たした場合 15%

- 通常要件(1.5%以上給与増)+上乗せ要件①のみ(2.5%以上給与増)を満たした場合 30%(15%+15%)

- 通常要件(1.5%以上給与増)+上乗せ要件②のみ(教育訓練費を10%以上増)を満たした場合 25%(15%+10%)

- 通常要件(1.5%以上給与増)+上乗せ要件①②を両方満たした場合 40%(15%+15%+10%)

対象となる法人

事業年度末において中小企業者等(青色申告をしている中小企業者)です。

中小企業者等とは、資本金1億円以下の企業をいいます。(ただし、親会社が資本金1億円超などの大規模法人の場合は除きます。)

適用対象期間

令和4年4月1日から令和6年3月31日までの間に開始される各事業年度(個人の場合は2023年及び2024年の各年が対象です。)

用語の説明

申告書の書き方を説明する前に、申告書に記載されている用語について簡単に解説します。

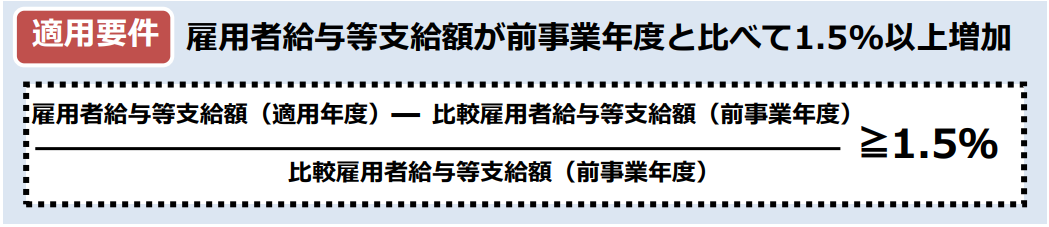

雇用者給与等支給額

簡単に言えば、当期に払った従業員給与の事です。

正確には、当期の損金の額に算入される国内雇用者に対する給与等の支給額(その給与等に充てるため他の者から支払いを受ける金額(雇用安定助成金を除く)を控除した金額をいいます。

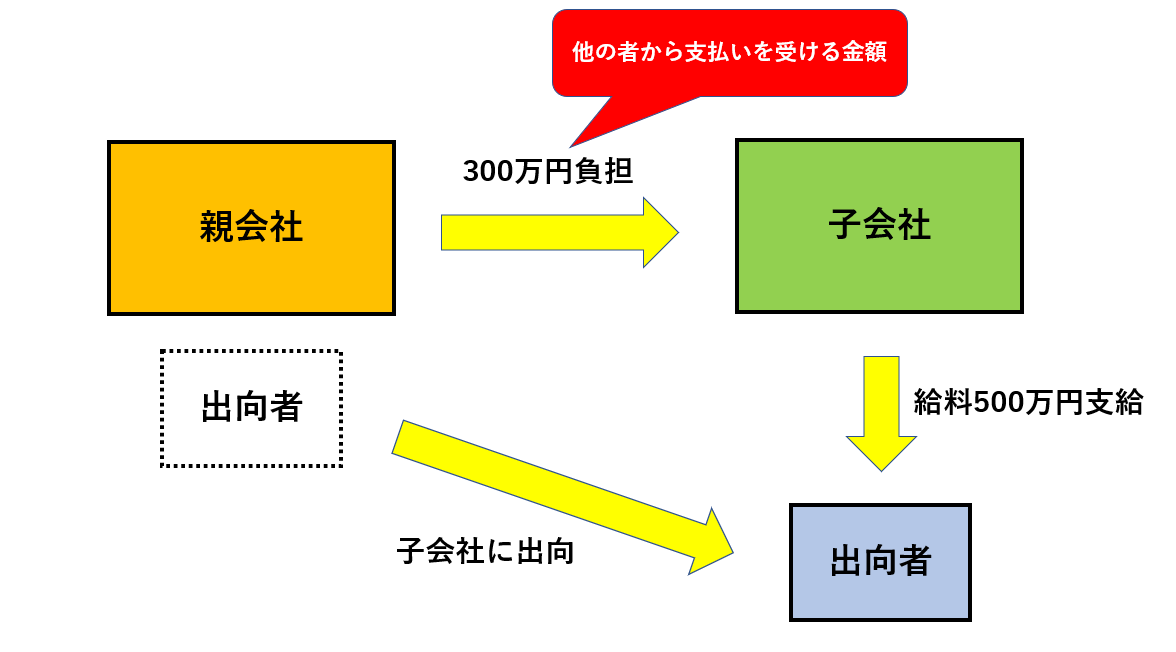

(他の者から支払いを受ける金額)

その給与等に充てるため他の者から支払いを受ける金額(雇用安定助成金を除く)とは、例えば、親会社からの出向者が子会社でもらう給与が500万円であった場合に、親会社が300万円を負担した場合の300万円をいいます。この場合の300万円は給与額からマイナスします。

雇用安定助成金については他の者から支払いを受けるものですが、雇用者給与等支給額(比較雇用者給与等支給額)ではマイナスしません。後述する「調整雇用者給与等支給額(調整比較雇用者給与等支給額)」ではマイナスすることとなります。

比較雇用者給与等支給額

前期の従業員給与の事です。

前期の損金の額に算入される国内雇用者に対する給与等の支給額(その給与等に充てるため他の者から支払いを受ける金額(雇用安定助成金を除く)を控除した金額をいいます。

「比較」とつく場合は前年度を表します。つまり、前年度の雇用者給与等支給額のことをいいます。

調整雇用者給与等支給額

雇用者給与等支給から給与等に充てるための雇用安定助成金を控除した金額をいいます。

上記の雇用者給与等支給額では他の者から支払いを受ける金額のうち、雇用安定助成金をマイナスしませんでしたが、「調整」とついた場合には、雇用安定助成金を含め、他の者から支払いを受ける金額はすべて給与からマイナスします。

調整比較雇用者給与等支給額

比較雇用者給与等支給から給与等に充てるための雇用安定助成金を控除した金額をいいます。

教育訓練費の額

国内雇用者の職務に必要な技術又は知識を習得させ又は向上させるために支出する費用で一定のものをいいます。

法人税申告書別表六(二十六)の書き方

具体的な申告書の記載方法について解説していきます。

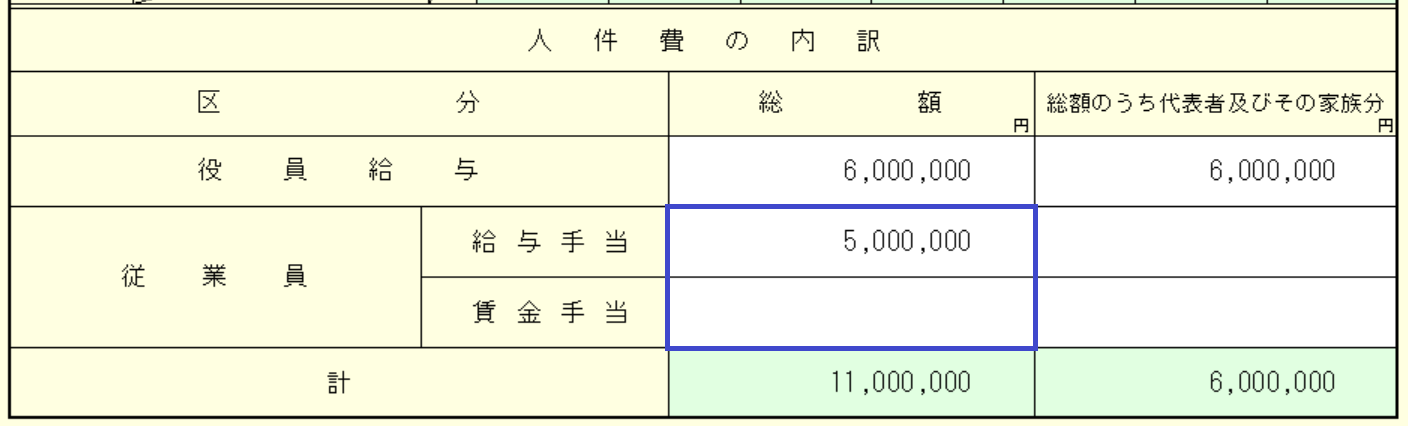

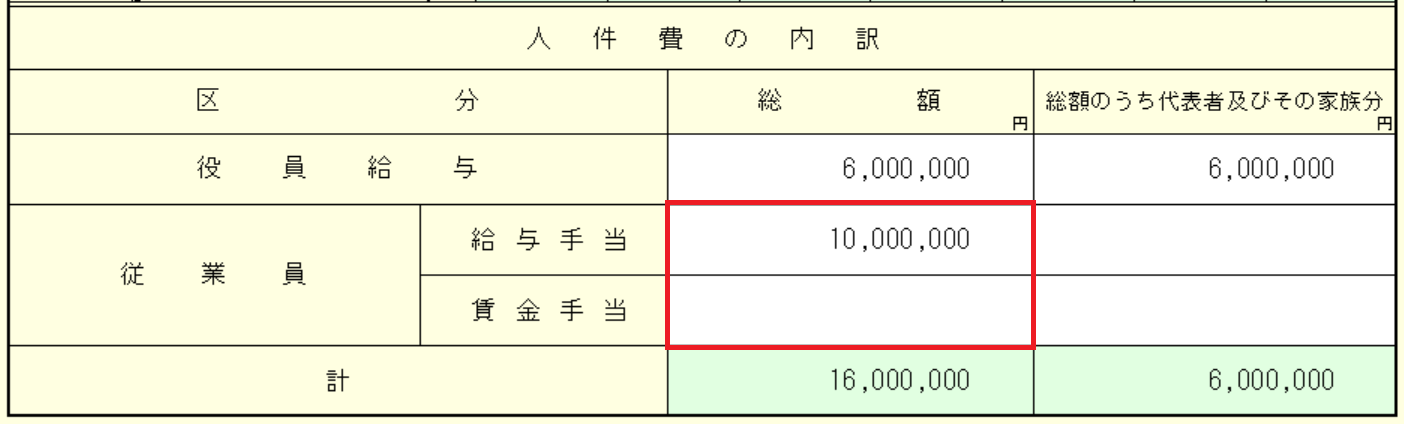

勘定科目内訳書の「役員給与等の内訳書」から人件費の確認

役員を除いた従業員の給与を把握するために、賃金台帳などから前年度及び当年度の給与データを確認します。

給与データはほかにも、勘定科目内訳書の「役員給与等の内訳書」の下の方の金額を使用することもできます。

今回の設例では、役員給与等の内訳書からデータ抽出を行います。前年度の従業員給料が500万円、当年度の従業員給与が1,000万円とします。役員や役員の家族分の給与は含まれないのでご注意下さい。

他の者から支払いを受ける金額は0とします。

(前年度の「役員給与等の内訳書」)

(当年度の「役員給与等の内訳書」)

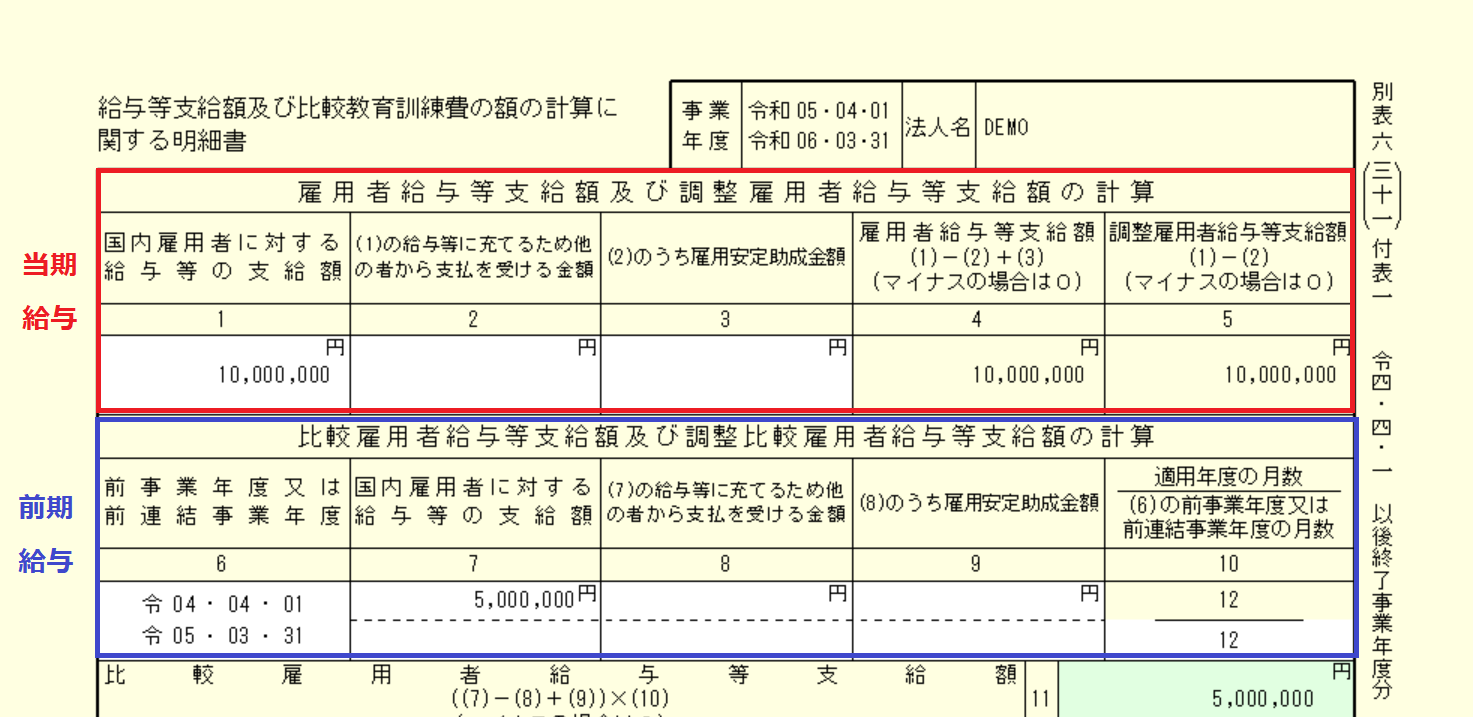

法人税の申告書の別表六(二十六)付表一の記載

※税制改正により、別表六(三十一)付表一から別表六(二十六)付表一に変更されていますが、数字の埋め方は変わりありません。

雇用者給与等支給額及び調整雇用者給与等支給額の計算欄

1欄に当年度給与のデータ10,000,000を入れます。

同じ要領で、比較雇用者給与等支給額及び調整比較雇用者給与等支給額の計算欄の、7欄に前年度給与のデータ5,000,000を入れます。6欄の前事業年度の期間と10欄の前事業年度の月数(分母)にも数字を入れます。

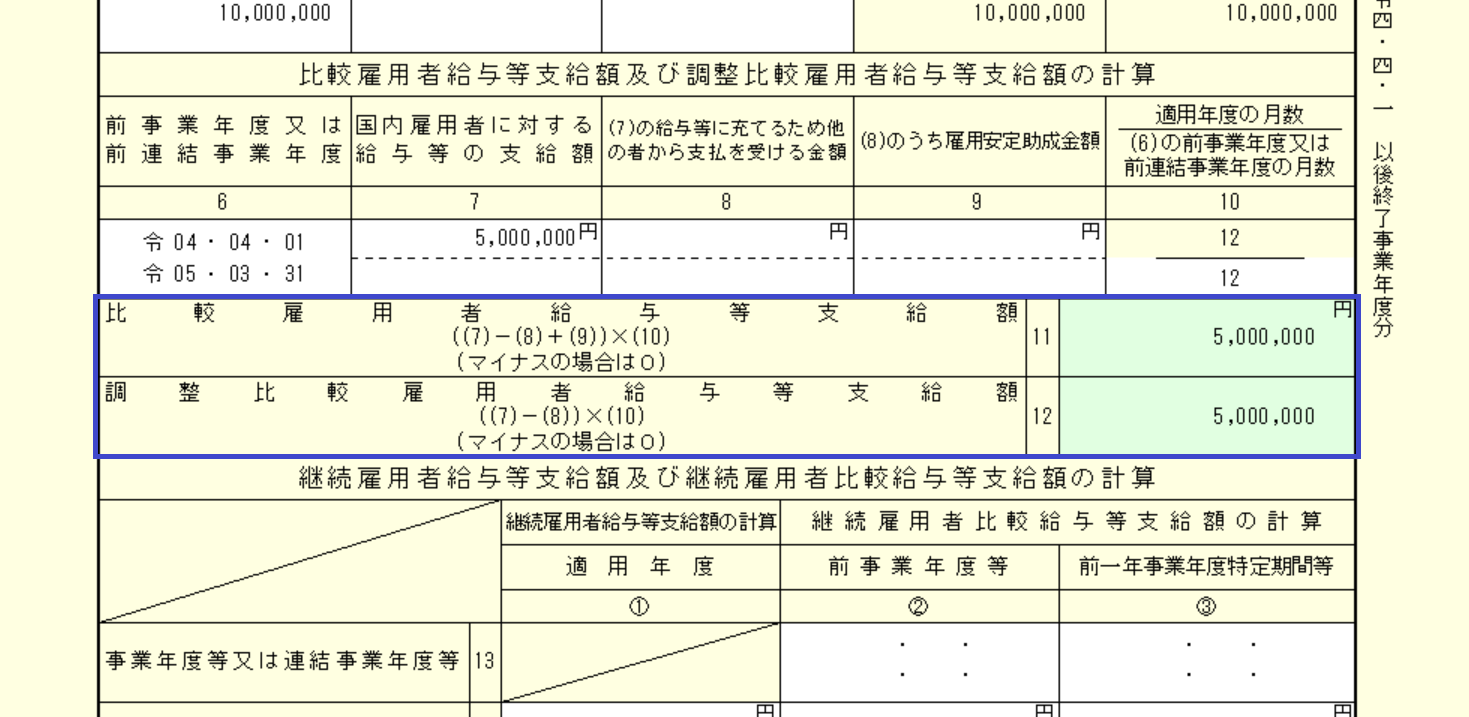

11~12欄

11欄の比較雇用者給与等支給額と12欄調整比較雇用者給与等支給額を埋めます。

今回は他の者から支払いを受ける金額は0なので、11、12欄は7欄の5,000,000をそのまま記載します。

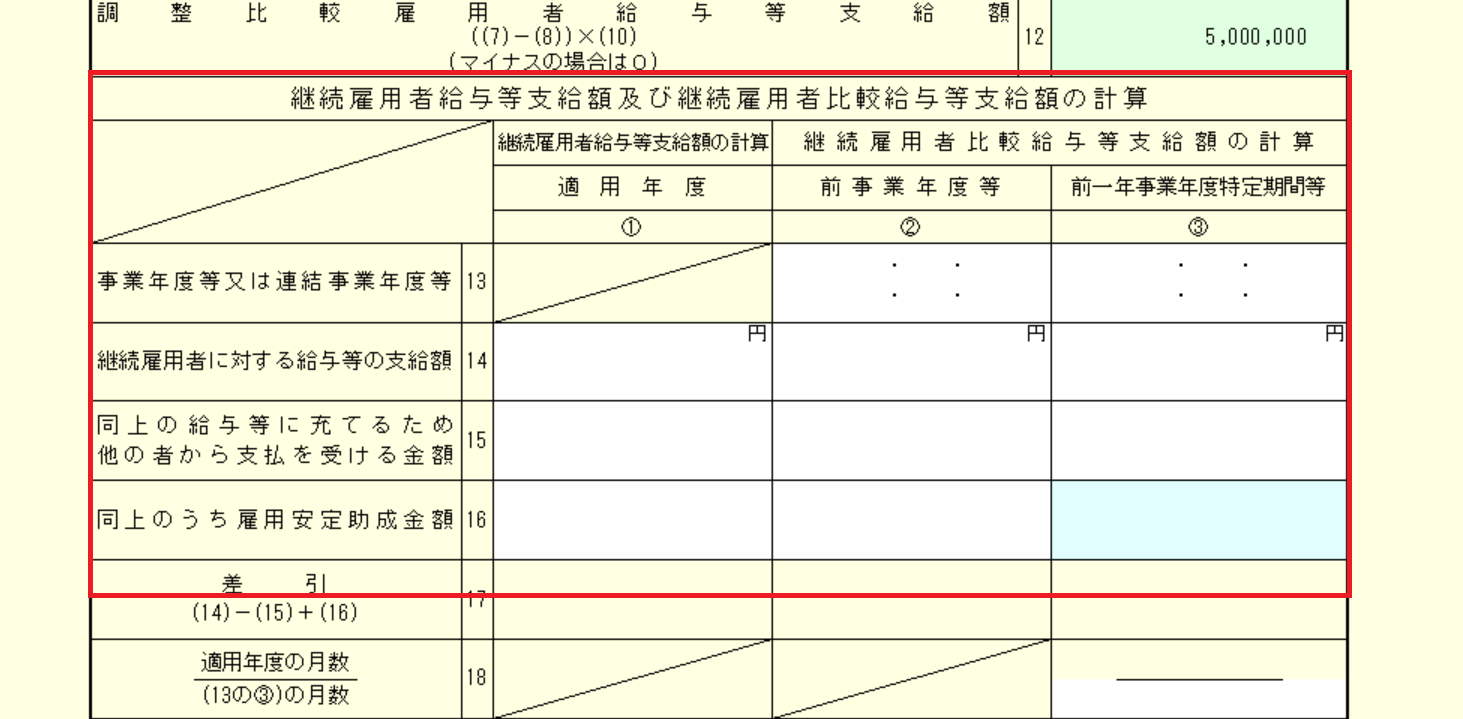

継続雇用者給与等支給額及び継続雇用者比較給与等支給額の計算欄

ここは資本金1億円超の大規模法人の場合の記載欄になりますので、中小企業者の場合には記載不要です。

※中小企業者の場合には「継続雇用者」の考え方はありません。大企業向けの賃上げ促進税制のみの概念となります。

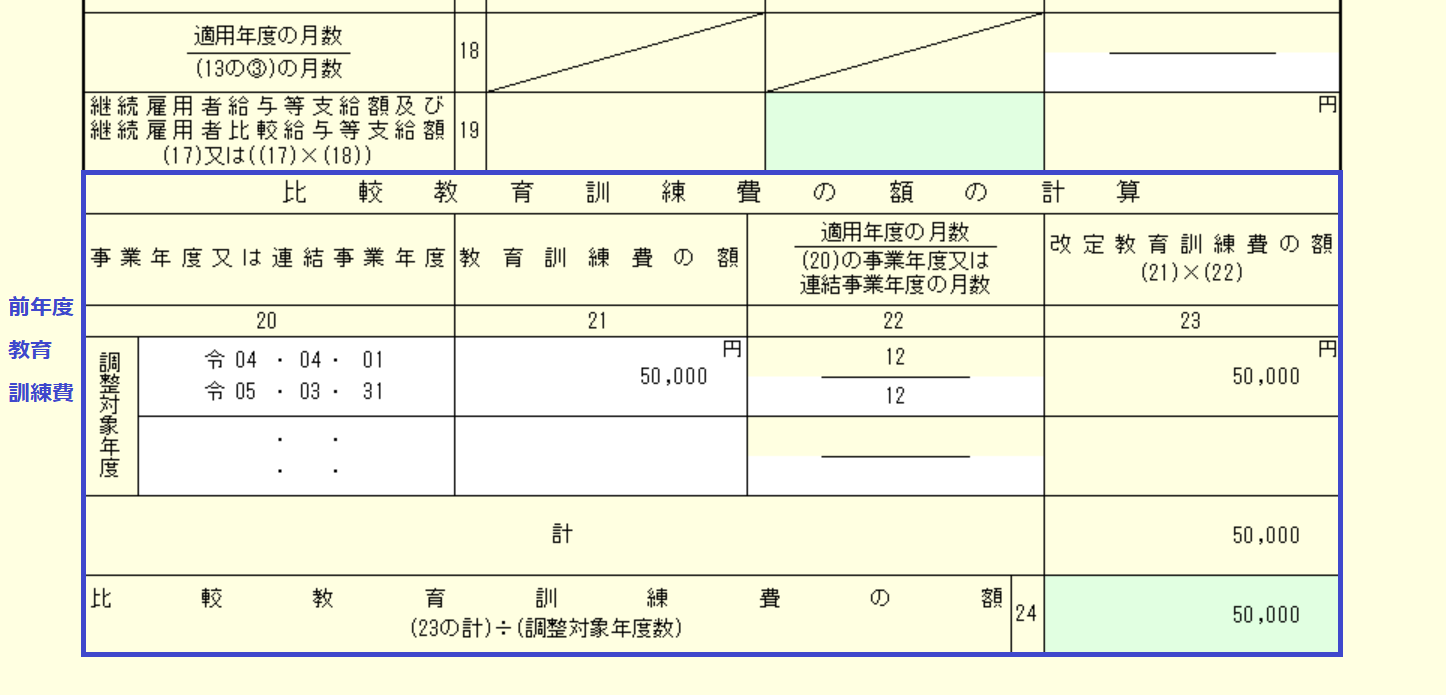

比較教育訓練費の額の計算欄(20~24欄)

20~24欄を埋めます。

21欄には、「前年度」の教育訓練費の額を記載します。

当年度の教育訓練費の額は、このあとの別表六(三十一)に記載しますのでここでは記載しません。

これで法人税の申告書の別表六(三十一)付表一の記載は以上です。

次に法人税の申告書の別表六(三十一)の記載に移ります。

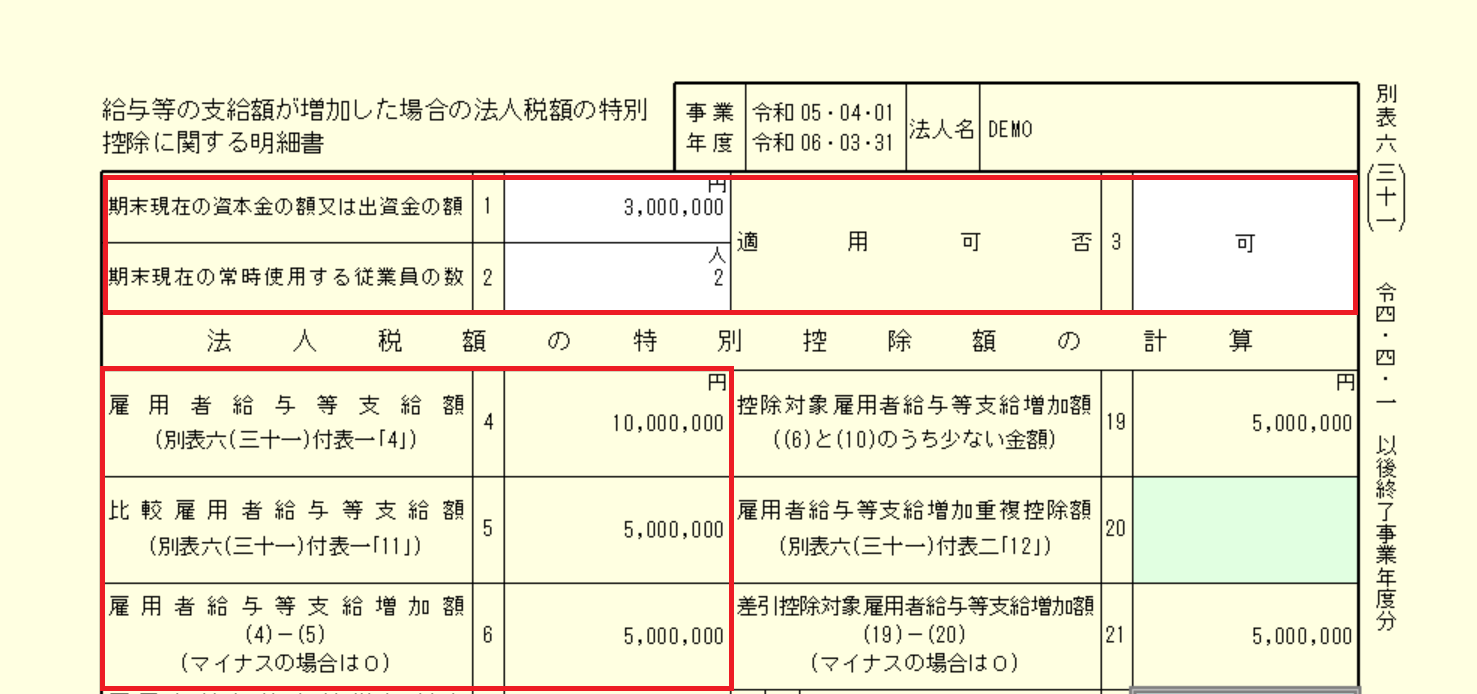

法人税の申告書の別表六(二十六)の記載

※税制改正により、別表六(三十一)から別表六(二十六)に変更されていますが、数字の埋め方は変わりありません。

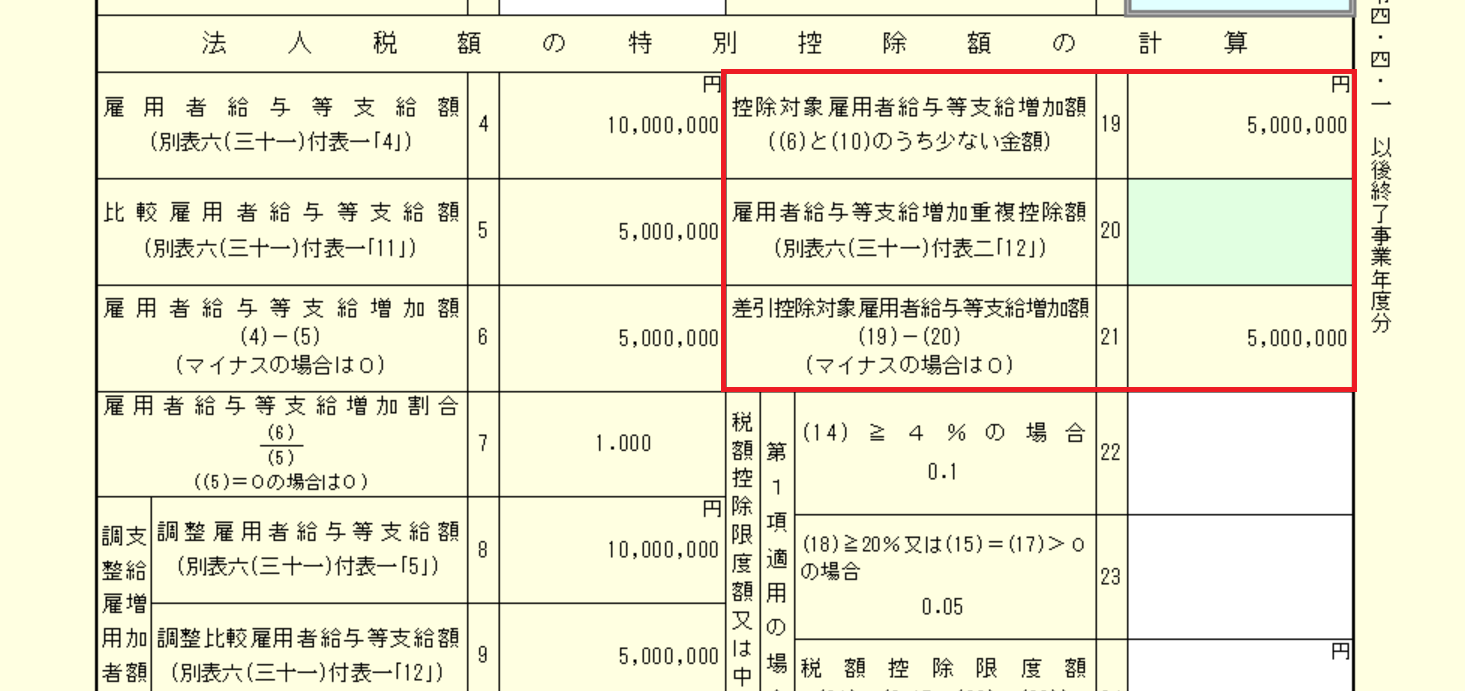

1~6欄

1~3欄は期末資本金、従業員数、適用可否(可)入れます。

4・5欄は上記別表六(三十一)付表一の金額をそれぞれ転記します。6欄で給与の増加額を差額で求めます。

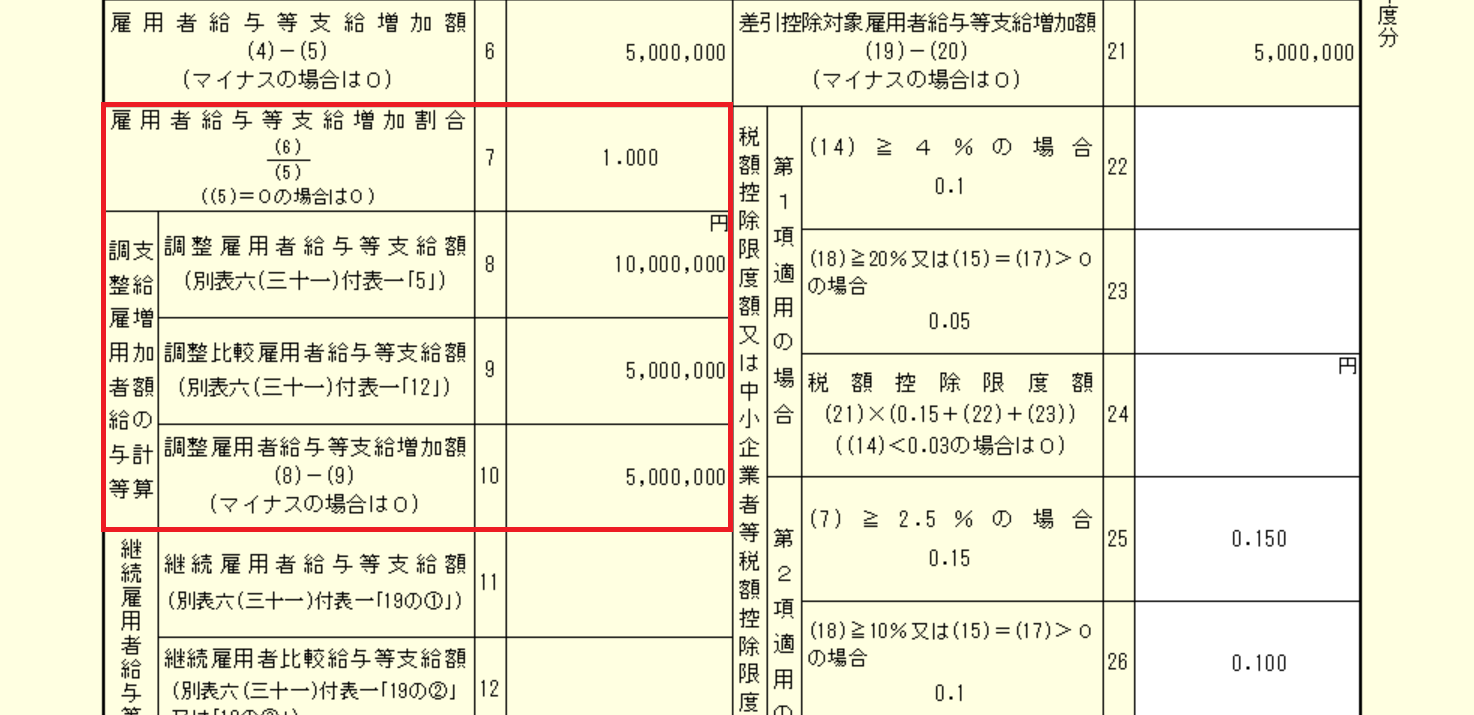

7~10欄

7欄の雇用者給与等支給増加割合1.000(100%)を求めます。

8~10欄の調整雇用者給与等支給増加額の計算についても、すでに作成済みの別表六(三十一)付表一をそれぞれ転記します。

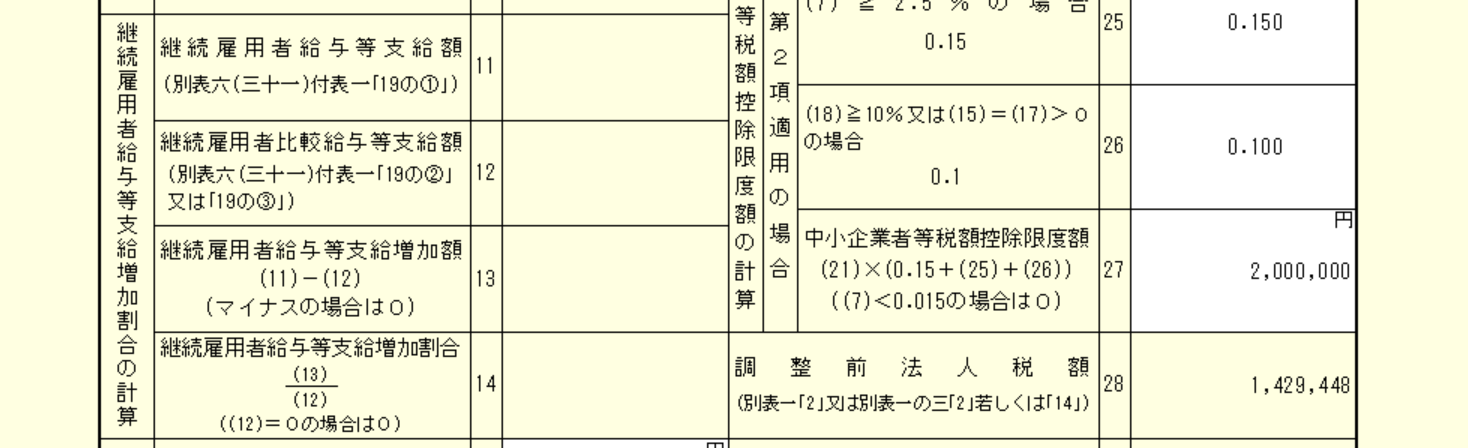

11~14欄

中小企業者等は記載不要です。

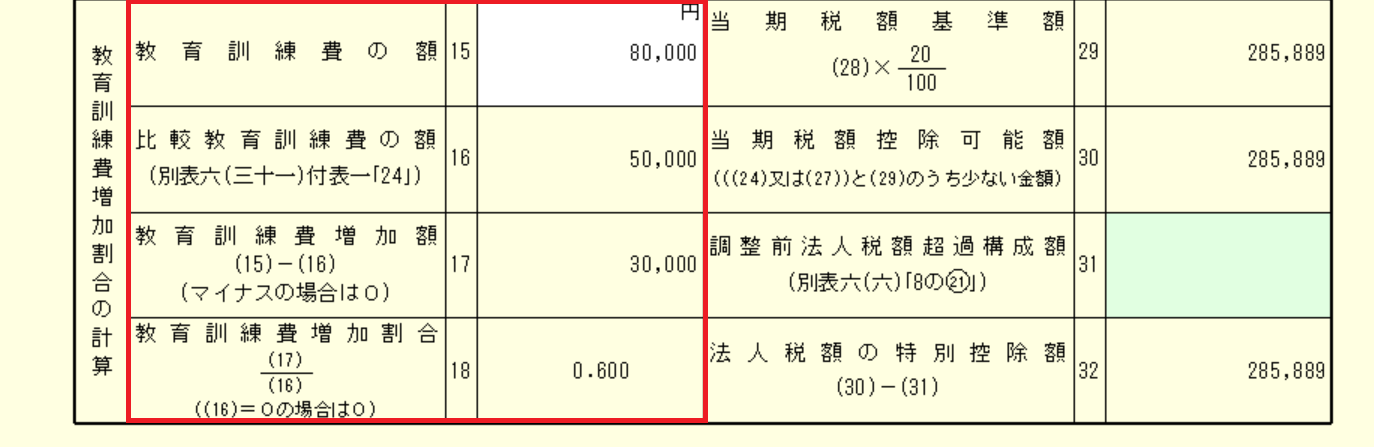

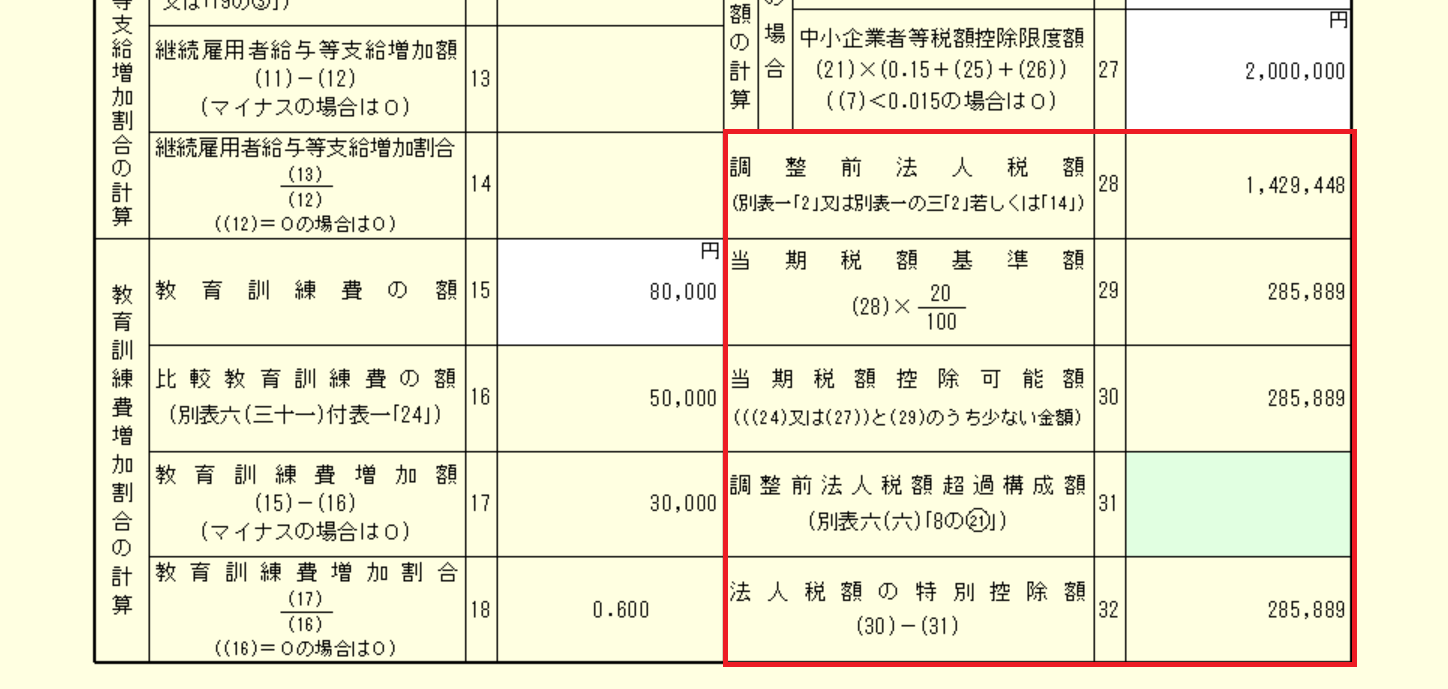

15~18欄

15~18欄を埋めます。15欄には当年度の教育訓練費の額を入れ、16欄はすでに作成済みの別表六(三十一)付表一から転記します。

19~21欄

19欄~21欄を埋めます。税額控除の対象となるのは、雇用者給与等支給増加額と調整雇用者給与等支給増加額とのいずれか小さい方が限度となります。20欄は、特に金額が無ければ19欄の金額を21欄にそのまま記載します。

22~24欄は大企業向けのため、中小企業者は記載不要です。

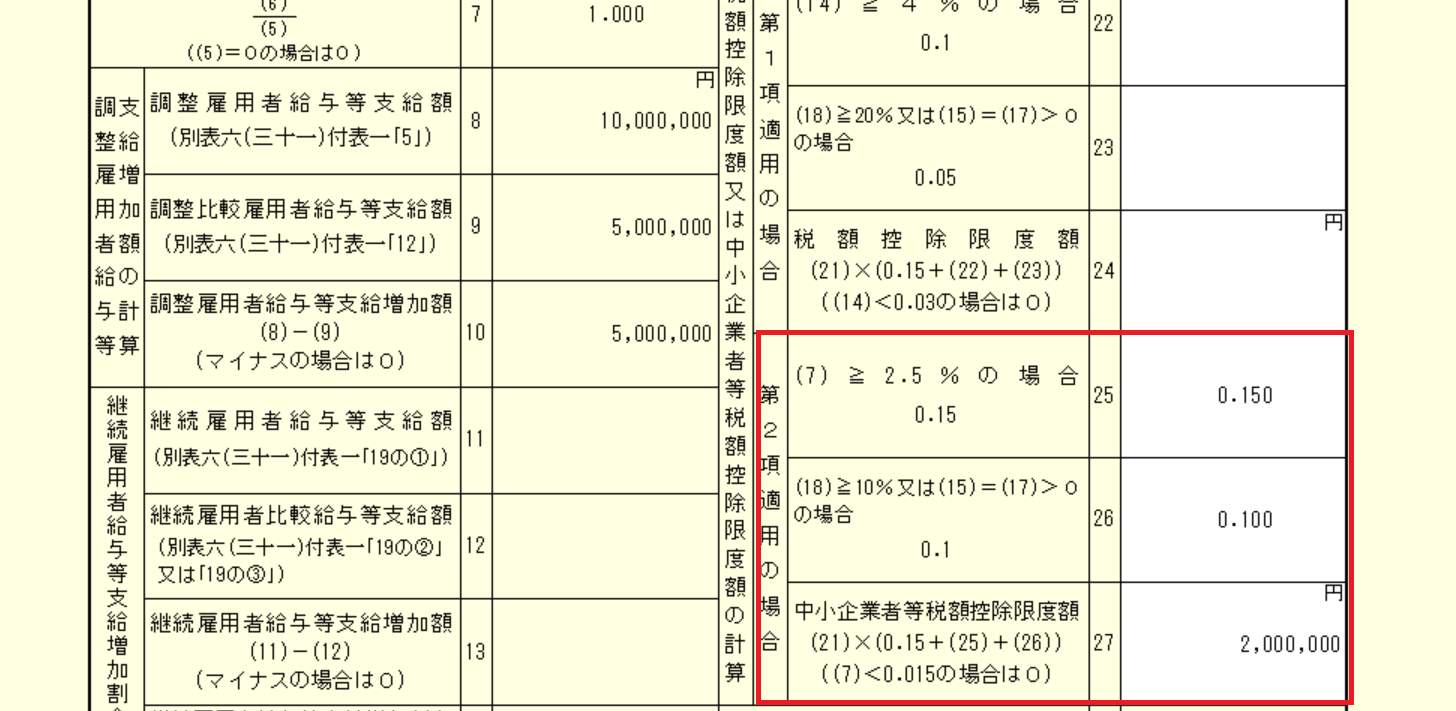

25~27欄

25~27欄を記載します。

今回は、7欄が1.000(100%)増加しているため、通常要件である1.5%以上はもちろんのこと、上乗せ要件である2.5%以上もクリアしているため、15%の税額控除が上乗せされます。

18欄の教育訓練費増加割合が10%以上であれば、上乗せ要件②をクリアします。今回は0.600(60%)のため、上乗せ要件②もクリアし、10%の税額控除が上乗せされます。

つまり、全部で税額控除のMAXである40%(15%+15%+10%)の適用があるケースになります。

28~32欄

28~32欄を記載します。

27欄で求めた500万円×40%=200万円を全額控除ができるわけではなく、当年度の法人税額の20%相当額が限度となります。28欄に当期の法人税額を記載し、29欄で当期税額基準額を記載し、30欄でいずれか小さい方が税額控除の対象額となります。31欄に金額が無ければ32欄が最終値となります。

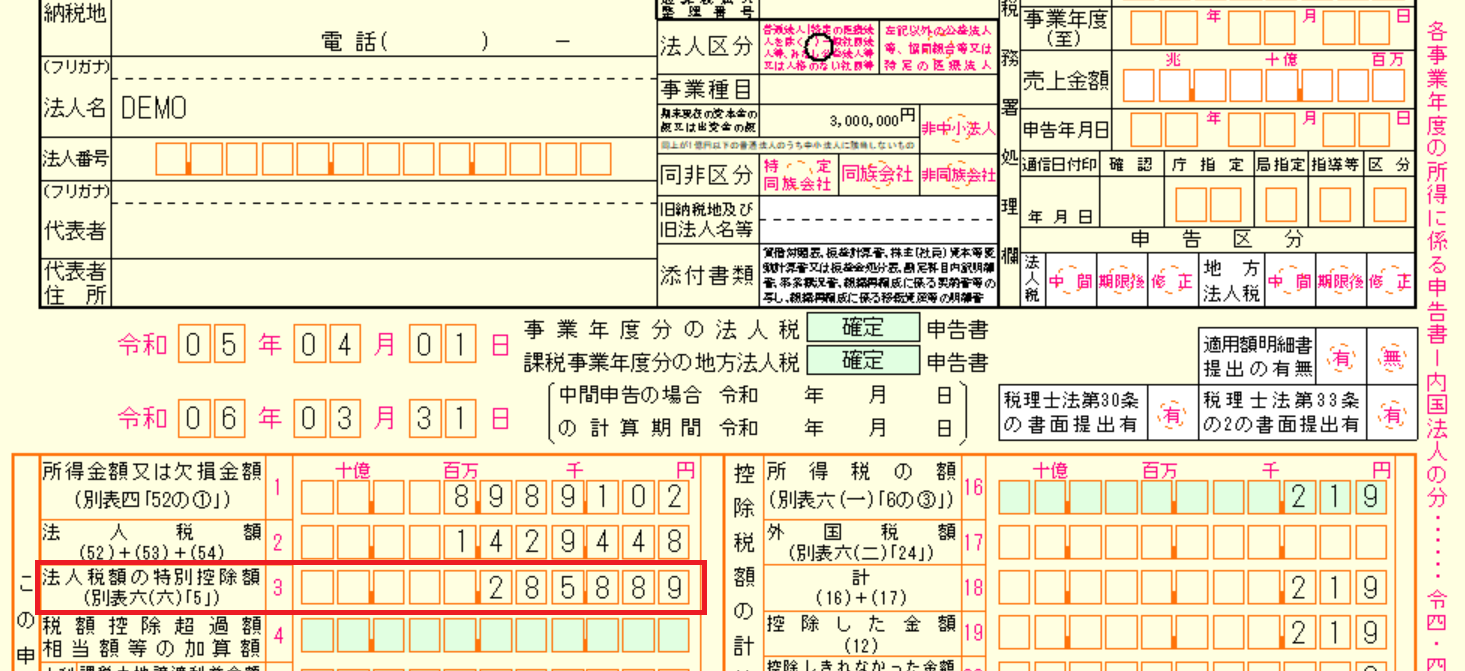

別表一への転記

上記で求めた最終値は、法人税申告書別表一の3欄「法人税額の特別控除額」に記入します。

これで賃上げ促進税制の別表記載は終了です。

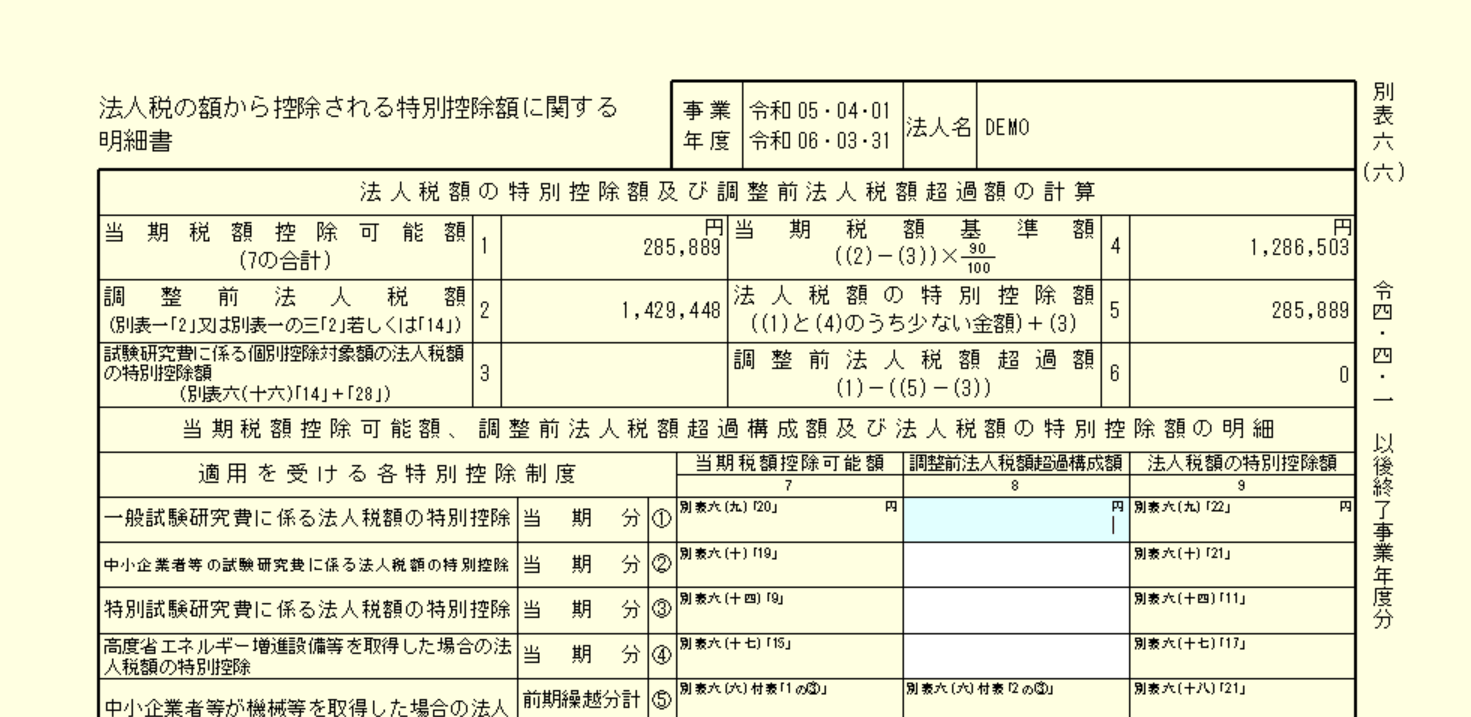

賃上げ促進税制など、各種税額控除を受けるためには、上記の他別表六(六)も必要になりますので併せて作成する必要があります。

まとめ

以上、中小企業版の賃上げ促進税制について解説しました。

大企業向けの賃上げ促進税制もありますが、中小企業向けとは要件や税額控除割合が異なりますのでご注意ください。

お気軽にお問い合わせください。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/ファイナンシャル・プランナー/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。