目次

経営セーフティ共済とは

経営セーフティ共済(中小企業倒産防止共済制度)は、取引先事業者が倒産した際に、中小企業が連鎖倒産や経営難に陥ることを防ぐための制度で、無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借入れでき、掛金は損金または必要経費に算入できる税制優遇も受けられるというものです。

何が節税になるのか

毎月払い込む掛金が、法人の場合には損金(経費)になり、個人の場合には事業所得の必要経費となります(不動産所得等など、事業所得以外は不可のため注意してください)。

掛金月額は、5,000円から20万円までの範囲(5,000 円単位)で自由に選択できます。掛金は掛金総額が800万円に達するまで積み立てることができます。

なぜ節税商品に使われるのかというと、掛金の前納を行うことができ、1年以内の前納であれば払った期の経費にすることができるため、「今年は利益が大きく出るので法人税等を抑えたい」といった場合など、期の途中で節税を考えている場合に有効です。

たとえば月額20万円の掛金に設定した場合、加入時期から決算日までの掛金支払額+240万円(決算直前に支払日から1年以内の掛金をまとめて支払った場合の20万円×12)が、支払日の属する期の経費にすることができます。つまり、決算前に多額の経費を作ることができるということです。

どういう法人が利用すべきか

経常的に利益が出て、比較的資金繰りに余裕のある法人は加入を検討すべきかと思います。

利益が出ている時期に掛金をできるだけ積み立てておけば、もし経営が苦しくなった場合には、積み立てた金額の範囲内で貸付を受けることができますので、緊急時の借入先が1つ確保できたという安心感を得ることができるかと思います。

支払った掛金は、利益が出なかったり資金繰りが厳しそうな状況であれば、毎月の引き落としを減額することも可能ですので、状況に合わせて見直しをしながら運用するのが良いと思います。

節税時の注意点

節税時の注意点として次の4つがあります。

注意点1:法人が倒産防止掛金を払った場合の申告書への添付が必須

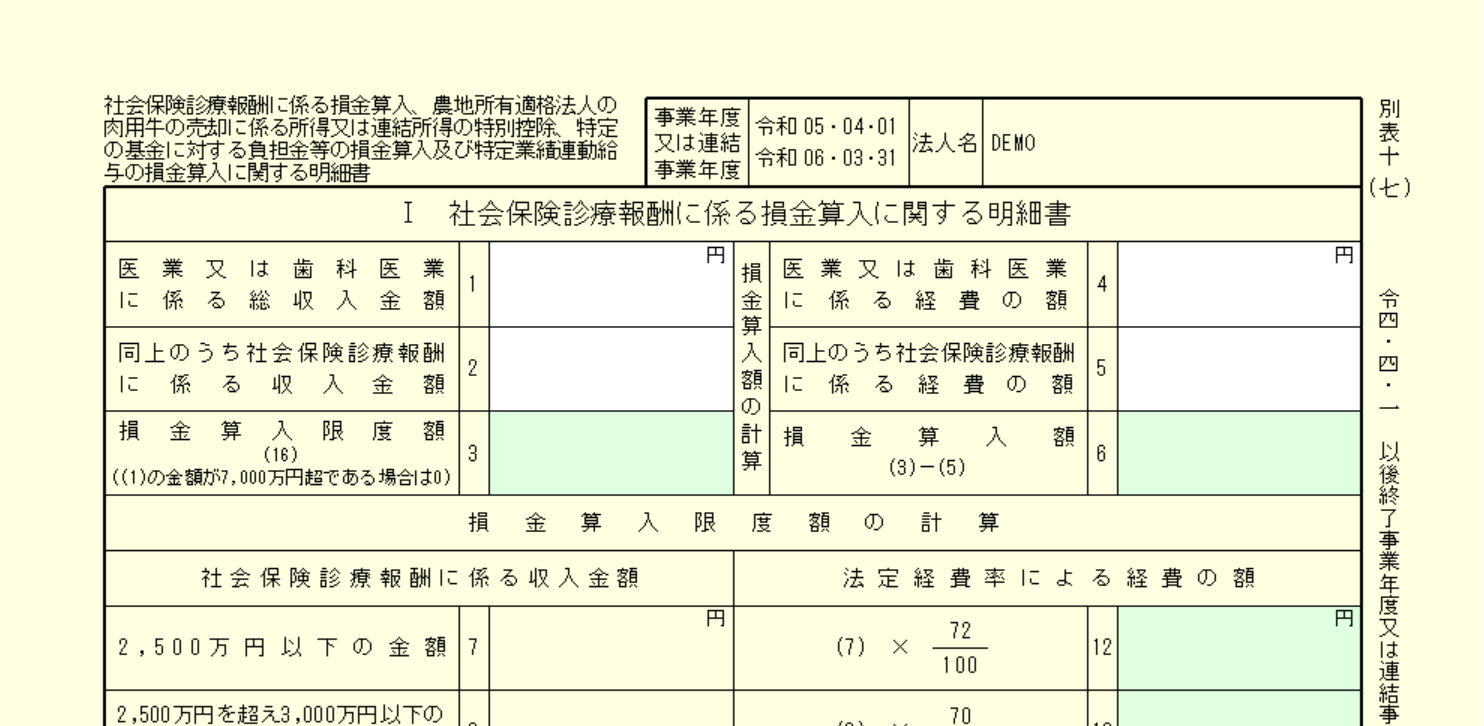

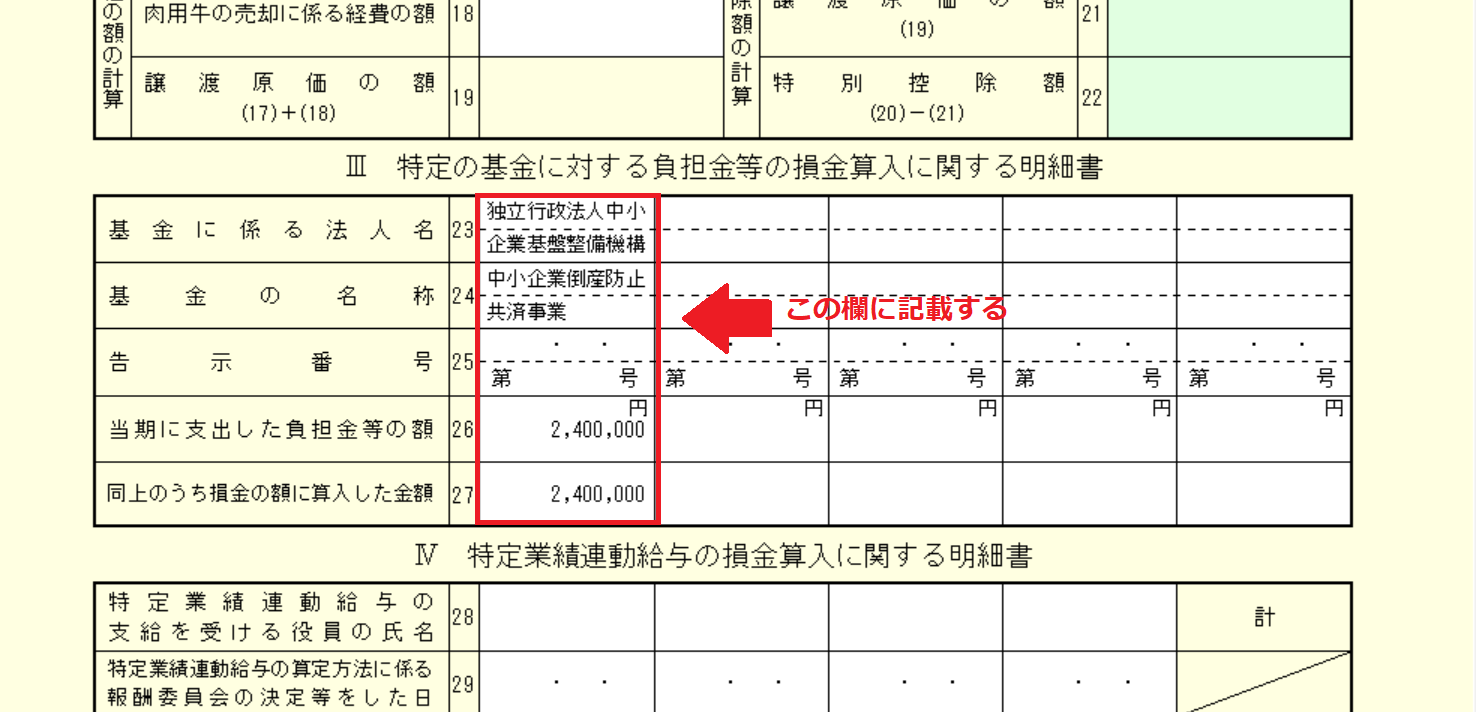

1つ目の注意点として、法人が倒産防止掛金を支払った場合には、法人税申告書の添付書類「別表十(七)」Ⅲ特定の基金に対する負担等の損金算入に関する明細書が必ず必要となります。

(法人税申告書別表十(七)一部抜粋)

(記載例)

注意点2:別表の添付を忘れると損金が認められない(重大)

添付を忘れた場合、税務調査などで経費と認めてもらえない場合があります。後付けで添付しても原則認められないのでご注意ください。

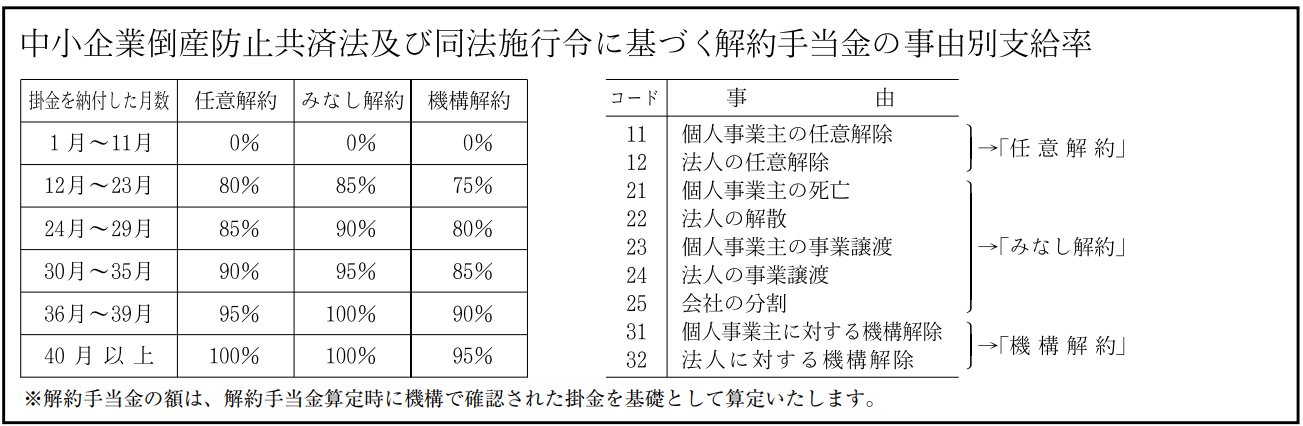

注意点3:解約時には課税される

2つ目の注意点として、解約時には解約手当金に対して全額課税されます。

法人の場合には益金に算入され法人税の課税対象となり、個人の場合には事業所得に算入されます。

税金の観点だけを見ると支払い時はあくまで課税時期の先送りをしているだけであるため、掛金の解約は赤字の時に行うなど、解約のタイミングを慎重に考えて行うことが大切です。

また、解約は40か月目以降にしないと全額返還されませんので、任意解約であれば40か月は掛金支払いを継続するのが理想です。

注意点4:2024年10/1以降は解約したら2年は新規加入できない(2年縛り)

倒産防止掛金共済を利用した節税スキームが令和6年度税制改正によって封じられています。

倒産防止掛金は掛金を支払ったときに損金(経費)となります。掛金800万円が積み立てられた段階でそれ以上積み立てることができなくなります。

つまり満期となり、解約返戻金を受け取ることができます。この解約返戻金を受け取る時期ですが、800万円を積み立てた瞬間に解約するというものではなく、多少の猶予があり、解約する時期をある程度選ぶことができます。

例えば赤字にが見込まれる年度に解約し、800万円の解約返戻金(益金。課税対象となる)を赤字と相殺して法人税の負担を減少させ、また新たに契約をしてこの流れを繰り返す、というスキームです。

このような節税封じの為、令和6年10月1日以降に解約し、新たに契約した場合、2年を経過する日までの間に払った掛金は損金にすることができなくなりました。

(引用:令和6年度税制改正大綱)

特定の基金に対する負担金等の損金算入の特例における独立行政法人中小企業基盤整備機構が行う中小企業倒産防止共済事業に係る措置について、中小企業倒産防止共済法の共済契約の解除があった後同法の共済契約を締結した場合には、その解除の日から同日以後2年を経過する日までの間に支出する当該共済契約に係る掛金については、本特例の適用ができないこととする(所得税についても同様とする。)。 (注)上記の改正は、令和6年 10 月1日以後の共済契約の解除について適用する。

2つの処理方法

倒産防止掛金に関する会計処理は2つの方法が認められています。

どちらを選択しても良いですが、後者の方法をおススメします。理由はこの後分かります。

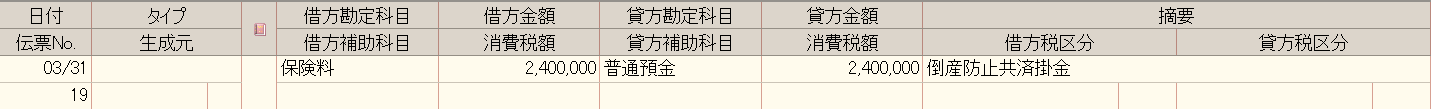

■保険料などの費用科目で計上する方法

1つ目の方法は支払ったときに「保険料」などの勘定科目で費用処理する方法です。経理が楽で簡単というメリットはあります。倒産防止共済掛金(費用)という名称でも問題ありません。

(仕訳例)

借方 保険料(費用科目) 2,400,000 / 貸方 普通預金 2,400,000

上記の仕訳を行って終わりです。

販売費及び一般管理費に保険料が記載されます。

この方法によると、決算書に保険料という費用が多額に計上されるため、決算書が赤字になってしまうことがあります。また、費用計上により会社の純資産も減少しますので、銀行融資などの審査の際に不利な要素になってしまう可能性があります。

■倒産防止掛金などの資産科目で計上する方法(推奨)

2つ目の方法はやや複雑ですがこちらの方法を推奨します。支払ったときに倒産防止掛金を資産計上する方法です。

(仕訳例)

借方 倒産防止掛金(資産科目) 2,400,000 / 貸方 普通預金 2,400,000

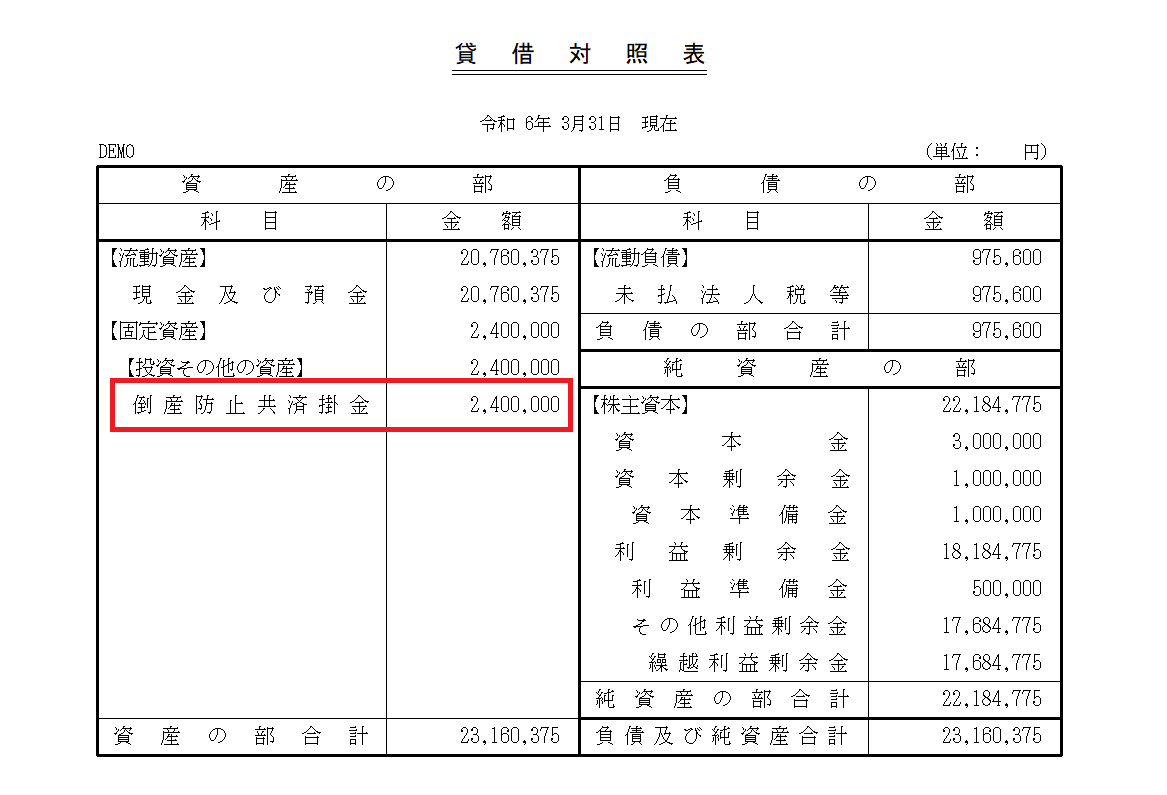

(貸借対照表の表示箇所)

投資その他の資産に倒産防止共済掛金として資産計上されます。

この方法の場合、「保険料」などの費用が計上がされていないため、法人税の申告書上で調整が必要になります。

この2つ目の方法のメリットは、「保険料」などの費用が計上されませんので、決算書が赤字になることがなく、資産計上を行うので会社の純資産が決算書上は増えます。会社の純資産が大きいほど融資の審査には有利に働きますのでこちらの方法をお勧めしています。支払った掛け金の累計額も一目でわかるというのもメリットの1つです。税金の負担額は経理方法で変わることはありません。あくまでも決算書上だけの話です。

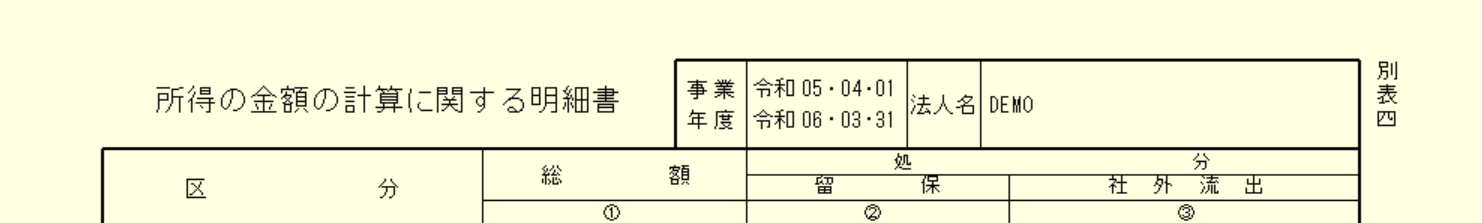

申告書の記載

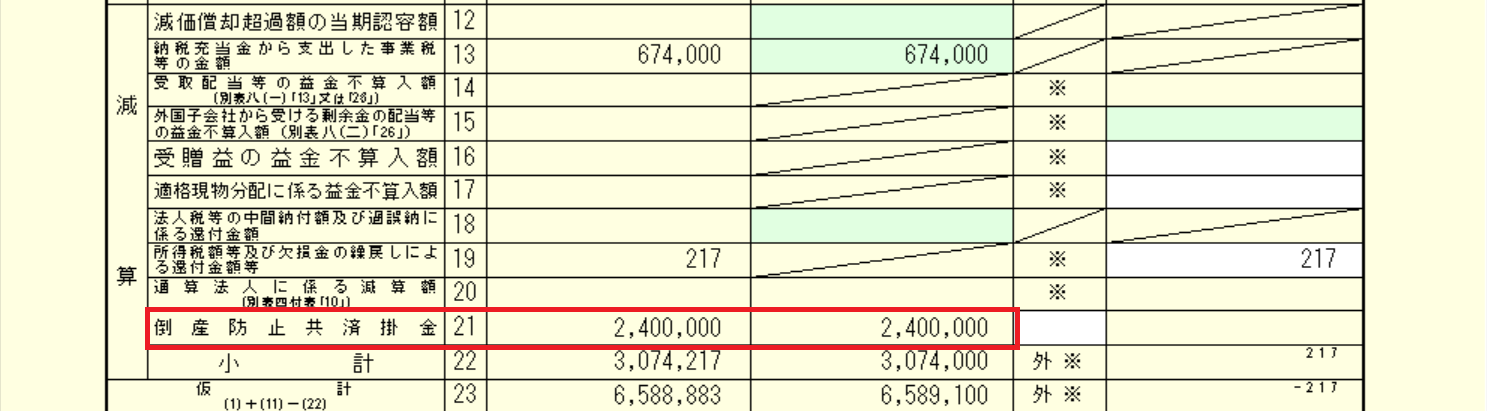

法人税申告書別表四の「減算」欄の区分に「倒産防止共済掛金」などの名称を記載し、総額欄と留保欄に同額を記載します。 ※別表四の書き方について詳しくお知りになりたい方は、過去の記事 別表四の書き方もご参照ください。

(法人税申告書 別表四)

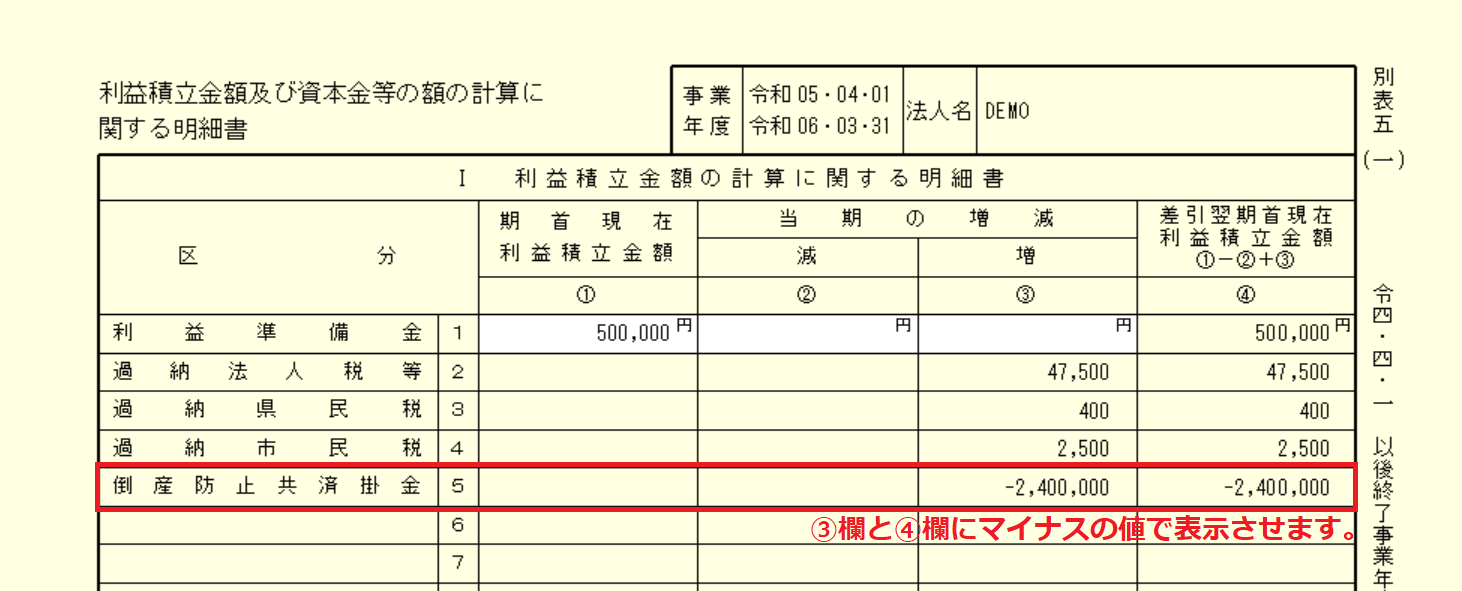

(法人税申告書 別表五(一))

別表四で記載した金額を別表五(一)にも転記します。区分に「倒産防止共済掛金」などの名称を記載し、③欄と④欄にマイナスの値で記載します。 ※別表五(一)の書き方について詳しくお知りになりたい方は、過去の記事 別表五(一)の書き方もご参照ください。

2つ目の方法も以上です。

別表四で減算するのを忘れてしまうと節税したことになりませんのでご注意ください。

一時貸付金の借入制度

取引先事業者が倒産していなくても、共済契約者が当面の事業資金を必要とする場合に、一時的に貸付けを受けることができます。

銀行の借入を申し込むよりもスムーズに借り入れを行うことができますので、資金繰りが厳しいときの借入先として考えておかれるといいと思います。

まとめ

以上、経営セーフティ共済(倒産防止共済掛金)について解説しました。

節税を行ったのに申告書の添付をうっかり忘れてしまうと台無しになってしまいますのでくれぐれもご注意ください。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/ファイナンシャル・プランナー/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら