目次

別表一とは

別表一は、法人税の申告書の一枚目の表紙のような部分であり、一番重要なページです。申告の際に提出しないことはあり得ないというような書類になります。

別表一とは、当期の法人税の納付税額を計算する申告書のことです。

「別表四」という書類で所得金額を求め、「別表一」で税額を計算するという流れです。

つまり、別表四が作成されていないと別表一は作れません。

別表四の書き方を詳しく知りたい方は、以前の記事「別表四の書き方」もあわせてご参照ください。

以下、別表一の具体的な書き方を解説していきます。

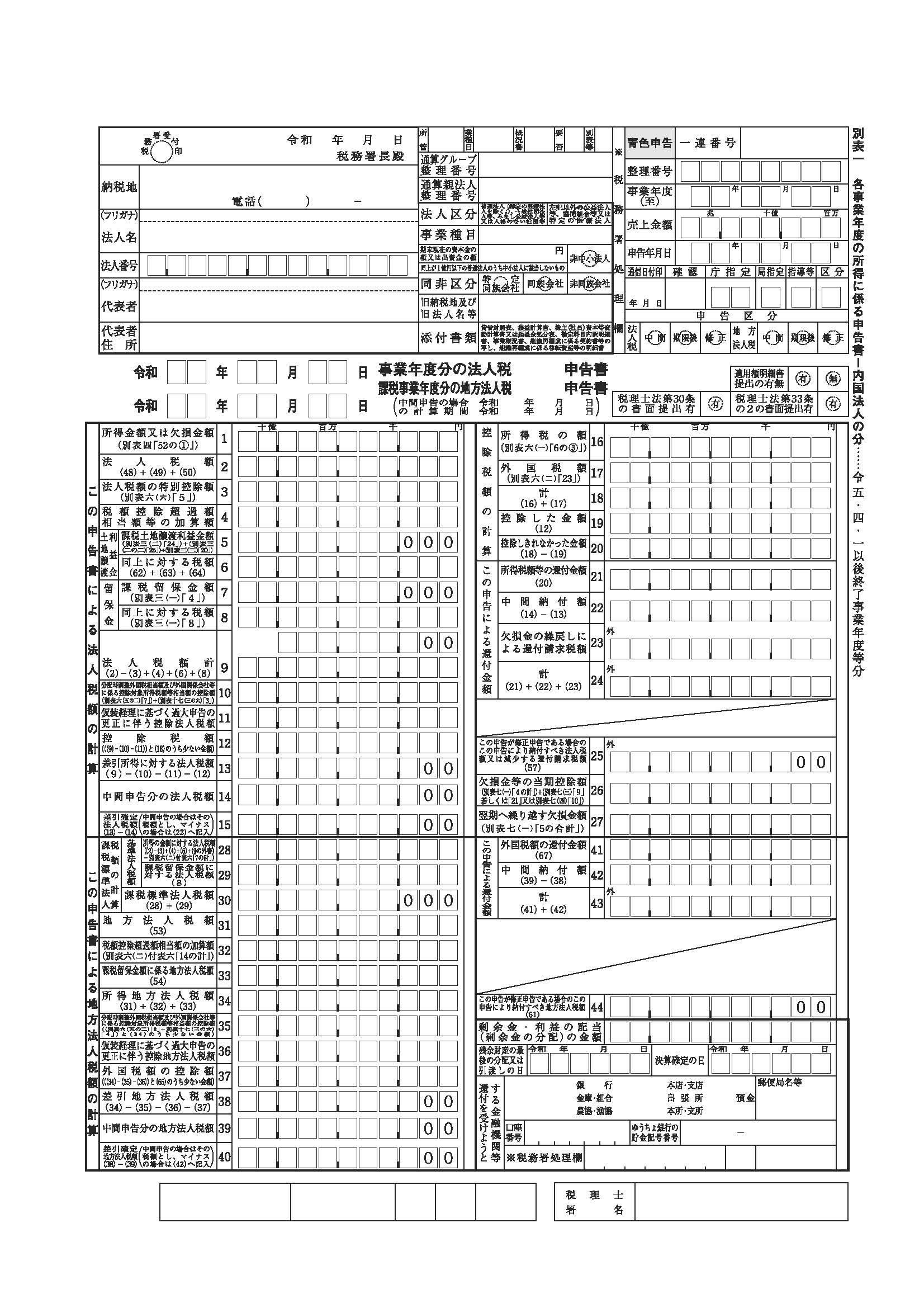

具体的な記載方法(法人税額の計算)

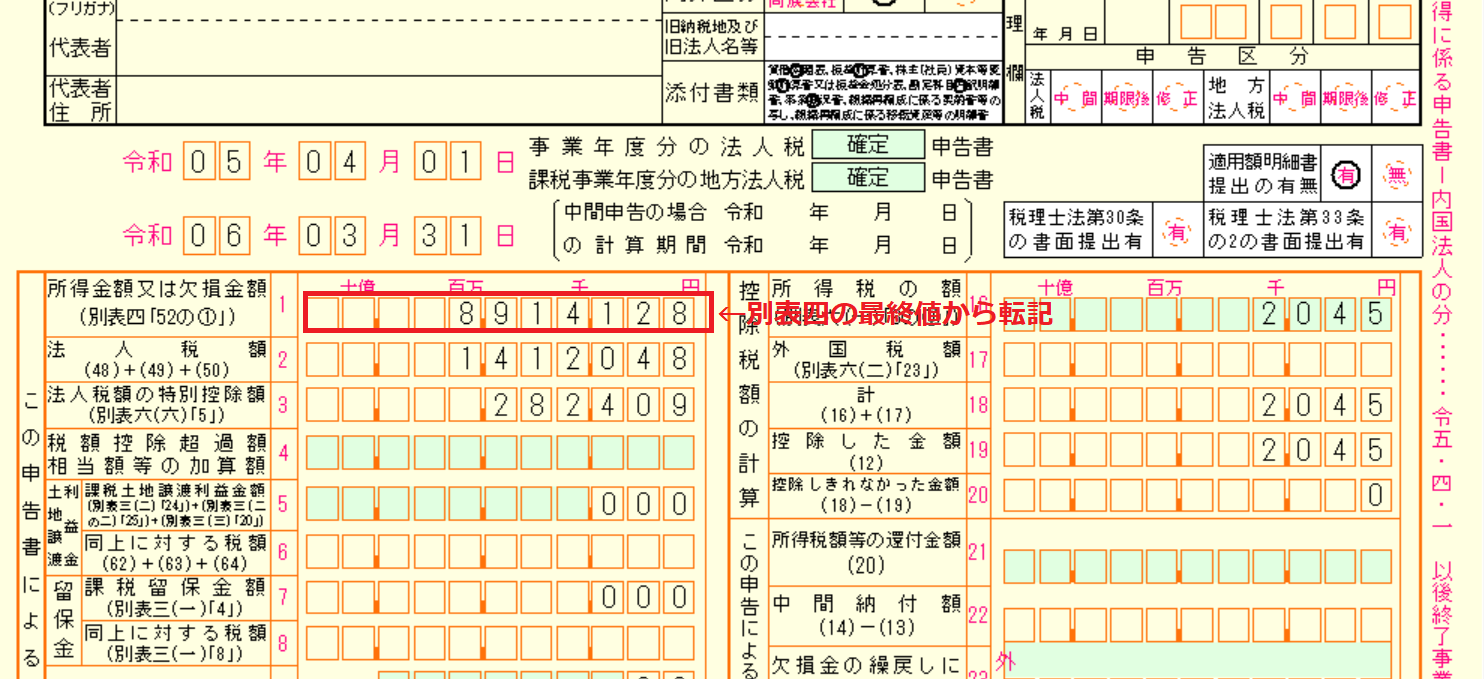

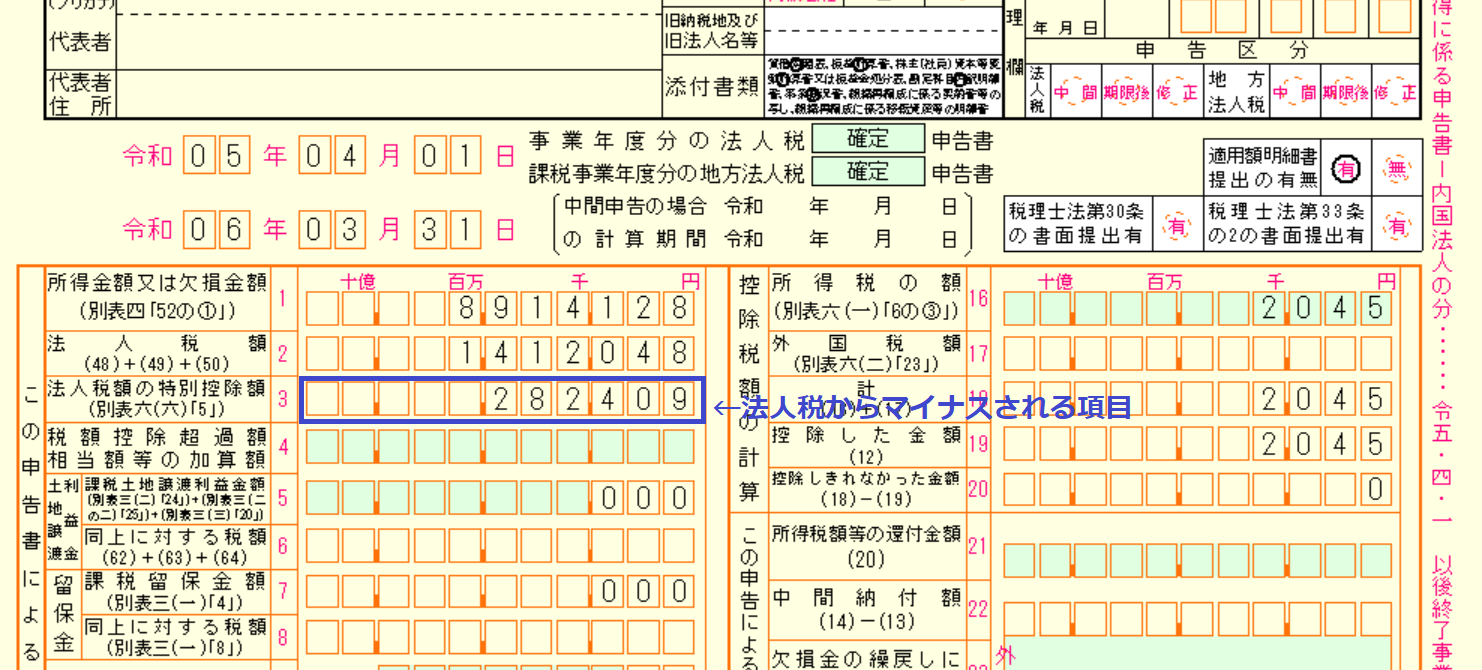

「1」欄 所得金額又は欠損金額

別表四の総額欄の最終値から転記します。

所得金額がマイナス(欠損金)の場合は、マイナス表示になります。

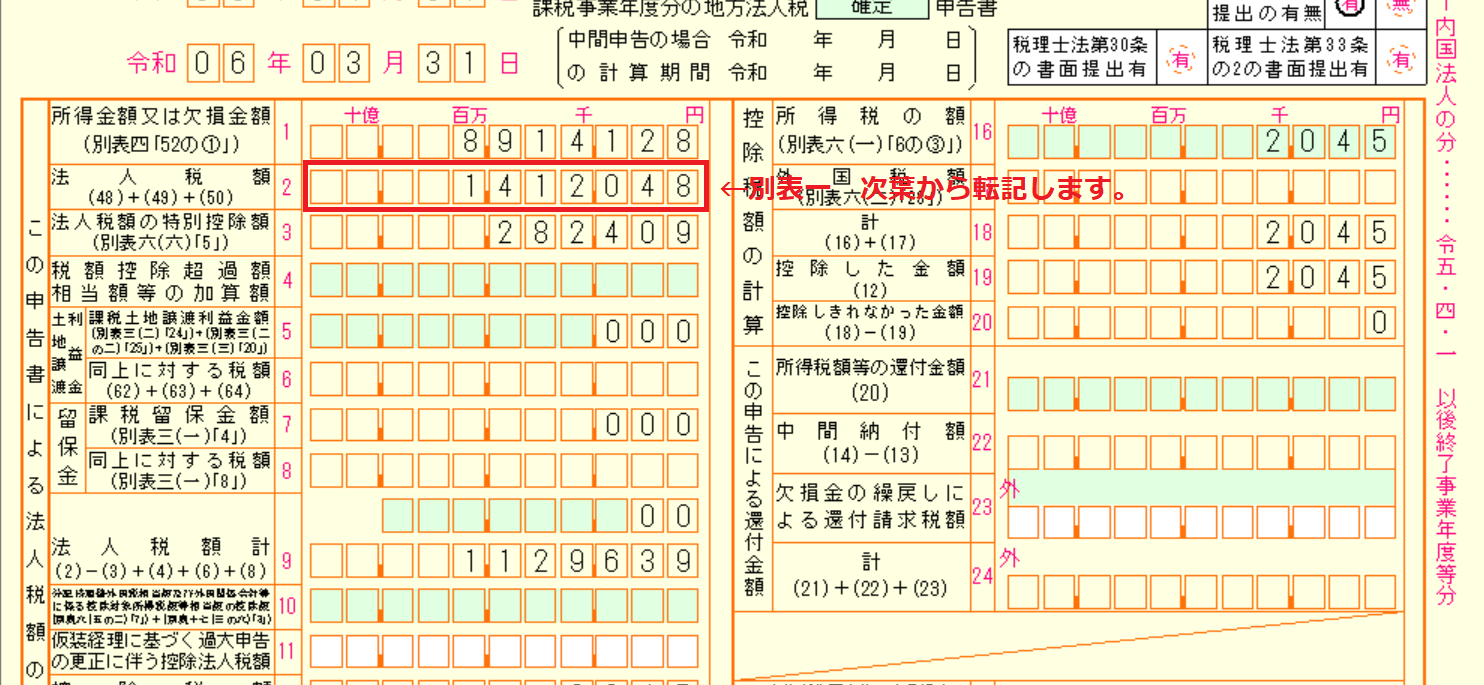

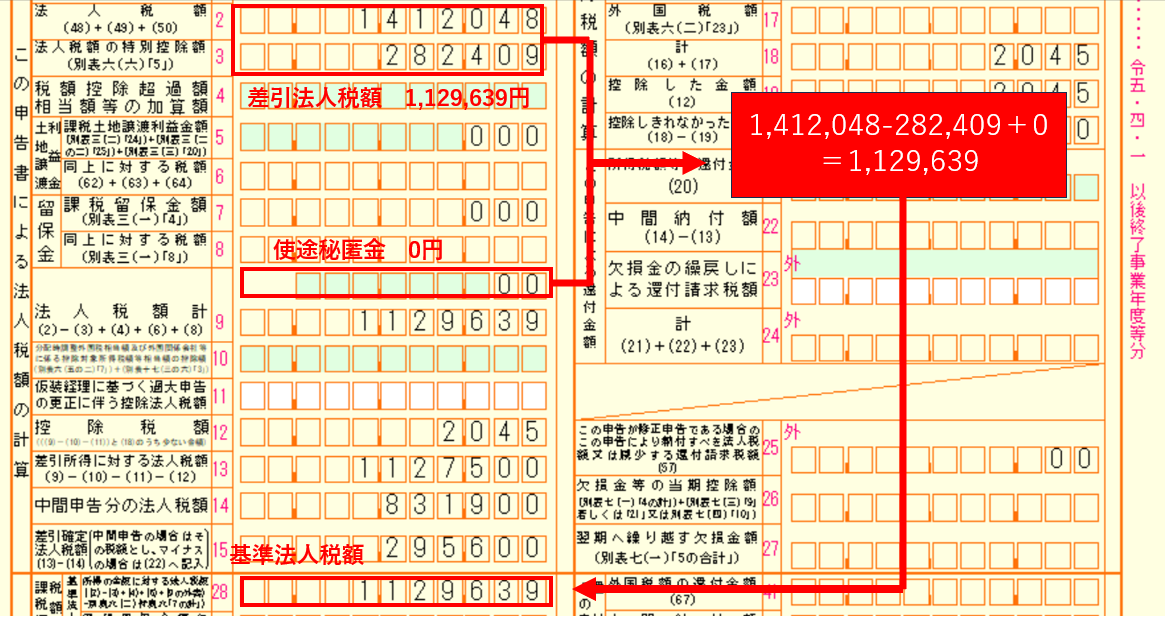

「2」欄 法人税額

法人税額は、「別表一 次葉」で計算してから転記しますので、いきなり記入できません。

まずは次葉を先に完成させます。

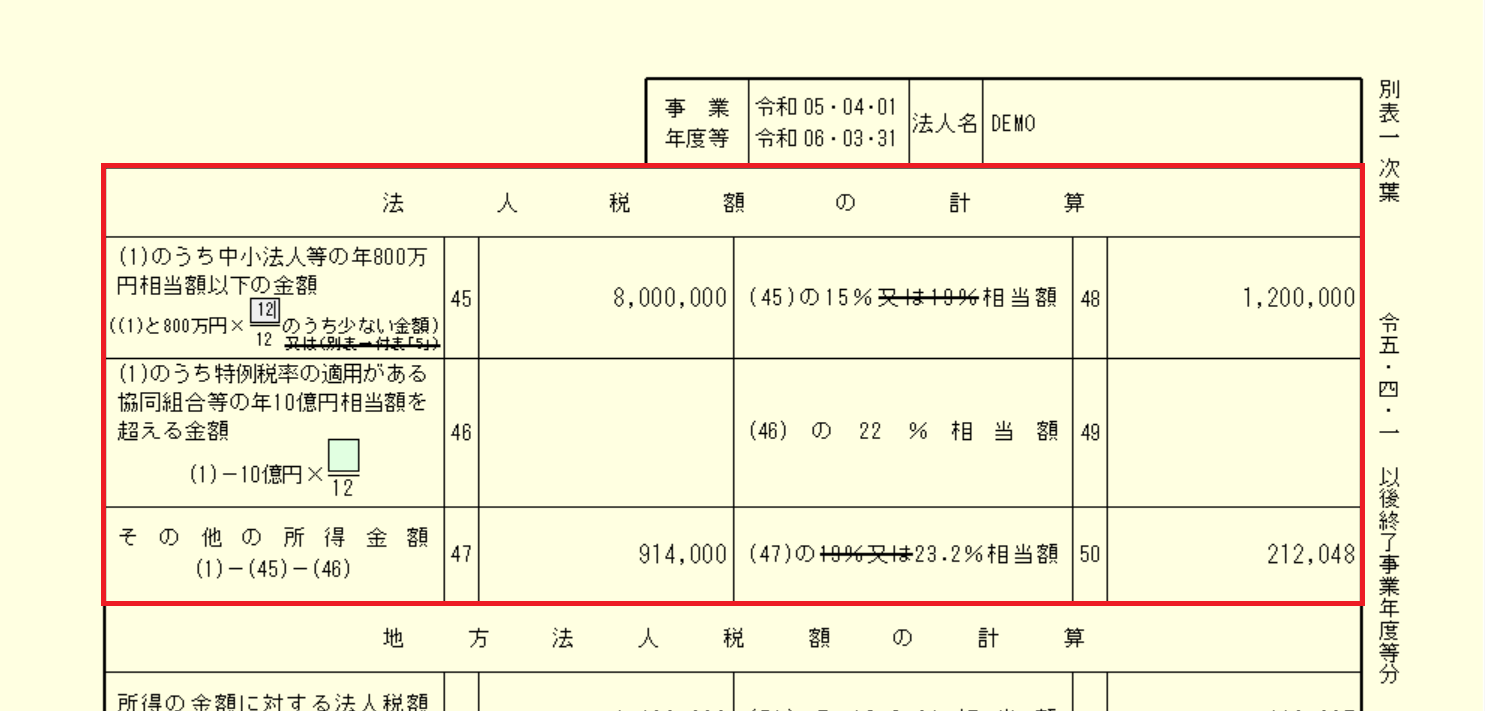

別表一次葉で法人税額の計算を行います。

法人税の税率は原則23.2%ですが、中小法人等(期末資本金が1億円以下など)の場合には、所得金額のうち年800万円以下の部分には15%の軽減税率が適用されます。

※中小法人等であっても過去3年間の所得の平均が15億円を超える法人(適用除外事業者)の場合には、15%は適用できず、19%の税率となります。(本来、法人税法上の中小法人の税率は19%ですが、租税特別措置法上の軽減税率が15%であり、こちらが優先されます。)

手順① 所得金額8,914,128は千円未満切捨します。⇒8,914,000円

手順② 8,914,000円を800万円と800万円以外の部分に分けます。

手順③ 「45」欄で800万円×15%=120万円を算出し、「47」欄で914,000円(8,914,000円―8,000,000円)×23.2%=212,048円を算出し、合計額1,412,048円を別表一の「2」欄に転記します。

「3」欄 法人税額の特別控除額

「3」欄 法人税額の特別控除額には、対象となる租税特別措置法上の税額控除がある場合のみ記載します。

税額控除とは法人税額を減免してくれる控除のことです。設備投資や賃上げを行った場合などに法人税の減額があります。

租税特別措置法上の税額控除には主に以下のようなものがあります。

- 中小企業者等の機械等の特別控除(例 新品で160万円以上の機械を買った場合)

- 給与等の支給額が増加した場合の法人税額の特別控除(賃上げ促進税制)

- 試験研究費の特別控除 など

「4」欄 税額控除超過額相当額等の加算額、「5」~「6」欄 土地譲渡利益金

記載する機会はあまりありませんが、該当する場合には記載します。

「7」~「8」留保金

留保金課税といって、期末資本金が1億円超の法人が対象となる場合があります。

期末資本金が1億円以下の中小企業は基本的には対象外なので、記載するケースは少ないです。

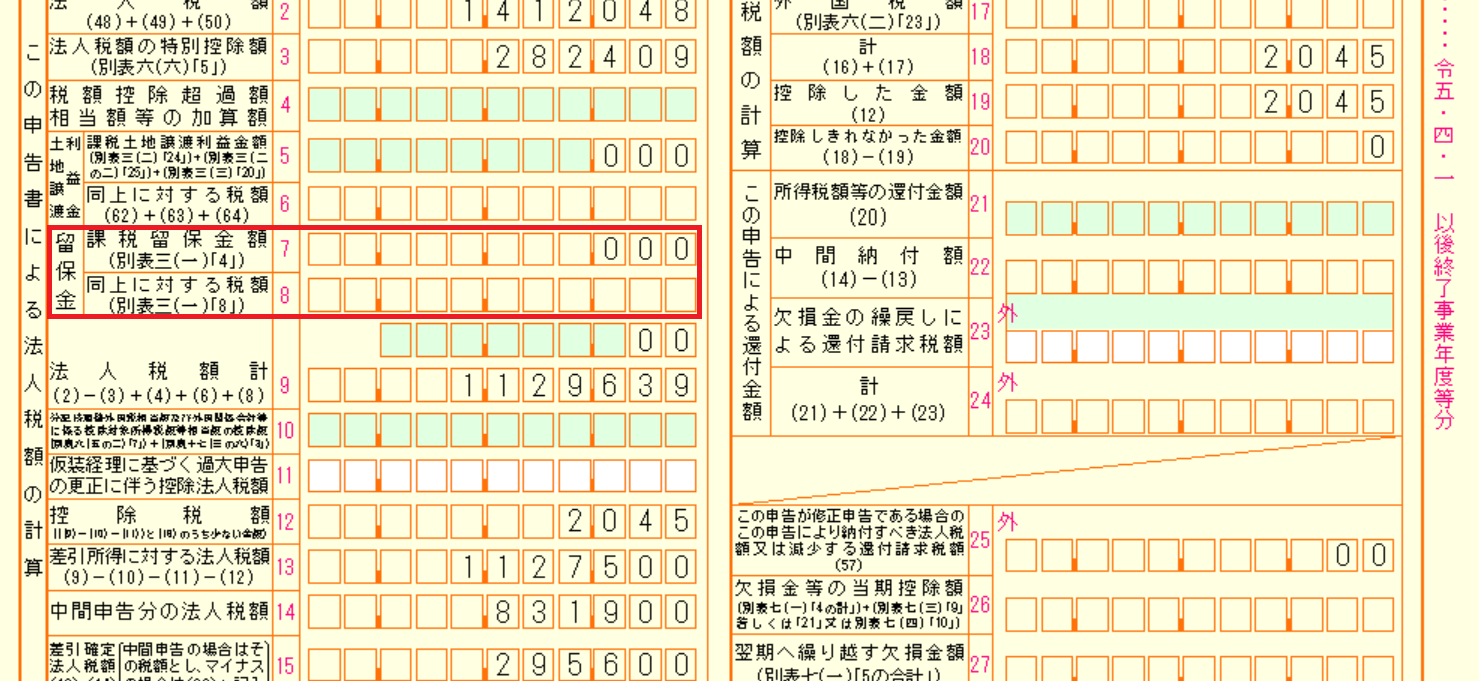

「9」欄 法人税額計

特殊な場合を除いて、基本的には「2」欄から「3欄」をマイナスした金額を記載します。

2段書きになっている部分は「使途秘匿金」がある場合に特別税額を記載しますが、普通は何も記載しません。

「10」「11」欄も特殊な場合なので、通常記載するケースは少ないです。

「10」は集団投資信託の収益の分配時に外国税で一定のもの(分配時調整外国税)が所得税から控除されている場合のその金額(分配時調整外国税相当額)が控除できます。

「11」はいわゆる粉飾決算が税務調査で発覚した場合に、粉飾決算により多く支払っていた法人税を税額控除という形で控除できますが、その場合に記載する欄です。

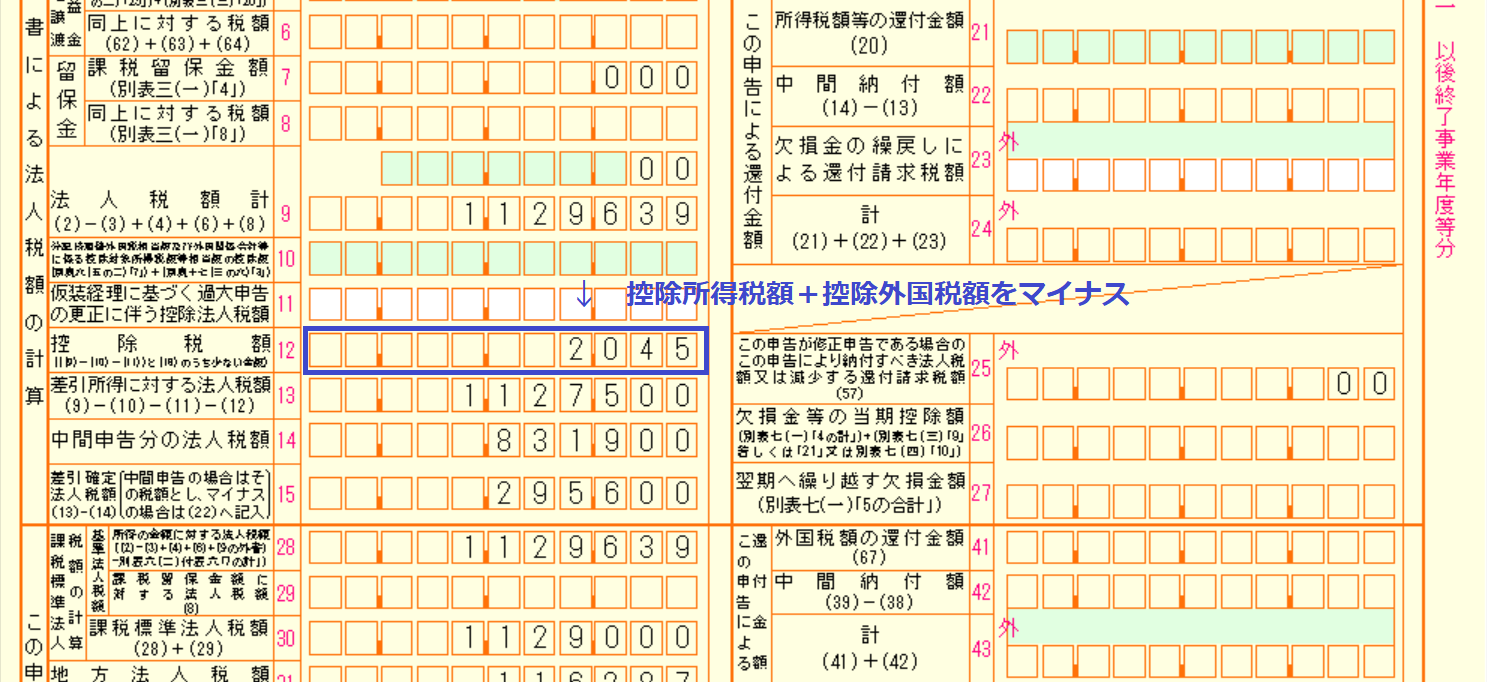

「12」欄 控除税額

「12」欄 控除税額は、控除所得税額と控除外国税額の合計額を記載します。

法人税額からマイナスされる項目となります。

控除所得税額とは、所得税額控除の対象となった金額です。利子や配当を受けた場合には所得税が源泉徴収されていますので、源泉徴収された所得税は法人税の前払いとして扱われますので、この欄で法人税額から控除されます。

外国税額控除とは、外国でも税金が課され、さらに日本でも税金が課されたもの(国外からの配当など)がある場合外国と日本で2重課税となるため、このような2重課税を排除するために外国税額を法人税から控除するというものです。

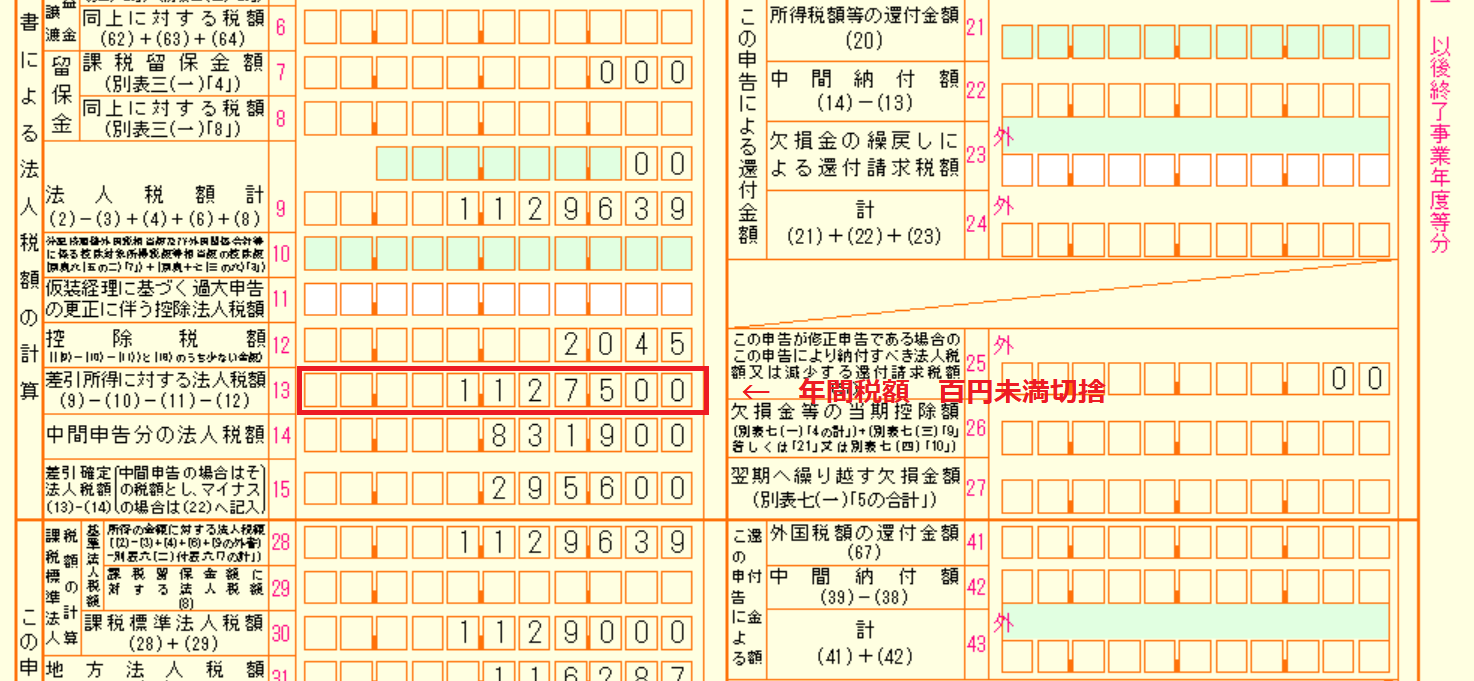

「13」欄 差引所得に対する法人税額

通常は「9」欄-「12」欄をして、百円未満切捨をします。

この欄が、いわゆる法人税の「年税額」となります。

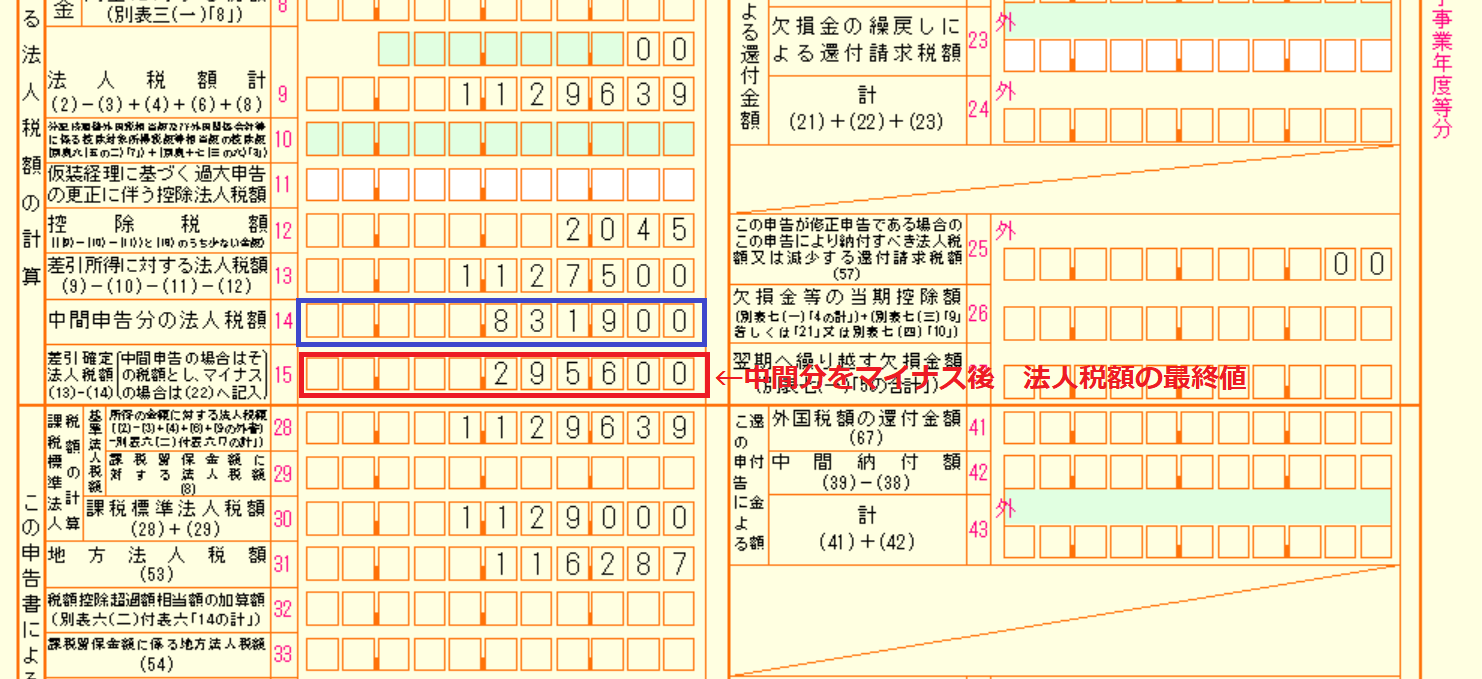

「14」欄 中間申告分の法人税額 「15」欄 差引確定法人税額

中間申告分がある場合には「14」欄に中間申告分の法人税額を記載し、「13」欄から「14」欄をマイナスした金額を「15」欄に記載します。

15欄が最終値となり今回の確定申告で納める金額となります。(マイナスの場合は還付されます。)

法人税の計算はこれで終わりです。次に、地方法人税額の計算に移ります。

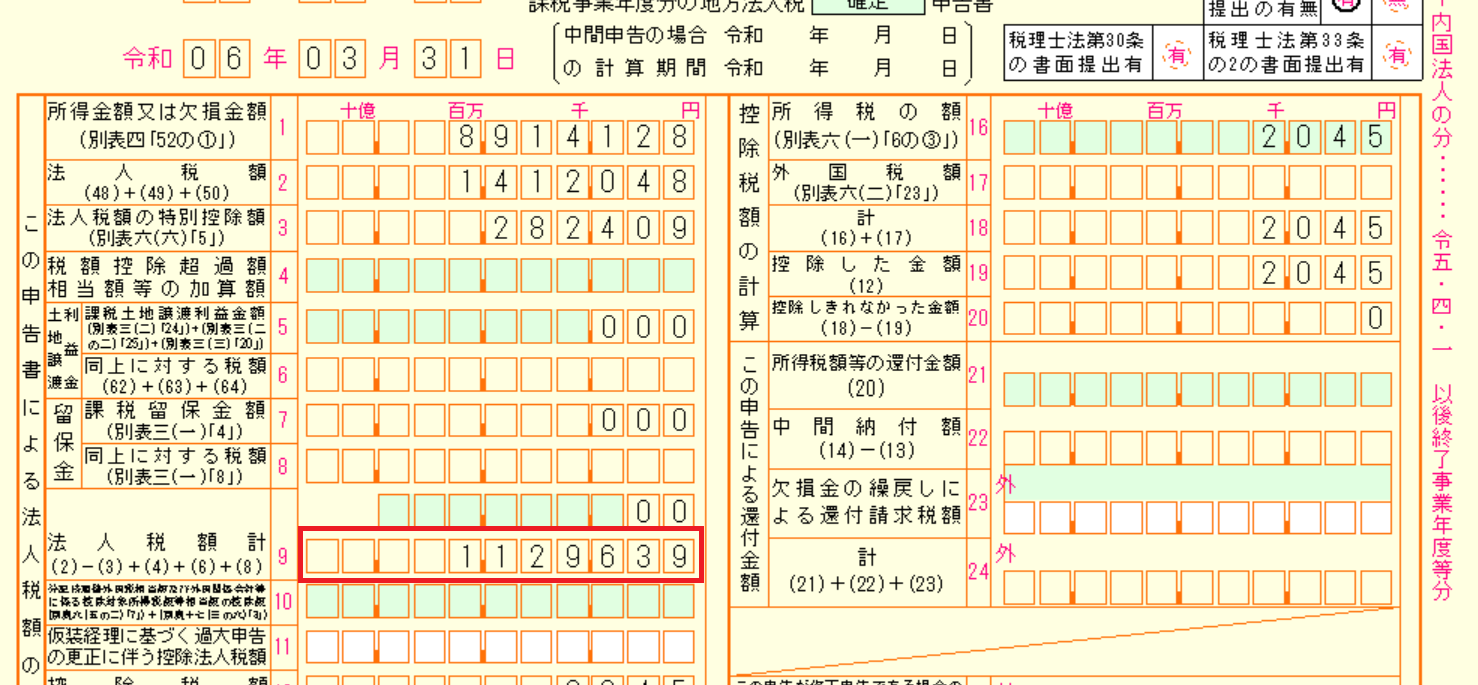

地方法人税の計算

地方法人税は、地方交付税の財源確保のために創設された国税です。一旦国税として国が徴収し、地方に税収が行き渡るように配分するものとなります。

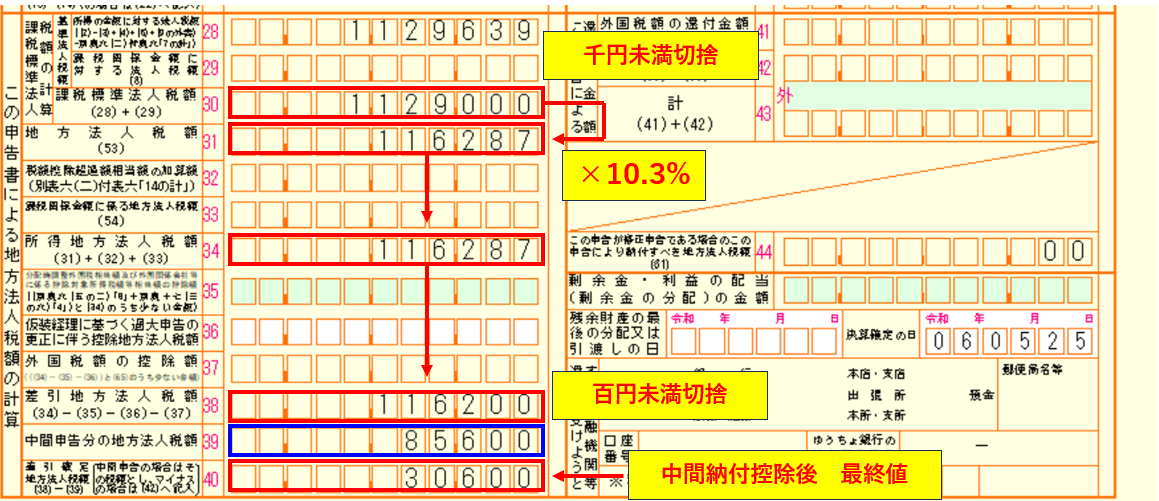

「28」欄 所得の金額に対する法人税額

「28」欄 所得の金額に対する法人税額は、「2」-「3」欄+使途秘匿金の合計となります。

通常は、9欄の「法人税額計」の金額です。

最終値までの計算

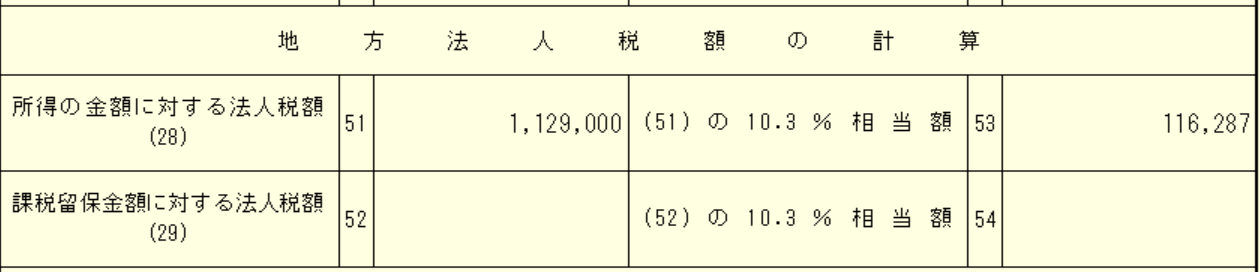

「30」課税標準法人税額 「31」地方法人税額 「38」所得地方法人税額 「39」中間申告分の地方法人税額 「40」差引確定地方法人税額をそれぞれ画像のように計算して金額を記載して終了です。

地方法人税にも「別表一 次葉」がありますのでそちらにも内訳を記載します。

(別表一 次葉 一部抜粋)

まとめ

以上、別表一の書き方を解説しました。

別表一は法人税だけでなく地方法人税もセットで記入するということにご注意ください。

赤字の法人の場合にはほとんど記載する部分がありませんが、所得が出た場合には今回の記載例をご参考になさってください。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら

免責事項

本サイトのブログ内容は、投稿時点での税法その他の法令に基づき記載しています。

掲載記事に関する情報により被ったいかなる損害に関して、弊所は一切の責任を負わないものとします。

本記事に基づく情報により実務を行う場合には、専門家にご相談の上行ってください。