目次

所得税額控除とは

法人の受取利息や受取配当金は、受け取った段階で所得税が源泉徴収され、所得税が天引きされたあとの「手取り額」で入金されることになります。徴収された所得税の事を源泉所得税といいます。

源泉所得税は法人税の前払いとされますので、法人が支払った源泉所得税は当年度に発生した法人税額から控除することができます。これを所得税額控除といいます。

当期に法人税が発生せず、控除できる金額がない場合には還付されます。

所得税額控除は任意

所得税額控除を受けるのは法人の任意です。

所得税額控除を受けるためには法人税の申告書(別表)に一定の記載をする必要があります。

結論としては、所得税額控除の適用を受けた方が、トータルの税金はほぼ確実に安くなります。※

※理由は、所得税額控除は税額から直接控除する「税額控除」で、適用を受けない場合は源泉所得税分の所得が減少する「所得控除」の効果となり、税額控除の方が大抵は納税者有利となります。

税務処理方法

所得税額控除を受けるための受取利息・配当金の処理方法について説明します。

会計処理の具体例

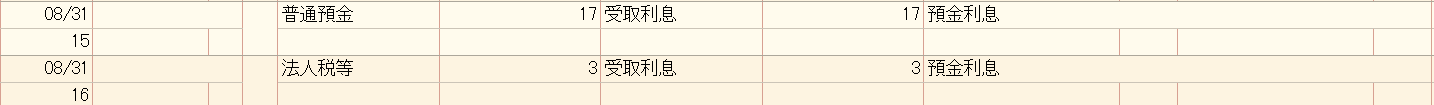

たとえば、8/31に預金の利息17が普通預金に入金されたとします。

会計帳簿では、入金時はこのように「手取り額」で仕訳がされているはずです。

しかし、画像の貸方金額のように、手取り額17で収益計上して終わり、ではありません。

(入金時)

なぜなら収益は純額ではなく総額で計上するのが会計上のルールだからです。

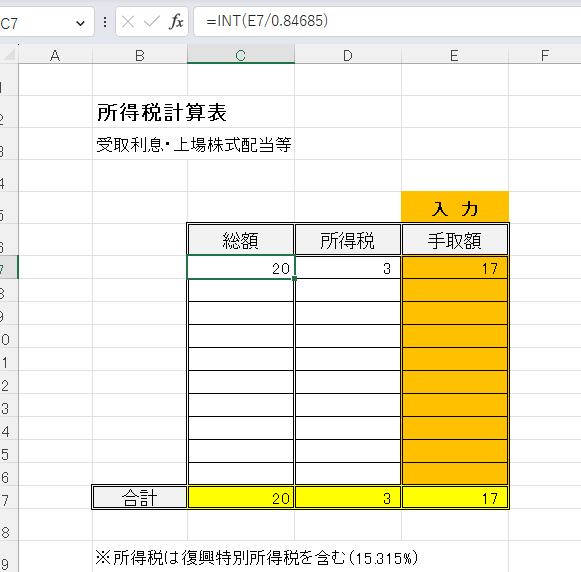

預金利息の場合の源泉所得税率は15.315%なので、3(20×15.315%=3 円未満切り捨てしています)が引かれた17の入金になっていますが、受取利息は源泉徴収される前の総額は本来20のはずです。正しくは次のように処理しなければなりません。

(正しい会計処理方法)

源泉徴収された3を、図のように仕訳を1行追加し、2行にします。(画像は2行にしていますが、貸方受取利息20で1行としてもOKです)

この仕訳をすることによって、貸方の受取利息が源泉徴収される前の総額の20となります。

所得税の源泉徴収税額は、「法人税、住民税及び事業税」又は「法人税等」で仕訳をすることがルールとなっています。

手取り額から総額と税額を求める方法

銀行が発行する明細書や、配当金の支払明細書が手元にあれば、利息や配当金の源泉徴収される前の総額や源泉所得税の金額もわかりますので、その金額を使えばいいのですが、これらの明細書が無くても、次の算式で手取り額を総額に戻すことができます。

受取利息・上場株式配当等

手取り額÷0.84685

※源泉所得税率が15.315%なので(1-0.15315=0.84685)と計算できます。

非上場株式・出資金の配当

手取り額÷0.7958

※源泉所得税率が20.42%なので(1-0.2042=0.7958)と計算できます。

手取り額は、帳簿又は通帳を見ながら預金利息などの入金額で把握します。

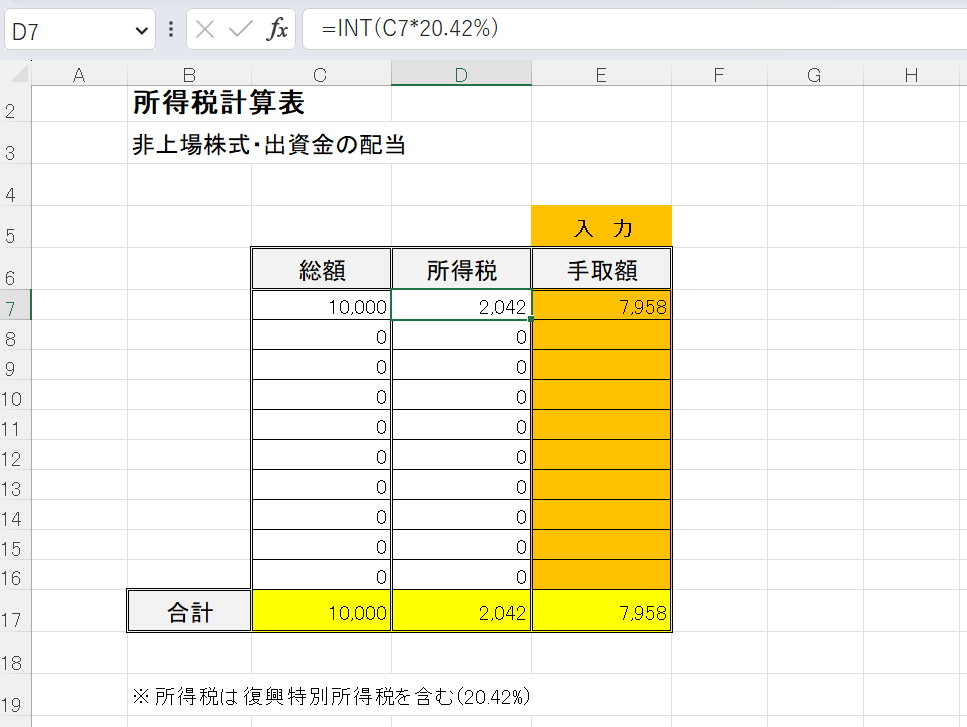

Excelで手取り額と税額を求める(オススメ)

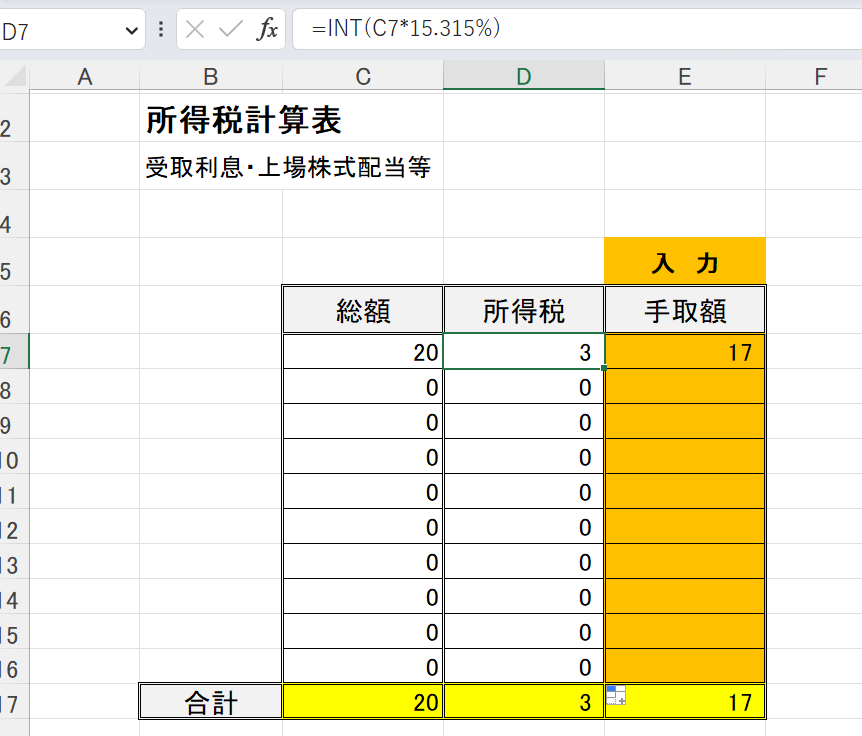

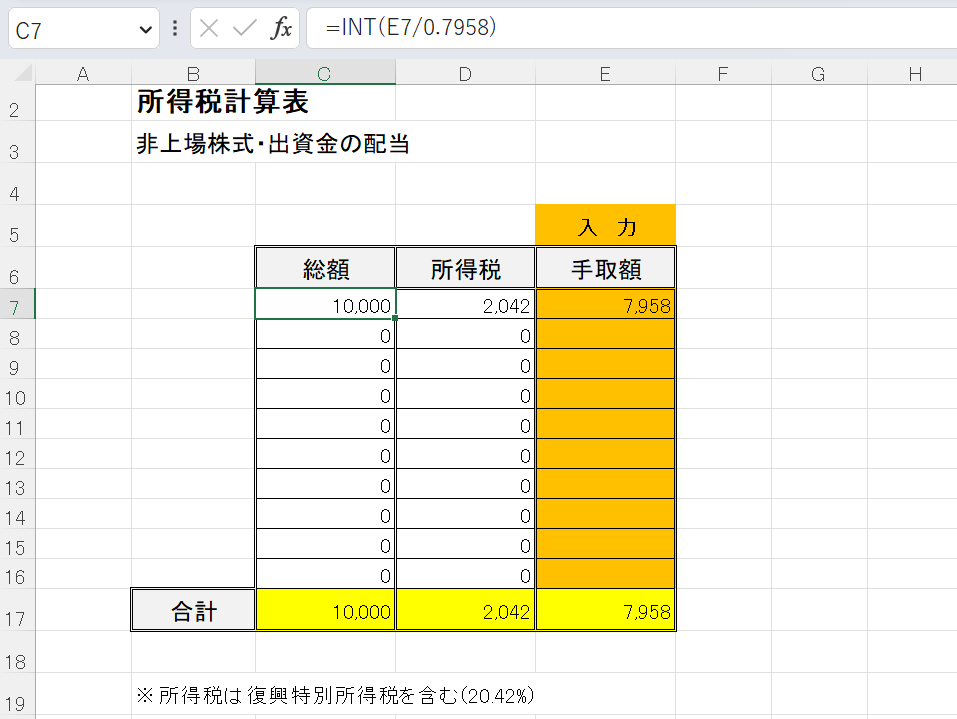

Excelを使って、次の画像のように手取り額から総額と所得税を簡単かつ正確に計算ができますので、手計算よりもおすすめです。

受取利息・上場株式配当等

総額欄と所得税欄にそれぞれ次の関数を入れます。

総額欄の関数=INT(E7/0.84685)

所得税欄の関数=INT(C7*15.315%)(C7のあとはアスタリスク(掛け算)です。)

非上場株式・出資金の配当

総額欄の関数=INT(E7/0.7958)

所得税欄の関数=INT(C7*20.42%)

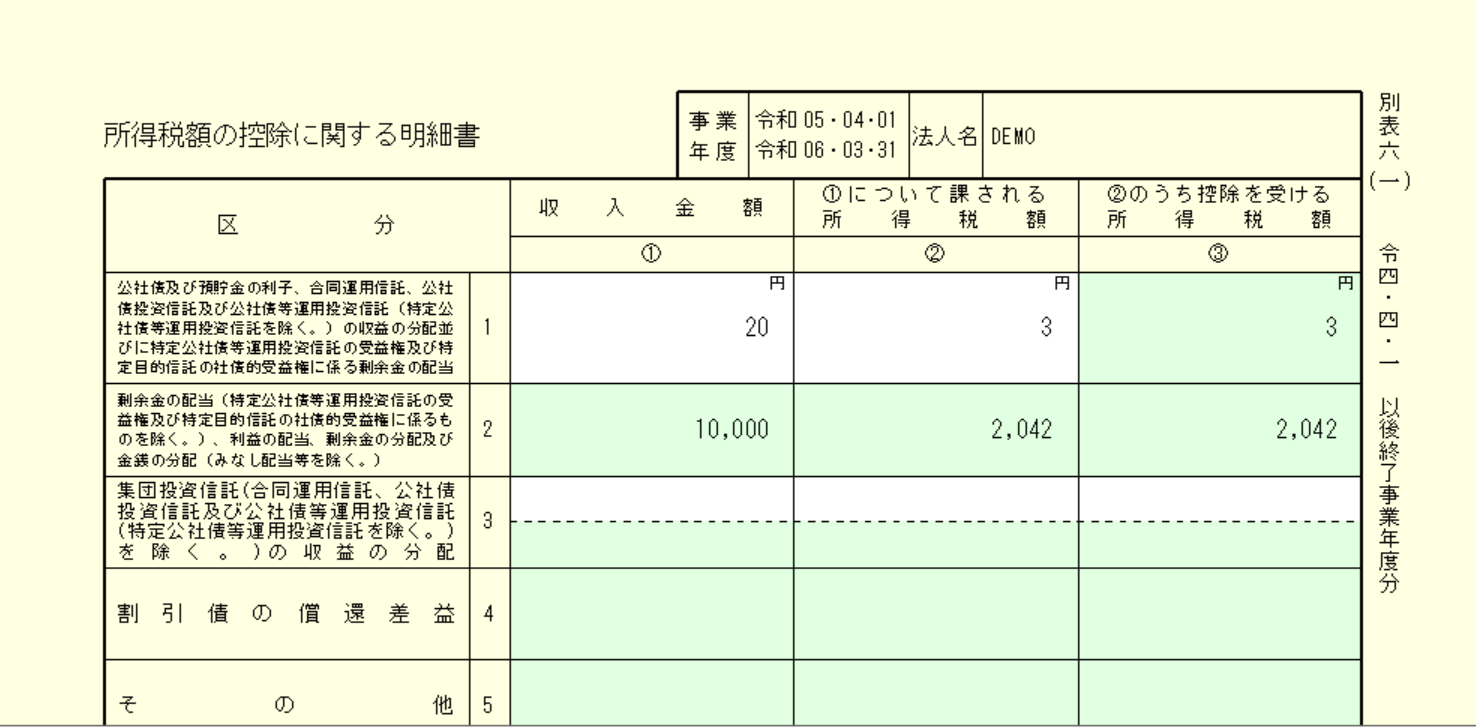

所得税額の控除に関する明細書(別表六(六))

所得税額控除の適用を受けるためには、所得税額の控除に関する明細書(別表六(六))を作成し、申告書に添付しなければなりません。

申告書の作成

以下手順を解説していきます。画像の金額は先ほどの数値を使用しています。

1欄の記載方法

公社債や預貯金の利子を記載します。上記で解説したExcel等で計算された金額を転記していきます。

①の収入金額は利子総額(手取り額ではありません)を入れます。②には源泉所得税を記載します。③は②と同じ金額を入れてください。

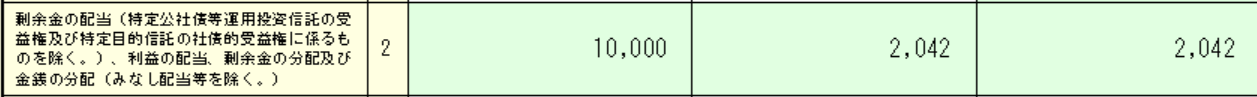

2欄の記載方法

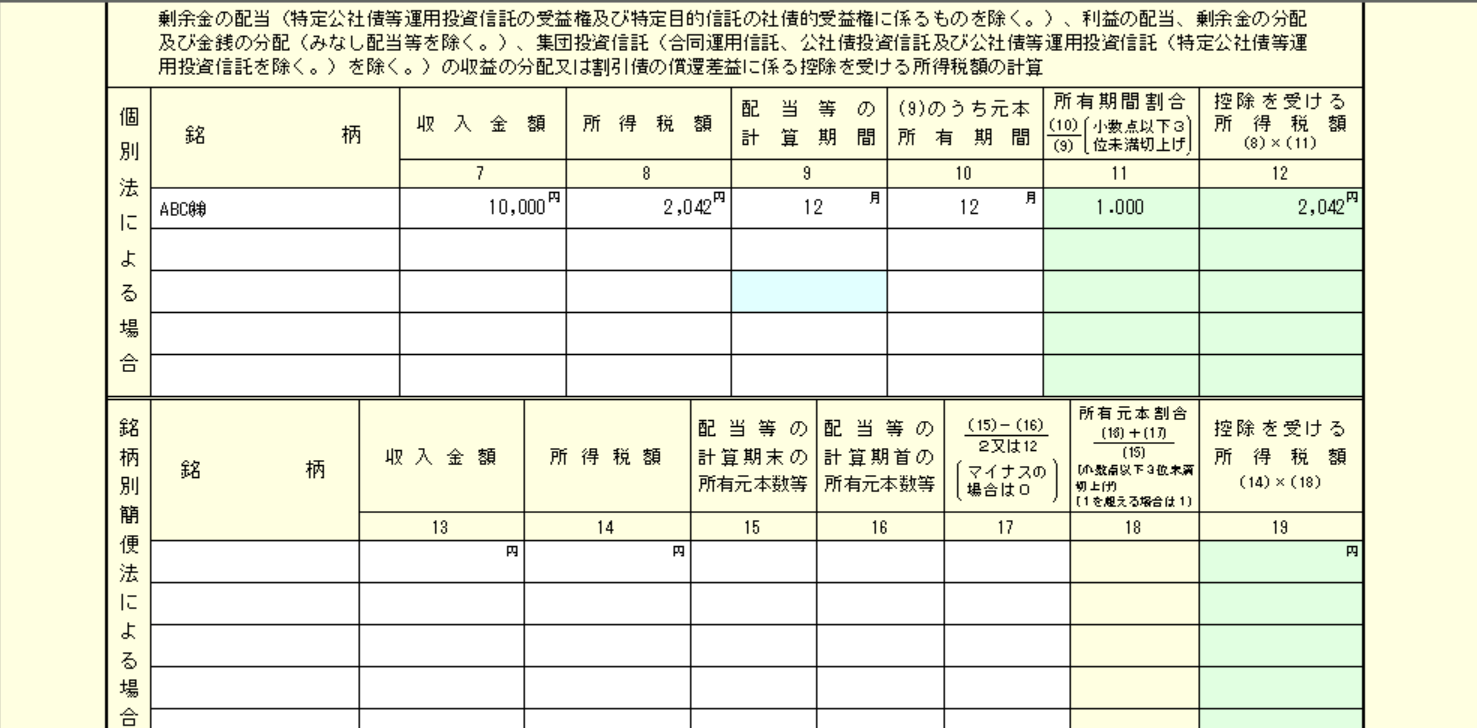

剰余金の配当や出資金配当金を記載します。2欄を記載する前に、同じ書類の下の方にある「個別法による場合」または「銘柄別簡便法による場合」で計算します。

配当等の場合には利子等と異なり、年度の中途で株式を購入するなど、配当等の計算期間の途中で取得した株式に係る配当等を受け取った場合には、その配当等に係る所得税については期間按分をしなければならないことに注意が必要です。

配当等の計算期間のうち、株式の元本を所有していた期間に応じた部分のみが所得税額控除の対象となります。

個別法と簡便法の両方を計算をやってみて、12欄の「控除を受ける所得税額」の金額が多い方を選択したほうが払う税金が少なくなりますが、絶対に両方計算しなければならない訳ではなく、いずれか1つの方法でも問題ありません。

3~5欄の記載方法

該当する金額がある場合には、2欄に準じて記載します。

原則法と簡便法とは

原則的な方法(個別法)

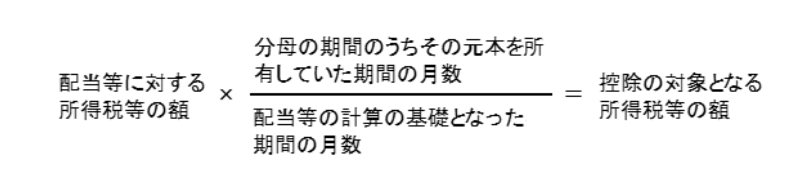

元本の銘柄ごと、所有期間の月数ごとに次の算式により計算します。

簡便法

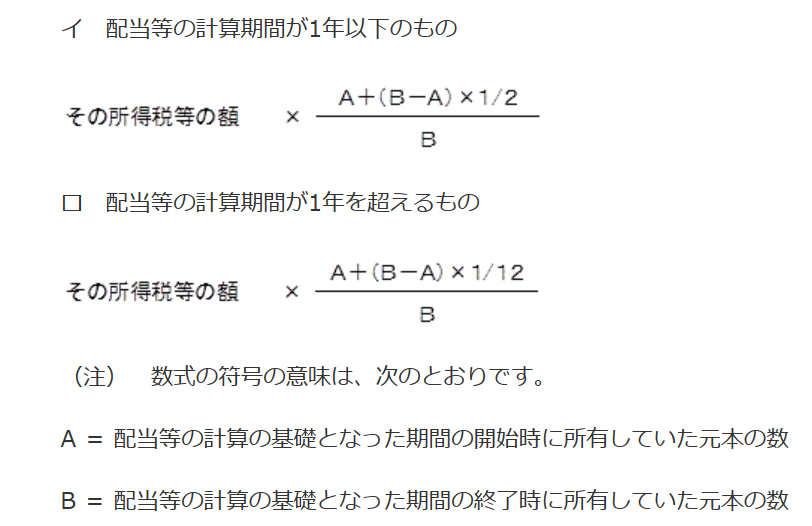

配当等に係る元本を「株式および出資」と「集団投資信託の受益権」とに区分し、さらにこれを配当等の計算期間が1年を超えるものと1年以下のものとに区分して、その区分に属するすべての元本について、その銘柄ごとに次の算式により計算します。

別表四の記載

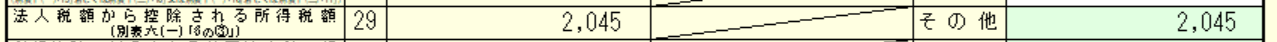

別表四に上記で計算した別表六(六)6欄の「計」③欄の金額を転記します。

(別表四)

別表四については別表四の書き方をご参照ください。

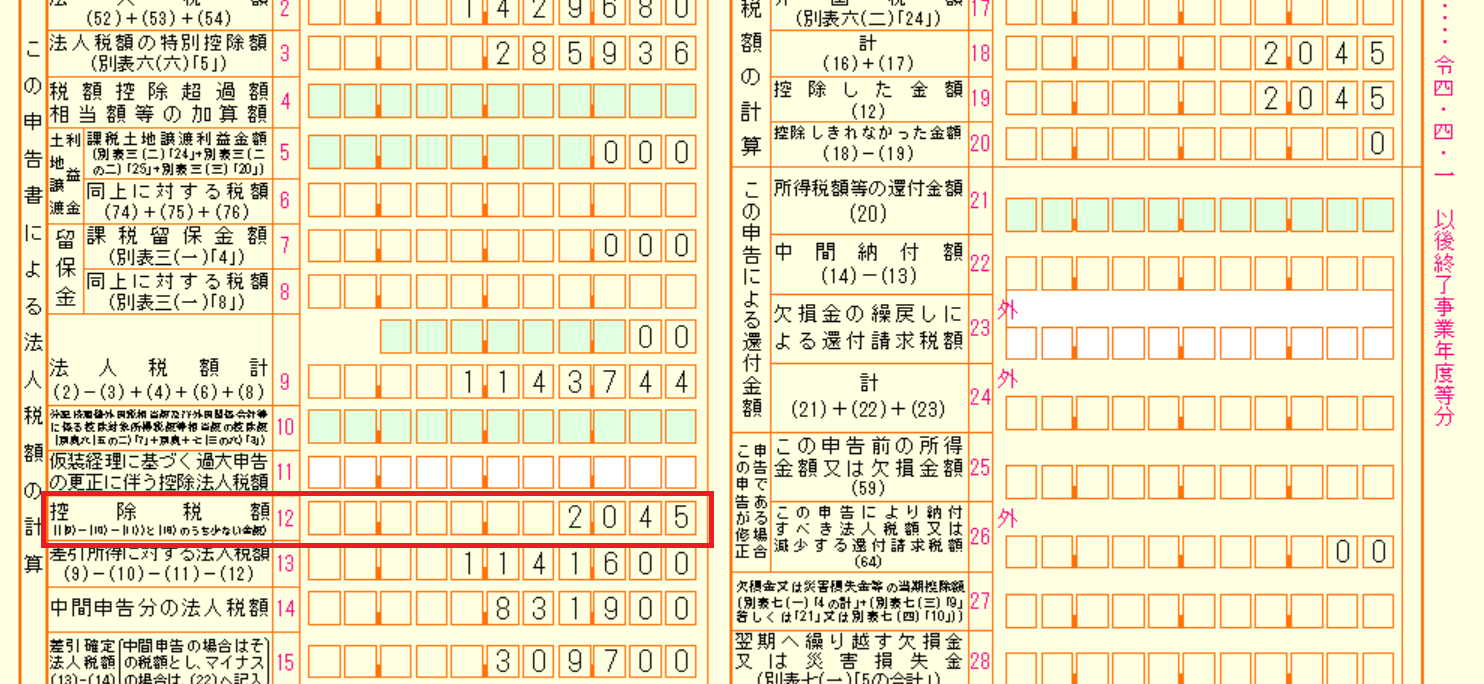

別表一の記載

別表四に記載した金額と同額を別表一の12欄「控除税額」にも転記します。(12欄は外国税額控除がある場合には控除を受けた外国税額控除の金額も加算した金額になります。)

(参考)源泉徴収の税率

所得税(復興特別所得税を含む)の源泉徴収税率は次の通りです。

■配当金

- 上場株式等・・・15.315%

- 非上場株式等・・・20.42%

■収益分配金

- 証券投資信託・・・15.315%

■利子

- 下記以外の公社債、預貯金・・・15.315%

- 一定の公社債・・・源泉徴収なし(資本金又は出資金の額が1億円以上の内国法人のうち一定のものが受ける公社債の利子などの利子等で、一定のものについては、源泉徴収を要しないこととされています。)

(参考)

- 令和4年度税制改正で完全子法人株式等及び関連法人株式等に相当する株式に係る配当の場合には、2023年10月1日以後に支払いを受けるものは源泉徴収が不要とされました。完全子法人株式等と関連法人株式等については、以前の記事「法人が配当を受け取った時にやった方が良いこと」で詳しく解説しています。

- 個人が上記の利子配当金を受け取った場合には、上記に加えて住民税(5%)がかかりますが、法人が受取る場合には上記の率のみとなります。

まとめ

以上、所得税額控除について解説しました。

所得税額控除をやらなくても申告書の提出は可能です。つまり、手取り額をそのまま収益計上しっぱなしでも法人税の申告上は特に問題は起きません。

金額が少ないし、面倒ならやらないという選択肢もアリかと個人的には思います。ただ、今回の手順の通りに所得税額控除の適用を受けた方が必ず税金が安くなります(若しくは還付額が多くなる。)

作成の手間など費用対効果を考えた上で、それでも税金を安くしたいという方は、是非チャレンジしてみてください。

お気軽にお問い合わせください。

お問い合わせは無料です。

顧問契約をご希望のお客様はご相談は無料です。

この記事を書いた人

税理士/ファイナンシャル・プランナー/資格の大原非常勤講師

1982年生まれ(41歳)

2021年に筒井一成税理士事務所を独立開業

現在川崎市宮前区を中心に活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら