起業・スタートアップの場合、いきなり法人から始めるパターンと、個人事業主として開始、その後法人にするといったケースがあります。

個人でやるべきか、法人でやるべきかどちらを選んだらいいのか迷っている方はこの記事をご参考にしていただければ幸いです。

目次

個人・法人の所得で判断

個人と法人のどちらが税金面で有利になるかの判断をする際には、売上高などの収入金額ではなく、儲けを表す「所得金額」で判断します。

売上高は消費税の課税事業者か免税事業者かの判断で使用しますが、法人税や所得税は「所得金額」で税額が変化するので、売上高で判断してもあまり意味がありません。

結論:目安はもうけである所得金額が300万円以上

色々シミュレーションをしてみると、もうけである所得金額が300万円くらいから法人を設立したほうが有利にする手段が増えてきます。所得が300万円以上の個人事業主の方は是非法人設立を検討しましょう。

以下、実際にシミュレーションしてみたいと思います。

事業に係る所得金額が300万円のシミュレーション

個人事業主のままでいる場合

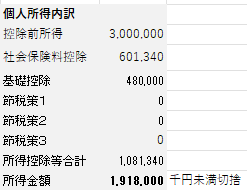

※個人の所得控除は社会保険料控除と基礎控除のみ考慮しています。節税策も説明を簡単にするため考慮しないこととします。

個人の所得内訳はこのようになっています。

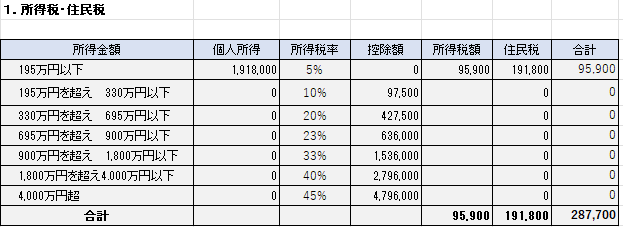

個人の事業所得は300万円の場合の所得税及び住民税は合計で287,700円と計算されます。

所得税率は段階的に上がっていきますが、住民税は全国一律10%です。

住民税の計算はお住まいの地域などによって実際の計算と多少のずれが生じる場合があります。社会保険料控除は国保+国民年金の年間合計です。

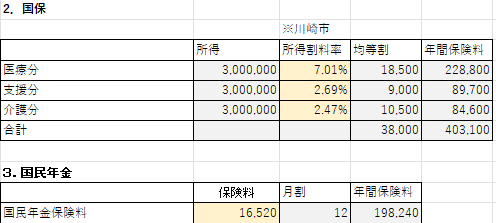

個人事業主の場合、社会保険に加入していなければ国保と年金を支払います。

※所得割料率は川崎市の料率としています。

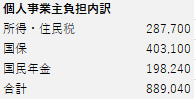

所得金額300万円の個人事業主の場合、税金+国保・年金の負担合計は889,040円です。

法人を設立した場合

売上を法人で計上する場合、所得金額300万円は法人に帰属します。

例えば法人から役員報酬として年間120万円受け取ったとします。資本金1億円以下で従業員が50人以下の中小法人を前提としています。

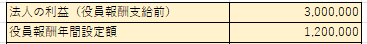

所得の内訳

法人の所得の内訳は図のようになります。

役員報酬と法定福利費は法人の損金となりますので所得を減らすことができます。

法定福利費というのは社会保険料の会社負担分です。会社の費用なので損金(経費)とすることができます。

社会保険料は会社と従業員で折半することになっています。

今回は説明を簡素化するため節税策は考慮していません。考慮すると法人税等を減少させることができます。

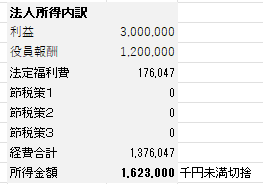

法人税等の計算

法人税の計算をすると、下の図のように475,700円と計算されます。

法人税額は法人税+住民税+事業税の合計額です。

シミュレーションのため、適用税率について所得800万円以下部分は25%、800万円超部分は35%と簡便的に計算しています。(本来はもっと細かい部分があります。実際にご相談いただいた場合は正確に計算します。)

均等割とは赤字でもかかる税金(法人住民税)です。最低7万円程度かかります。

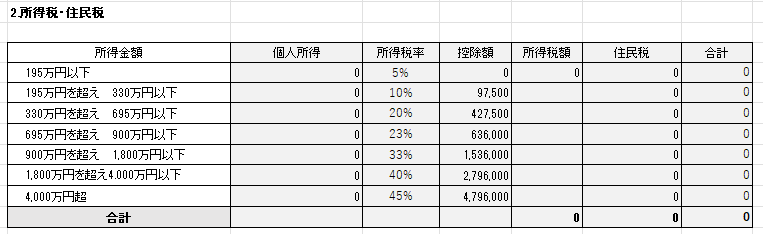

役員個人の所得税及び住民税の計算

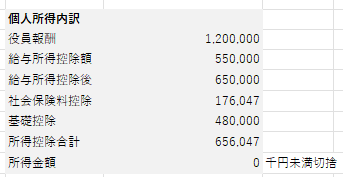

会社から役員報酬として受け取っているので給与所得が発生し、個人に所得税と住民税がかかりますが、今回の例では所得控除以下のため所得金額が0円となり、税額は発生しません。

通常は住民税の均等割りが5,000円程度発生しますが、考慮していません。

個人の所得内訳は下の図の通りです。

社会保険料の負担分の計算

法人の場合、社会保険の会社負担が発生します。法定福利費といって、この費用の発生が法人設立の大きなデメリットの1つです。

計算の結果、法人と個人の合計が年間352,094円となります。中小の場合、会社=社長個人なので、社会保険の会社負担と個人負担の合計で考えるべきです。

有利・不利の判定結果

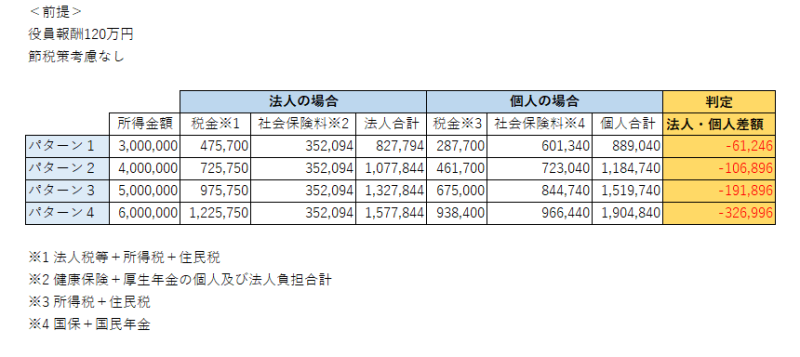

今までの数字をまとめると以下の通りとなります。

パターン1が所得金額300万円のケースです。所得金額が400万、500万、600万の場合も参考に計算してみました。

判定の差額の所でマイナスとなった場合が法人の方が有利(納税・社会保険負担が少ない)となります。

すべてのケースで法人有利となっています。

ただし、役員報酬の支給額がこれより多くなると個人の方が有利となるケースもありますので、役員報酬の適正額も考える必要があります。バランスが重要です。

役員報酬の適正額については別の機会に書きたいと思います。

所得は分散するのが節税の鉄則

法人税率は最高でも35%程度ですが、個人の所得税は、所得が大きければ大きいほど税率が上昇する累進課税制度となっており、最高45%まで上がりますので、一人に対して支払う給与が高額にならないようにすることが給与を利用した節税の鉄則です。

給与所得控除を使った節税

法人を設立して、利益を家族に給与として支払うことで所得を分散して個人の所得税負担を減少させ、同時に、給与を法人の損金として法人税負担を減少させ、TOTALで支払う税金を少なくすることが目標です。

給与所得は給与所得控除という概算経費が認められているので、この概算経費をうまく使って節税していく所がポイントです。

税金面以外での判断

信用の獲得

特に取引先からの要望や、許認可の関係などから法人になる必要がない場合でも、法人にした方が税金の負担が少なくなるケースがあります。

大企業が主要な取引先であるなど、信用が必要な場合、費用や税金面だけを考えるよりも法人設立をすべきかと思います。

法人にするメリット・デメリット

メリット

信用がある

やはり今でも、株式会社とついていると取引先としてはまず安心という感覚はあります。

合同会社も増えてきていますが、やはり、株式会社の方が信用度は高いと思います。

節税手法が多い

法人の場合、先ほどの役員報酬を使った節税や、交際費やその他経費全般として、法人であればほとんどの経費が認められます。個人の場合、プライベートの要素が入ることが多く、全額を経費にできるものが法人よりも少なくなります。

税率が一定額以上は上がらない

法人税等の税率が低い所では20%程度、最高でも上限が35%程度となるため、上限が45%(住民税合わせると55%)となる個人の所得税で支払うよりも法人税で支払った方が有利となります。

デメリット

社会保険負担が上がる

法人は社会保険が強制加入となるため、社会保険料の半分を会社と従業員で折半することになります。この会社負担分(法定福利費)が法人になると発生する費用です。

設立の費用が発生

会社設立には、公証人役場の定款認証、印紙税、法務局への登記費用や登録免許税、法人の印鑑代、交通費通信費その他費用がかかります。

株式会社だと30万円ほど準備しておく必要があります。

合同会社だともう少し安くなります。印紙税は司法書士に依頼するなど電子定款の場合は不要です。

赤字でも均等割が発生

法人は赤字でも最低70,000円程度の法人住民税均等割というものを納める必要があります。

毎年発生します。

経理や手続きが複雑になる

株式会社となると、株主総会など会社法など法律に従って運営しなければならなくなります。また、会計基準に従った帳簿作成も求められますので経理が複雑になります。

税務調査の確率が上がる

個人に比べて、法人の税務調査は多くなります。

脱税をしていないから税務調査は来ないというのは間違えで、法人であれば数年ごと、不定期ですが普通に税務調査は発生します。

個人事業主のメリット・デメリット

メリット

簡単に始められる

とにかくすぐに事業を開始できるところが個人事業主のメリットです。

税務署に開業届を提出する必要がありますが、たとえ提出していなかったとしても確定申告はできます。(補助金の申請に必要なこともあるので届出は必ずしましょう。)

均等割がない

法人のように、毎年発生する年間7万円の法人住民税均等割が無いのでランニングコストは低いです。

個人住民税にも均等割はありますが、5,000円程度と法人に比べて少額です。

経理がそこまで複雑ではない

確定申告さえちゃんとできれば、法人に比べて経理の手間はそれほどかからないです。

デメリット

信用度が法人に比べて低くなる(ことが多い)

やはり、個人事業主は法人に比べて社会的信用度は劣ります。

ある程度収入がある個人事業主でもローンやクレジットカードの審査に落ちてしまうこともあります。

節税手法が限定される

個人事業主は事業とプライベートが混在している支出が多いので、法人に比べて経費になりにくいものが多くなります。

支出のうち、事業とプライベートの割合を決めて事業部分のみが経費にすることができます。

所得が多くなると所得税の税率が高い

前述しましたが、所得税の最高税率は法人税率よりも高くなります。

所得税と住民税はセットで課税されるので、これらの合計税率が法人税率を上回ったら個人事業主よりも法人設立をした方が良いです。

まとめ

今回のシミュレーションでは、役員報酬120万円で節税策なしという前提としました。

役員報酬をこれ以上増加させた場合、個人負担が増加するため、バランスが崩れて個人事業主の方が有利となってしまう可能性があります。

役員報酬を増価させた分だけ、個人の小規模企業共済掛金に加入して個人所得を同額減少させるなど、個人の節税策を利用し、個人負担の増加を防ぐなどの手立てが必要です。

節税策をうまく活用すれば、ほとんどの場合法人の方がお得になることが多いです。

この記事を書いた人

税理士/ファイナンシャル・プランナー/元資格の大原法人税法非常勤講師(2019年~2024年の5年間)

1982年生まれ

平成31年3月 税理士登録

2021年3月に独立 筒井一成税理士事務所を川崎市宮前区にて開業

2024年3月 事務所を世田谷区等々力に移転

現在世田谷区等々力を拠点として活動中。主に法人の顧問や相続のご相談をお受けしています。

ブログでは役に立つ税金の情報などを中心に発信していきます。

詳しいプロフィールはこちら